§1031是財產交易遞延課稅中相當重要的一個篇章,在進行一場合乎稅法規定的同類財產交換(Like-Kind Exchange)交易後,納稅人可以獲致「資本利得稅當年度免繳」的獎勵,而如果每次財產交易皆安排得宜、細心規畫,納稅人還可取得「資本利得稅終身免繳」的至高榮譽。

2017年Tax Cuts and Jobs Act(TCJA)稅改之前,同類財產並不限於營業用或投資用的不動產,動產如同機器、設備、車輛、藝術品、收藏品、專利和其他智慧財產、無形資產等皆在§1031涵蓋範圍。但TCJA之後,資本利得稅的無認列規則(Nonrecognition Rule)就只適用於納稅人以營業或投資目的所持有之房地產,與隨房地產一起交易的營業用動產。

美國房地產論壇時不時可見§1031同類財產交換的教戰手則、實務指引,從稅單(8824表單)的填寫到資產折舊的計算都有,其中指出交易新手吃過的虧、踩過的雷更不在少數,本篇臚列想要「兌獎」的納稅人在實施買房換屋時常見的5大誤區, 留意這些細節將可避免誤觸繳稅的開關。

本篇是「進階」實作筆記,建議先行閱讀§1031的要件和基本規則:

● §1031同類財產交換(Like-Kind Exchange)-重購換屋進駐,資本利得稅退散誤區一:納稅人換屋時只投入了出售舊財產的利潤,而非出售舊財產的全部收益

為方便理解前3大誤區,我們使用以下例子進行說明:

納稅人於10年前以200,000元購入一住宅式不動產,其中20,000元為土地、180,000元為房產,納稅人購入後隨即出租賺取租金。7年前納稅人花費30,000元拓建一間車庫,供承租人使用;為籌集拓建成本,納稅人遂向銀行抵押貸款30,000元,目前尚有20,000元貸款未還清。2年前納稅人為出租房產增添了家用設備、地毯、傢俱等,總支出為10,000元。現今,納稅人打算用400,000元將所有資產出售給買方,交割成本為8,000元。

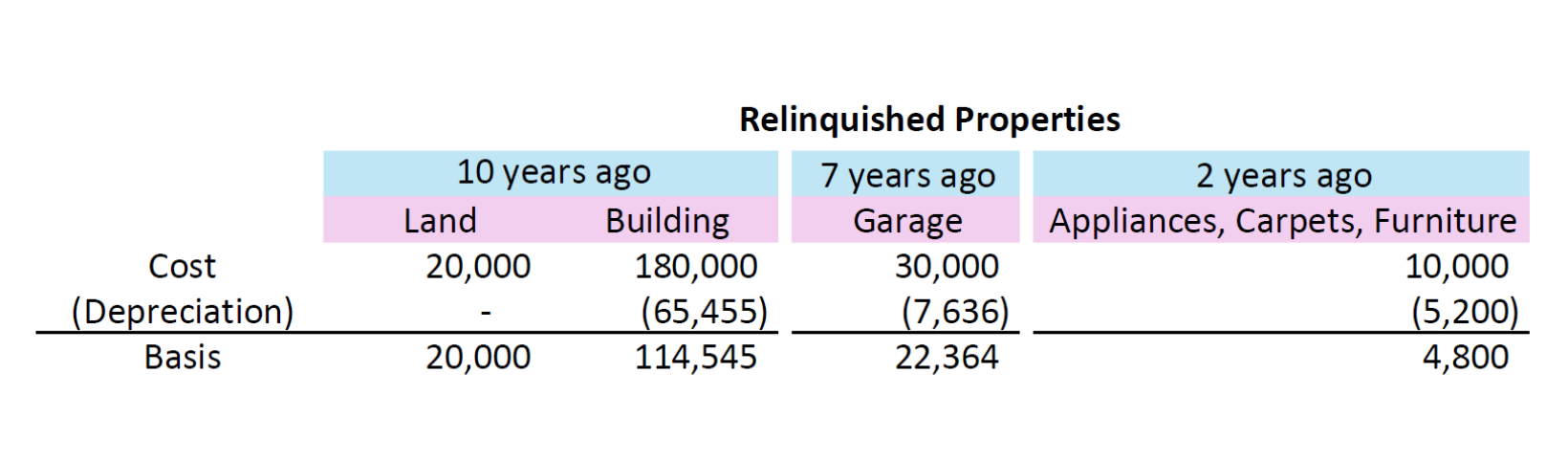

舊財產的成本、折舊,和稅基如下表: (本例並無提供購入和出售的確切時間,以下折舊費用僅為概數,納稅人申報時應就個案具體計算)

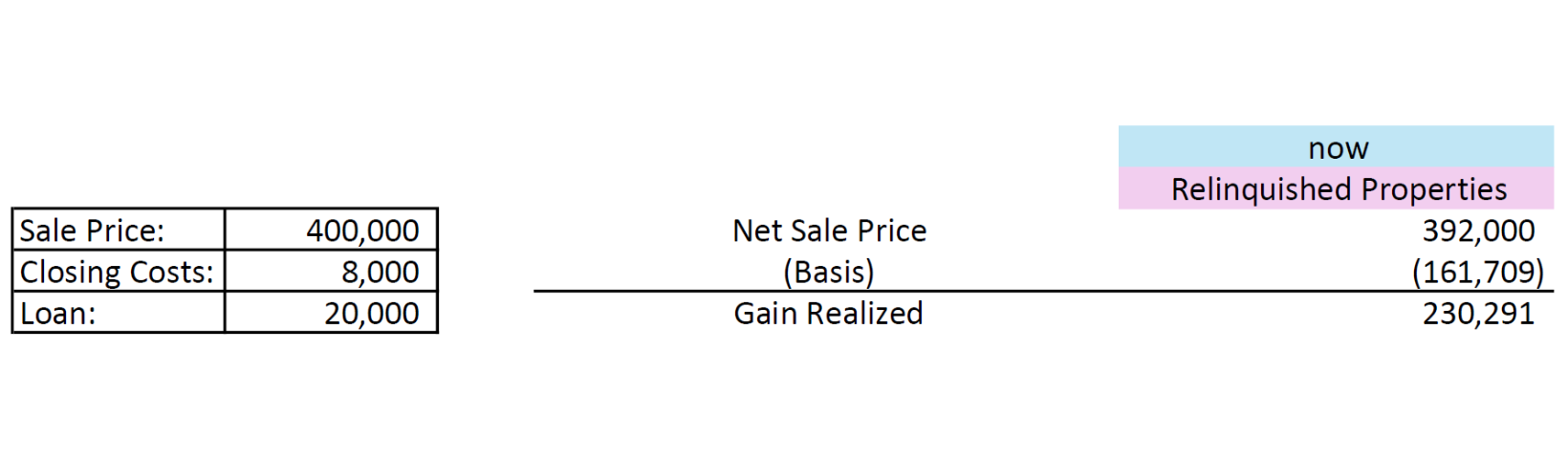

舊財產的出售資訊、淨出售價格、稅基,和已實現利得如下表:

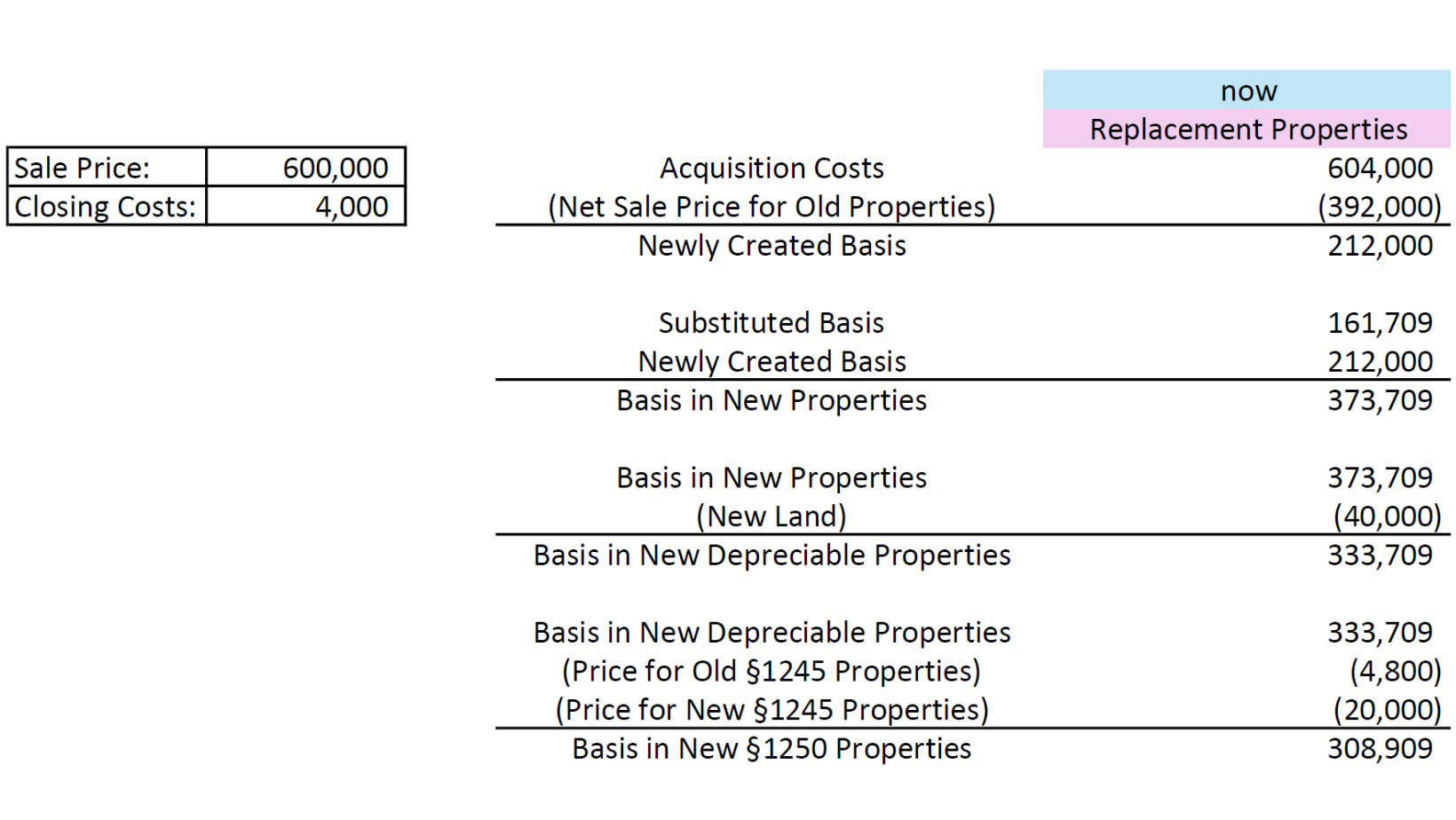

同時,納稅人也相中準備賣屋後購入的新住宅式不動產,建商開價土地40,000元、房產540,000元、家用設備、地毯、傢俱等20,000元,交割成本為4,000元。新財產的資訊如下表:

§1031涉及的兩個交易,一個是納稅人出售舊財產,一個是納稅人於規定時限內購入新財產。主要規則有二:一、新財產的購入價格(含取得成本)須等於或高於舊財產的淨出售價格(net sales price);二、納稅人須將出售舊財產全部的淨出售收益(net sales proceeds)投入購買新財產。

淨出售價格 = 出售價格 – 交割成本淨出售收益 = 出售價格 – 交割成本 – 尚餘貸款針對第一規則,納稅人購入新財產的價格(含取得成本)為604,000元(540,000 + 40,000 + 20,000 + 4,000),高於舊財產的淨出售價格392,000元(400,000 – 8,000)。

針對第二規則,納稅人的誤解大致分成兩種類型:

(一)投入太少舊財產的出售收益

出售舊財產的全部收益包含資產稅基與出售利潤,而納稅人誤以為只需將出售利潤用於購買新財產,即能符合§1031的交易要求。如果納稅人手邊留有出售收益的部分現金,納稅人的投資狀態無法稱是原有投資的延續,納稅人投入太少的出售收益會使交易無法滿足§1031要件。

以前例來說,出售舊財產的淨出售價格為392,000元、利潤為230,291元,在舊財產沒有債務需要清償的前提之下,納稅人應將392,000元全數用於購入新財產。

(二)投入太多舊財產的出售收益

另一種情形是,納稅人就舊財產仍負有債務未清償,稅法允許納稅人先以部分出售收益償還尚存債務後,再將剩餘餘額投入購買新財產。

以前例來說,出售舊財產的淨出售價格為392,000元、利潤為230,291元、未清償貸款20,000元,納稅人於還清貸款之後,應將淨出售收益372,000元(392,000 – 20,000)全數用於購入新財產。

取得新財產的成本共604,000元,納稅人可選擇使用自有資金或向銀行貸款補足差額232,000元(604,000 – 372,000)。

誤區二:納稅人出售舊財產和購入新財產時,未將不動產和動產價值分開結算

資產種類方面,納稅人新受讓的房產與舊轉讓的房產應為美國境內營業用或投資用的不動產與不動產的附著物(例如:吊燈、自動滅火系統),而新受讓的動產與舊轉讓的動產應為隨房產一起交易的同類有形動產(例如:傢俱、設備)。

交易價格方面,新房產的受讓價格必須等於或高於舊房產的轉讓價格,新動產的受讓價格亦必須等於或高於舊動產的轉讓價格。

上述重申的§1031基本原則早已為多數納稅人所熟知,然轉受讓交易的疏忽通常發生在未將不動產和動產分開結算。由於不動產一般隨時間漲價,動產一般隨時間跌價,若將所有資產視為一體,則總價上漲時,不動產和動產均分別上漲,總價下跌時,不動產和動產均分別下跌,如此並不能反映資產價值的真正情況。

以前例來說,納稅人舊財產的市價(fair market value; FMV)為400,000元,與成本240,000元相比,增加了67%。但這代表舊家用設備、地毯、傢俱的市價目前也增加了67%嗎?恐怕沒有,比較符合現狀的應會是扣除折舊後的成本。

從而,在第一筆以400,000元出售舊財產的交易中,納稅人應在交易契據上標示土地和房子的價格395,200元,家用設備、地毯、傢俱的價格4,800元。如此把成本降低的方式,納稅人還可免於5,200元的折舊收回(depreciation recapture)。

相同地,在第二筆以600,000元購入新財產的交易中,納稅人應使賣方在交易契據上標示土地和房子的價格580,000元,家用設備、地毯、傢俱的價格20,000元。倘不分開結算,家用設備、地毯、傢俱將和房子一樣在計算折舊時應使用27.5年的耐用年限;而分開結算的話,家用設備、地毯、傢俱因屬5年類別(5-year Class)資產,適用200%加速折舊。

誤區三:納稅人購入新財產時,因未將不動產和動產價值分開結算,每年少使用的折舊費用

承誤區二,納稅人將不動產和動產價值分開結算的話,能以較快速度進行成本回收,因而在購入前期即能有效降低所得稅,我們直接試算每年的折舊費用會有何顯著改變?

首先,新財產的取得成本是604,000元,扣除舊財產的淨出售價格392,000元,表示新財產除了沿用舊財產的稅基外,仍需新創212,000元的稅基。因此,新財產的稅基為替代式稅基(substituted basis)161,709元和新創稅基212,000元的總和373,709元。

接下來要剝離土地部分(土地不折舊),新財產稅基373,709元,扣除土地價值40,000元後,代表新財產稅基中可折舊財產的稅基為333,709元。可折舊財產稅基中可再拆分§1245資產(可折舊動產)及§1250資產(可折舊不動產)【編按】的稅基,由於納稅人在出售和購入的交易中分別為舊家用設備、地毯、傢俱和新家用設備、地毯、傢俱標價4,800元與20,000元,可折舊財產稅基333,709元扣除4,800元和20,000元之後,會得到新§1250資產的稅基共308,909元。

如前所述,新§1250資產適用27.5年的耐用年限,未來持有資產的每個完整年度都可扣除11,233元(308,909/27.5)的折舊費用。另一方面,租賃住宅中的新家用設備、地毯、傢俱屬5年類別資產,納稅人能以200%方式加速折舊,假設以半季制計算且取得時間為年度第一季,持有資產的第一個年度即可扣除7,000元(20,000/5 × 200% × 3.5/4)的折舊費用。如果動產沒有分開結算的話,納稅人一年只能就新家用設備、地毯、傢俱扣除727元(20,000/27.5),稅上差異可想而知。

編按:

【關於§1245資產及§1250資產,請參閱『資本利得稅專區-§1231、1245、1250:針對利得,相異的課稅方式』】

誤區四:買賣房產的事就交給合格中介機構(Qualified Intermediary;QI)

§1031交易遞延課稅的重要條件之一,直至出售舊財產和購入新財產兩筆交易均完成交割前,納稅人不得取得或掌控任何出售收益,如有此情形,所有的利得都是應稅收入。但若是在完成兩筆交易後,納稅人才收到或才得以掌控出售收益或其他非同類資產(boot)(編按:boot中文暫且譯為「補價」。此單詞為美國稅法界專用,並無正確對應之中文翻譯,下文仍以boot稱之),此並不會使其失去§1031遞延認列的資格。視納稅人收到或掌控的boot,與已實現利得相比後的結果,決定有多少利得可以遞延認列,有多少利得必須當年度認列。

而為防止過早收到出售收益而使其失去§1031遞延認列的資格,其中一個常見的手段是在交易完成前委由QI為納稅人保管出售收益【編按1】。許多納稅人把出售收益存進QI提供的帳戶,誤以為只要透過QI即可安枕無憂,§1031交易自然會按原先設想順利交割。事實上,國稅局就提醒過民眾曾有QI因申請破產,使納稅人無法在時限內完成購入交易〔如為遲延交換(deferred exchange)〕或出售交易〔如為反向交換(reverse exchange)〕【編按2】,因此無法獲致遞延認列利得的許可。

國稅局的544號刊物 -資產出售和其他處分(Publication 544 - Sales and Other Dispositions of Assets)特別提及QI違約時申報利得或虧損的安全港方法(safe harbor method for reporting gain or loss when qualified intermediary defaults):一般而言,如果QI無法履行其合約義務致使納稅人無法在時限內鎖定或取得新財產,相關的交易不能稱作是§1031交易。於此情形,所有的利得在當年度都是應稅收入。然而,如果QI係因破產或接管程序違反其負責取得和轉讓新財產的合約義務,而納稅人又有Revenue Procedure 2010-14所規定之情事,納稅人可以被視作於出售舊財產的納稅年度,並未實際收受或被推定收受過出售收益,納稅人可以等到真正收到買賣價金的那一年再申報利得。

Revenue Procedure 2010-14規定之情事,包括納稅人:

- 已按照稅法轉讓舊財產予QI;

- 已於時限要求內鎖定擬購入的新財產;

- 無法完成§1031交易的理由僅因QI進入破產程序或接管程序而無法履約;及

- 於進入破產程序或接管程序前,並未實際收受或被推定收受過舊財產的出售收益。

即便國稅局在很大程度上減輕了納稅人在QI破產或被接管時的稅務負擔,但納稅人其實有更積極的危機應對方式,他該如何才能確保他在QI的資金不會突然蒸發或凍結,且在對的時間可以進到交易相對人的口袋呢?

第一、資金應存入由美國聯邦存款保險公司(Federal Deposit Insurance Corporation;FDIC)所擔保的金融機構帳戶。

第二、要求QI以納稅人名義設立合格託管帳戶(Qualified Escrow Account)或合格信託帳戶(Qualified Trust Account)。

就合格託管帳戶而言,納稅人與QI簽訂託管協議(Escrow Agreement)並指定第三人為託管持有人(escrow holder),由託管持有人負責保管和動用交易資金。依此協議,納稅人無權收取、質借、借貸帳戶裡的資金,或取得帳戶資金的任何收益,但藉由成立託管帳戶,可免於納稅人的資金變成QI的資產,而不得不面臨QI不幸申請破產時回收不了資金的窘境。

就合格信託帳戶而言,納稅人與QI簽訂信託協議(Trust Agreement),由第三人擔任受託人(trustee)、納稅人為受益人(beneficiary),由受託人負責保管和動用交易資金。相似地,納稅人亦無權收取、質借、借貸帳戶裡的資金,或取得帳戶資金的任何收益,藉此安排,納稅人因未收受、控制,或被推定收受交易資金,與§1031要求相一致。

編按1:

一個「合格」的QI不只能為納稅人保管出售收益,其工作範圍還包含:

● 審閱買賣合約、交易契據,及相關文件,確保資訊正確無誤

● 提供納稅人§1031的聲明書,納稅人需聲明所進行之交易係為§1031整體交易的一部

● 提供權益轉讓書(assignment of benefit)予納稅人簽署,使其得以將出售舊財產的合約權益轉讓予QI

● 通知房地產經紀公司、產權公司和納稅人貸款之金融機構有關前述之轉讓

● 以納稅人名義設立銀行帳戶(合格託管帳戶或合格信託帳戶)

● 出售舊財產的交易完成時,負責收取自產權公司獲得的買賣價金,並將之存入納稅人的銀行帳戶

● 請納稅人於出售舊財產後的45日內(以納稅人簽署契據之日,或向政府機關登記之日,較早發生者為準),確認擬購入的新財產

● 購入新財產時,與出售舊財產相同,提供納稅人§1031的聲明書、權益轉讓書,並踐行通知程序

● 確保納稅人在規定時限前(出售舊財產後的180日,或出售年度所得稅的申報截止日,較早發生者為準),完成購入新財產的交易

● 購入新財產的交易完成時,負責將納稅人存在銀行的買賣價金匯付給產權公司,以支付買賣價金予新財產的賣方

編按2:

「遲延交換」為納稅人以先賣後買之方式所進行的§1031交易,係對應「現時交換(simultaneous exchange)」中納稅人同時和他人互換房產的所有權而言。「反向交換」則顧名思義指的是納稅人以先買後賣之方式所進行的§1031交易。

誤區五:「先買後賣」也可以,和「先賣後買」只有差在順序顛倒

一般我們所熟知的§1031交易,採行的都是先賣後買,將舊財產的出售收益全數挹注,用以支付購買新財產全部或部分的買賣價金。但如果納稅人在還沒售出舊財產前就已決定要購入新財產,為了不錯過入手的機會,他不能等到賣掉舊財產才買進新財產。買賣的順序置換後,納稅人還能否享有§1031遞延認列利得的優勢?

此種交易模式稱為「反向交換」,概念上只是順序顛倒,但執行起來卻有一定的門檻和複雜度,如果走錯一步,很可能就不是§1031交易了。國稅局為此發布Revenue Procedure 2000-37為納稅人指引出一條明路,依據Revenue Procedure 2000-37,納稅人應使用「合格交換融通安排(Qualified Exchange Accommodation Arrangement;QEAA)」進行反向交換,QEAA由「交換融通產權持有人(Exchange Accommodation Titleholder;EAT)」和納稅人訂之,目的是讓EAT擔任交易的融通方(accommodation party)」,藉EAT之名替納稅人「暫時」持有舊財產或新房產。這種暫時狀態並非真正的買賣交易,只是舊財產或新財產因交易安排在特定的時間段停泊於EAT處,因此又稱為「停泊交易(parking transactions)」。

EAT通常為一家紙上有限責任公司,沒有辦公室、沒有實質營運,由QI設立、管理,而QEAA如前所述,由EAT和納稅人協議訂之,雙方約定:

- 協議之目的為促成§1031交易

- 為符合§1031的要求,EAT係為納稅人之利益取得和持有財產

- 為所得稅之目的,EAT被視為產權所有人因此須申報相關稅務文件

如果納稅人沒有使用QEAA,或透過EAT轉受讓財產,其所進行的反向交換將逾越§1031範疇,若有任何交易利得,恐怕都需認列。

停泊交易分為兩種方式:

(一)EAT先向納稅人購買舊財產,使納稅人的名字與舊財產脫鉤

(二)EAT先為納稅人購買新財產,替納稅人爭取時間出售舊財產

不論採行哪種方式,EAT都僅是出名人,舊財產和新財產的買賣交易仍應由納稅人主導,納稅人不因所有權在EAT名下就脫免相關責任。

(一)納稅人先出售舊財產

依照§1031規定,納稅人擁有舊財產和新財產的時間不能重疊,因此納稅人先將舊房產的所有權移轉給EAT,他就能開始購買新財產。然EAT並非舊財產最後的買方,它只是暫時擁有所有權並承擔以舊財產抵押的債務。

當EAT收到舊財產所有權的那刻,180日的時間開始倒數,EAT必須於180日內將舊財產轉讓出去,而納稅人也必須於180日內完成購入新財產的交易。EAT賣出舊財產後,出售收益的一部會拿來償還EAT為納稅人承擔的債務,剩餘的錢再由產權公司匯付予QI。

此時,若納稅人還未完成新財產的購入交易,QI即可用舊財產的出售收益來支付新財產全部或一部的買賣價金;若納稅人已完成新財產的購入交易,則代表他已自行墊付相當於舊財產出售收益的金額,QI將舊財產的出售收益匯付給納稅人並不會使其因此不能遞延認列利得。

(二)EAT先購入新財產

依照§1031規定,納稅人擁有舊財產和新財產的時間不能重疊,因而EAT先為納稅人購入新財產,使納稅人有充裕的時間出售舊財產。待納稅人售出舊財產後,EAT應於180日內將新財產轉售予納稅人。

EAT先購入新財產的困難點在於資金來源,因為此時納稅人尚未出售舊財產不會有出售收益,他必須提供自有資金給EAT,或協助EAT向金融機構申貸,如果新財產的賣價高於舊財產的出售收益,這代表納稅人還必須設法籌集差額並貸款予EAT。

假設這些問題都一一被克服,納稅人須在EAT購入新財產後的45日內,確認擬交易的舊財產,並將資訊提供給QI。接著納稅人完成出售舊財產的交易,產權公司將出售收益匯付予QI,QI再把淨出售收益匯付予納稅人;同一時間,EAT也把新財產的所有權正式移交予納稅人,至此,反向交換執行完畢!

反向交換不是交換反向而已,沒有經驗的個人納稅人絕對會需要專業的導航員,為其規畫適合的交易方式。

由上可知,§1031交易一路布滿荊棘、崎嶇難行,免不了磕磕絆絆,提前掌握這些誤區能讓準備啟程的納稅人省去自行摸索的冤枉路。