閱讀須知:本篇著重在贈與稅的介紹與申報,如果想知道如何贈與才能節稅,可以直接挑這篇來看:『直通車周報-在美國贈與,節稅者必備的5道布局+1夢幻節稅法』。

美國的稅收制度中,除了所得稅制外,最常遇見且需格外留意的就屬財富移轉稅制(transfer tax system),又移轉稅制底下包括贈與稅(Gift Tax)、遺產稅(Estate Tax)和隔代移轉稅(Generation-Skipping Transfer Tax)。此些稅種的制定允許國稅局得以對納稅義務人每年贈與出去的財產價值或去世時留下的遺產價值課徵稅賦;換句話說,一旦納稅義務人將手中的財產讓與給其他人時,移轉稅會緊跟而來,除非轉讓的價值或方法落入法律應允的範圍。

財富稅(wealth tax)和移轉稅的概念截然不同,財富稅是年復一年一次又一次對納稅義務人的財產價值進行課稅【關於財富稅,請參閱『直通車周報-富人多慮了?淺談《超級百萬富翁稅法》』】,移轉稅則是因財產移轉行為的發生,才會對財產轉讓人課徵稅賦的稅制,屬特種消費稅(excise tax)的一種;不妨把移轉稅想像成一種交易費(transaction fee),每次「交易」時才會產生的一筆費用支出。

統一移轉稅系統(Unified Transfer Tax System)

有趣的是,美國現代史上出現的第一類移轉稅並非贈與稅,而是1916年的遺產稅,用於支應第一次世界大戰龐大的開銷。之後才是1924年的贈與稅,雖然在1926年被國會廢除,但1932年旋即光榮回歸。贈與稅的回歸有兩個主要目的:一為大蕭條(Great Depression)期間政府收入銳減,需要稅收來源。二為防堵人民規避遺產稅和所得稅的追討,很明顯地,自從開徵遺產稅後,聰明的人民會選擇在生前把財產都移轉出去。

1977年,遺產稅、贈與稅,和隔代移轉稅整合成一套完整的移轉稅系統,於此系統之下,遺產稅及贈與稅除使用同樣的稅率外,也共享一個終身稅務扣抵額(Lifetime Unified Tax Credit)。正因如此,我們下方會談到在計算當年度的應稅贈與額時,需累加過往年度的應稅贈與額,同樣地,在計算遺產總額時,也需累加生前的終身贈與額。這種「累加」的做法能使國稅局以最高可能的邊際稅率,對從前至今累積的財富移轉行為徵稅。

申報義務

贈與人就當年的贈與申報贈與稅,使用的是709表單。除有下列情形可免申報外,納稅義務人所做的任何贈與,原則上均有向國稅局申報之義務:

- 贈與金額沒有超過每年的贈與免稅額(Annual Gift Tax Exclusion)。

- 夫妻間互相贈與。但如果受贈配偶並非美國公民,且贈與金額已超過免稅額上限,則贈與配偶有申報的義務。

- 當年度僅捐贈給慈善機構,除此之外,無其他贈與。但如果除了慈善捐贈還有再贈與其他財產給其他人,就要連同慈善捐贈一併向國稅局申報。

另外,值得注意的是,只要贈與未來利益(future interest),無論金額多寡,都需要申報。

這邊有些陌生的用語,我們會在下方一一說明。

申報義務人

贈與人是唯一申報義務人,受贈人並沒有申報的義務。

那麼,受贈人收到別人贈與的財產,要不要列入每年所得?記得IRC第61條有說,所得稅的「總收入」除有明文排除外,當年收到的錢或財產均需列入所得;而受贈的財產就是被明文排除的其中一項,因此受贈人不需再把受贈財產放到1040表單中。

申報時限

贈與人應在贈與年度隔年的4/15前進行申報。原則上是這樣,不過,若屬納稅義務人去世那年所做成的贈與,最晚不能晚於遺產稅申報的截止日。

由於4/15也是每年所得稅申報的截止日,如果納稅義務人有去申請所得稅申報的延長時限,則他贈與稅的申報期限也會跟著自動延長。

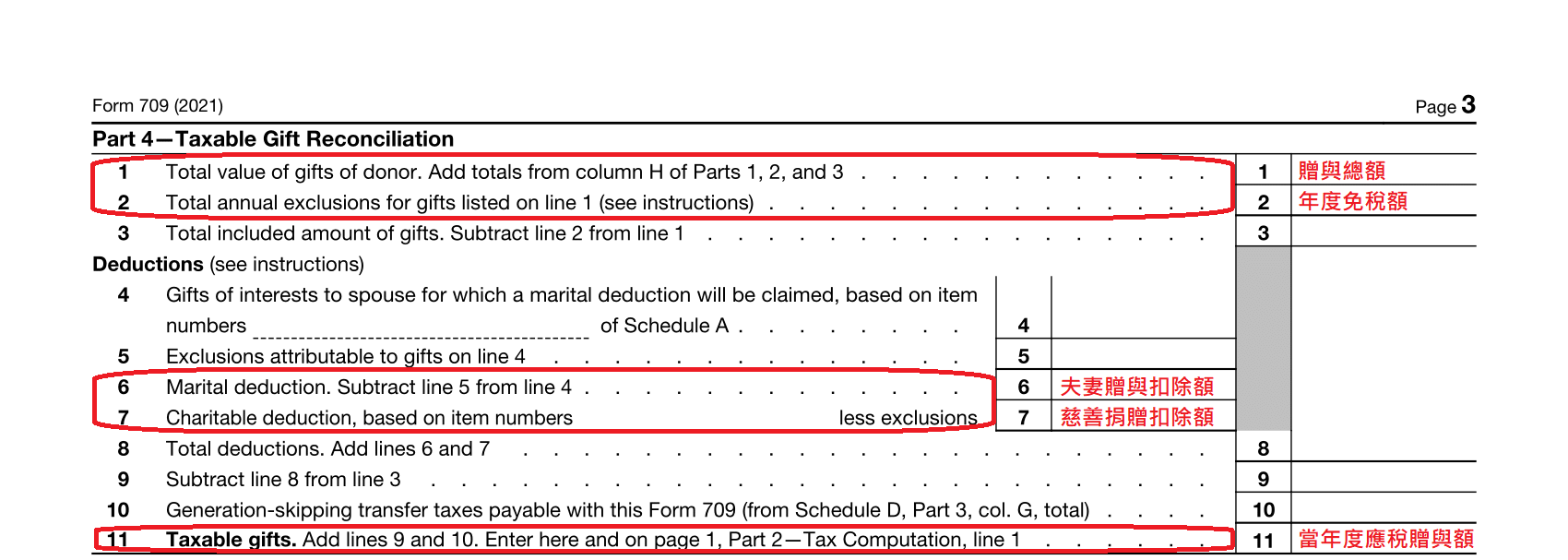

贈與稅基礎公式

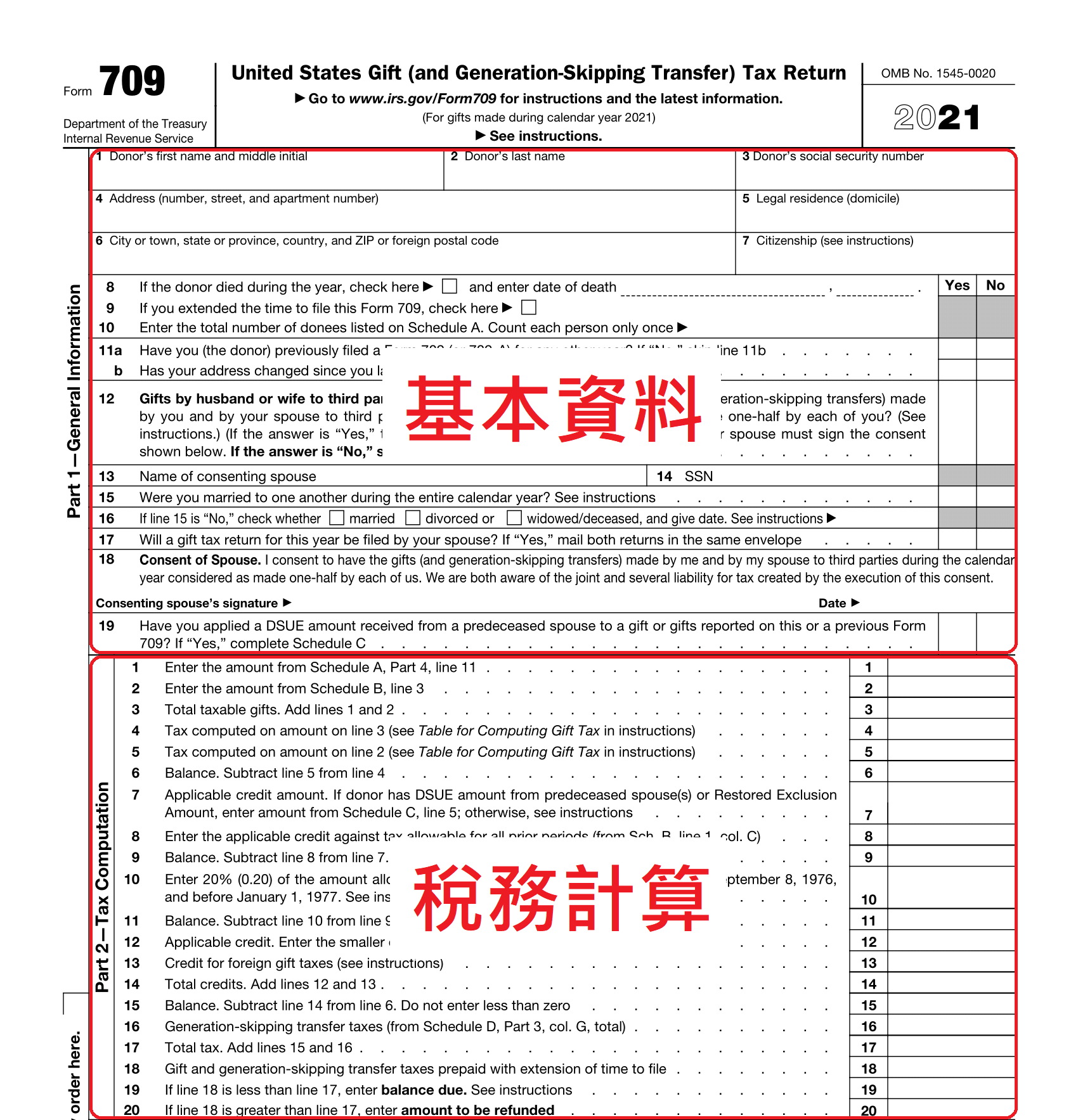

709表單第一頁分成兩大部分,上半部為填寫納稅義務人的基本資料,下半部為稅務計算。

若不加思索直接進到表單的稅務計算部分研究一番,會容易不小心身陷其中,或卡在某處。我們先將709表單整理後,得到下表計算贈與稅的基礎公式,從這出發,會更加清楚贈與稅的脈絡與徵稅方式。

-4_page-0001.jpg)

所有的稅單第一頁都是基本資料與計算總結,709表單也不例外,所以正確的順序應該是從附表填起,附表填完後,再將數字填到第一頁的對應處。

(1)當年度應稅贈與額

贈與總額

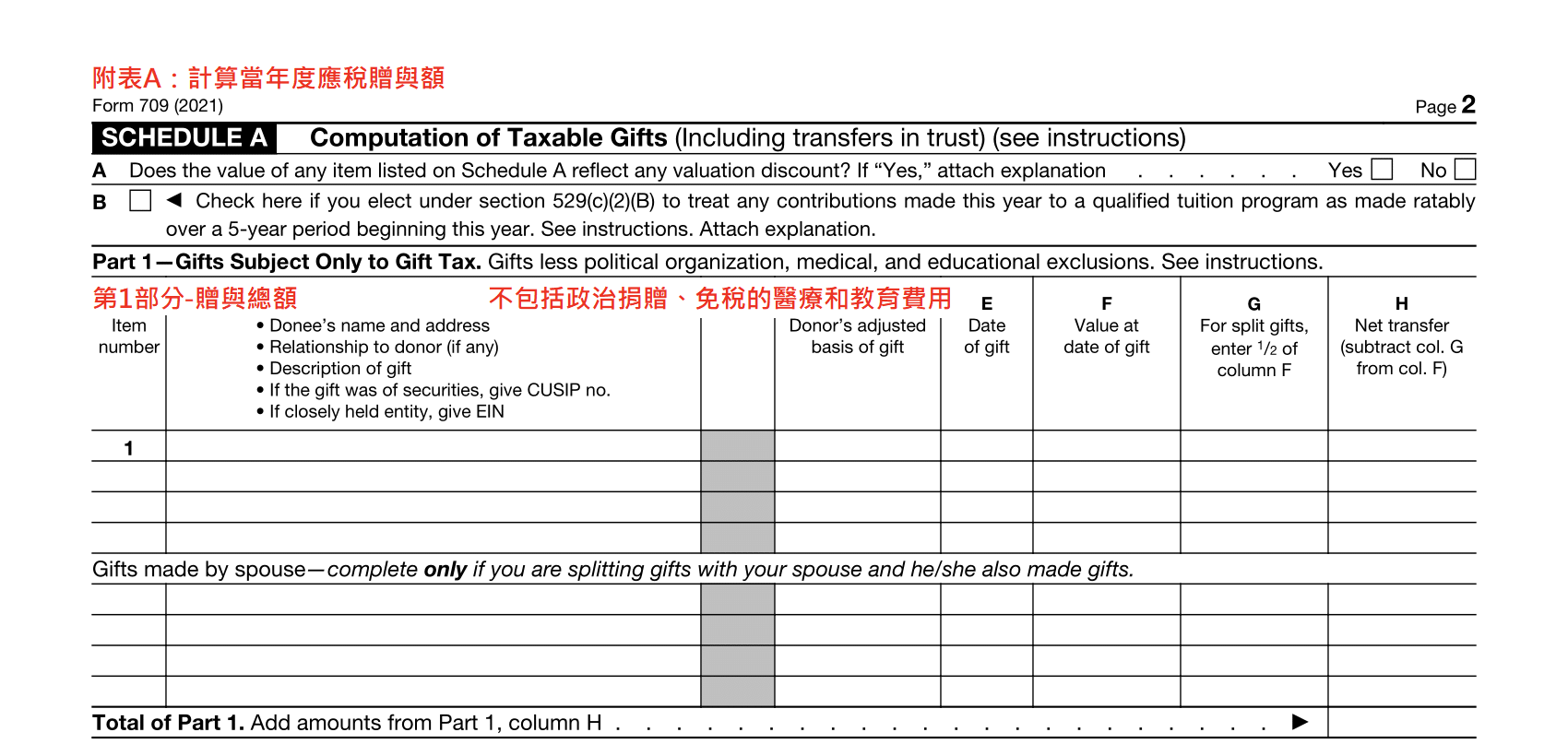

我們第一個要處理的問題就是基礎公式的(1)當年度應稅贈與額,此對應到709表單的附表A,為了計算出當年度的應稅贈與額,第一步驟得先了解第1部分的贈與總額包含了哪些項目。

贈與(gift)指的是...

任何轉讓金錢或財產的行為,無論是轉讓不動產、動產、有形資產,或無形資產,只要是無償讓與,或在未取得充分對價的情形下有償讓與他人,都算是贈與。

從附表A第1部分中可以清楚看到贈與並不包括政治捐贈、免稅的醫療和教育費用。此處所說「免稅的醫療和教育費用」是指代受贈人繳交醫療費或教育費。

因為必須是贈與人直接給付給第三方,財產移轉不能經受贈人的手,譬如受贈人受傷,贈與人在醫院櫃檯直接繳付了急救費,又或者贈與人打工賺的錢不夠繳學費,贈與人直接匯款給學校這些皆屬之。另外應注意在贈與教育費的部分,並不包括替受贈人給付關於住宿、膳食、書籍等的費用。

贈與金額怎麼填...

贈與財產的金額以贈與日財產的市價計。如果贈與人也有受償,那贈與金額應該這麼計算:

現時利益(present interest)或未來利益(future interest)

為什麼要區分贈與的財產是現時利益還是未來利益?最重要的理由在於,若贈與的財產是現時利益,則有年度免稅額的適用。反之,贈與未來利益無法使用年度免稅額,也因此,不管贈與金額多寡,都需要申報709表單。

什麼是現時利益?受贈人對財產享有立即可使用、占有、收益的權利。

什麼是未來利益?受贈人要等到未來某個時間點才能對財產享有可使用、占有、收益的權利,也就是現在不會發生,未來才會發生的贈與。未來利益有以下幾種型態:

- 財產回復權(reversion):例如母親將土地移交給兒子,約定兒子終身均可使用該土地,但若兒子去世,土地將移轉回去給母親。對於兒子而言,他拿到的是終身產權;對於母親而言,她拿到的就是財產回復權。

- 剩餘產權(remainder):例如父親將土地移交給女兒,約定女兒終身均可使用該土地,但若女兒去世,土地將移轉給孫女。對於女兒而言,她拿到的是終身產權;對於孫女而言,她拿到的就是剩餘產權。

- 如果是信託的情形,每年必須累積信託收益,直至未來特定時間點才能分配收益的安排。對於信託的受益人而言,他拿到的是未來獲取收益的權利。

完全贈與(complete gift)或不完全贈與(incomplete gift)

為什麼要區分完全贈與還是不完全贈與?最重要的理由在於,完全贈與需要繳納贈與稅,也因此,贈與出去的財產就不會在計算遺產稅的時候被視做遺產。相反地,不完全贈與不需要繳納贈與稅,所以,不完全贈與的財產仍需列為遺產。

什麼是完全贈與?指的是完全放棄對財產的控制權,即將財產贈與給他人。

什麼是不完全贈與?指的是即便看似將財產贈與給他人,贈與人仍保留對財產最終的處分權。因此,如果是附有條件或可撤銷的贈與,都屬於稅法中的不完全贈與。

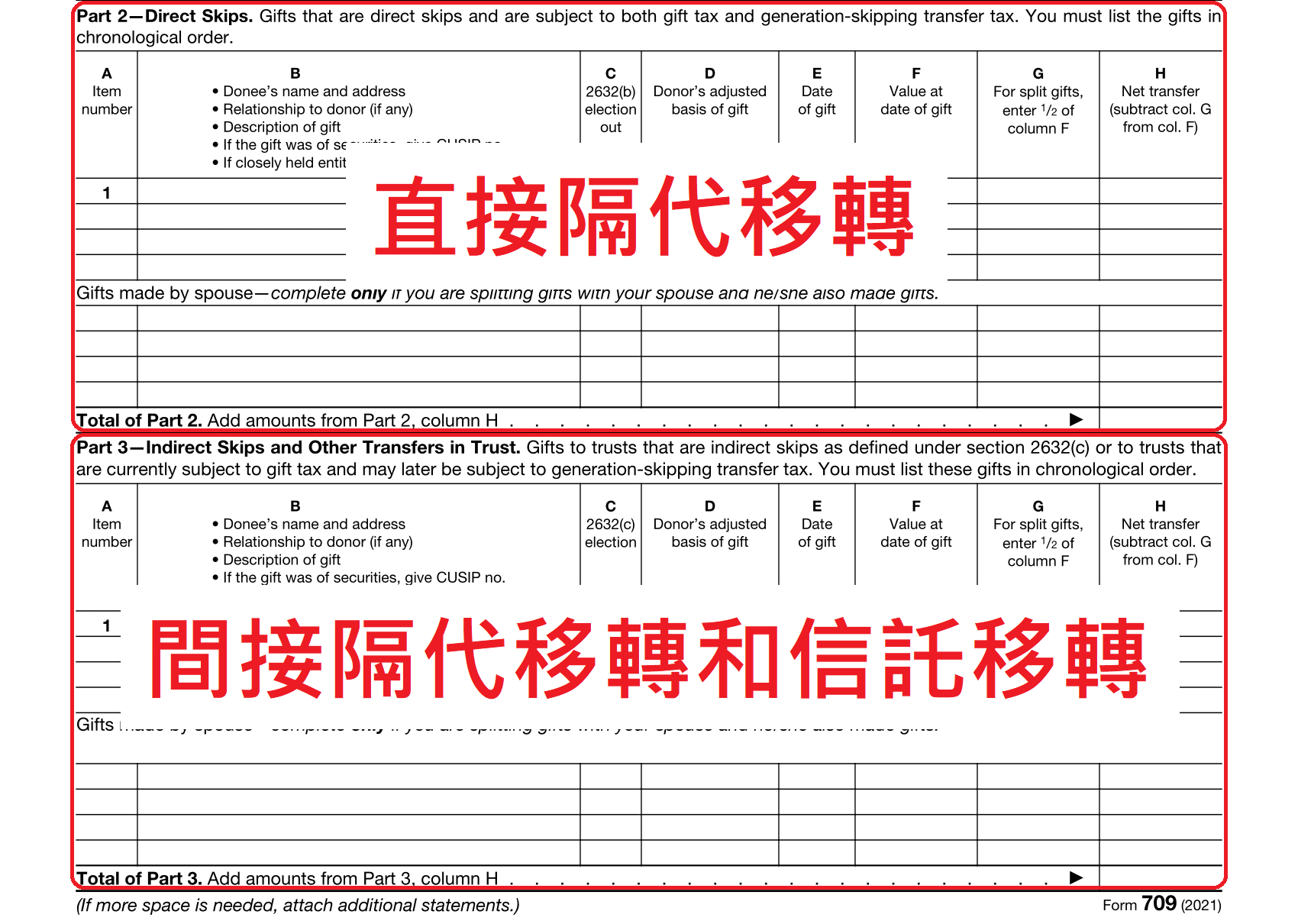

隔代移轉

附表A第2部分、第3部分要填寫的是隔代移轉的資訊,關於隔代移轉的稅務計算,請移至另一包廂『財富移轉稅專區-隔代移轉稅』。

年度免稅額

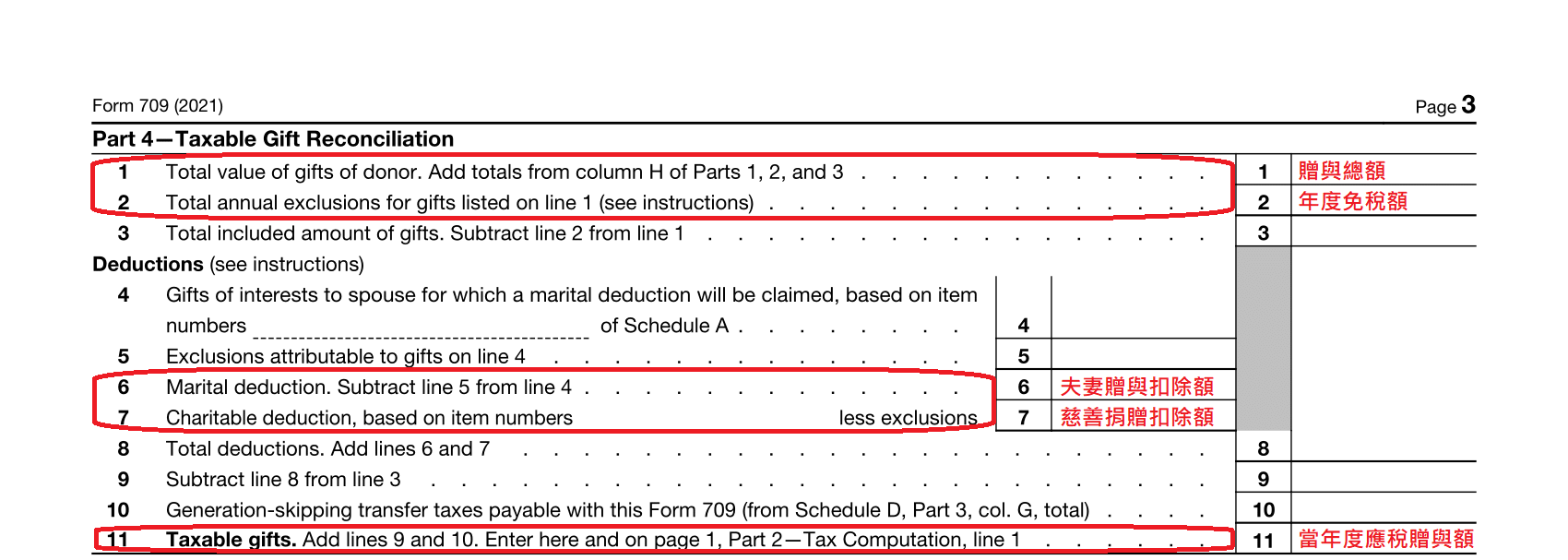

附表A第4部分的Line 1,是前面第1部分到第3部分帶來的贈與總額,Line 2則是每年的贈與免稅額。當年累計的贈與金額只要壓在此免稅額之下,即可不用申報贈與稅。

依照贈與人和受贈人間的關係,以2021來說,贈與人可享有的年度贈與免稅額如下:

- 贈與給配偶以外的其他人:15,000元的免稅額

- 贈與給不具美國公民身分的配偶:159,000元的免稅額

- 贈與給具美國公民身分的配偶:無限制

由此可知,贈與人贈與財產給配偶以外的其他人,一年有15,000元的免稅額(2021)。和台灣不一樣的是,美國的免稅額是按受贈人的人頭計算的,所以贈與人手頭若有很多錢,不妨選擇贈與給不同的受贈人,只要每一受贈人拿到的錢不超過15,000元,贈與人就不用繳稅。

另外,如果夫妻均同意,他們可使用贈與分割(Gift Splitting)的技巧,加乘贈與免稅的效果。使用贈與分割,可將一方配偶贈與給他人的財產視為是由雙方配偶各自贈與一半的份額,這樣一來,贈與人就給予每位受贈人贈與的免稅額就會加倍。

舉例來說,丈夫為友人買了一棟房子,價值50,000元,夫妻決定使用贈與分割,將丈夫的房屋贈與看作是夫妻各贈與一半,如此丈夫和妻子便能各自使用每一受贈人有15,000元的免稅額,兩人加起來共有30,000元的免稅額,只要就超過免稅額的20,000元負擔贈與稅。

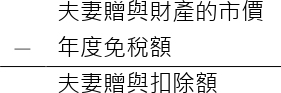

贈與扣除額

同樣是附表A,第4部分的Line 6、Line 7需要填寫的分別是夫妻贈與扣除額、慈善捐贈扣除額。

夫妻贈與扣除額

贈與人贈與財產給具美國公民身分的配偶,可以在計算應稅贈與額時,把贈與給配偶的金額扣除。由於扣除額之前已有免稅額的存在,扣除額的計算會是:

例如:在丈夫贈與妻子價值5萬元名牌包的情形,丈夫首先有15,000元的免稅額(2021),其次有35,000元的夫妻贈與扣除額,因此當年度的應稅贈與額為0元。

使用這個扣除額後應稅贈與額降為0,這也是為什麼我們常聽到夫妻間的贈與免繳贈與稅。只要是夫妻間贈與,不論贈與價值多寡,也不論贈與配偶是否為美國公民或居民,唯一的條件是受贈配偶必須是美國公民,即可免納贈與稅。如果受贈配偶並非美國公民,要注意當年贈與給配偶的金額是否超過$159,000元(2021)的免稅額;如超過,就需要繳納贈與稅。

另外需注意,除一般的贈與外,如果配偶一方贈與給他方配偶的是具壽終財產權益(terminable interests)的財產,原則上是無法享有夫妻贈與扣除額的優惠的。例如:離世的配偶留給另一半一棟房產,供其使用終生,不過若是另一半改嫁,便需移轉所有權予他們的小孩。由於受贈人對於房產的權利於去世時終止,因此稱為「壽終財產權益」,此種情形就無贈與免稅的適用。

慈善捐贈扣除額

再來,同時做公益又能達到節稅效果的就屬慈善捐贈了,捐贈財產給合格的慈善機構不但享有慈善捐贈扣除額,也能以列舉扣除的方式降低所得稅金額,一舉兩得。

如同夫妻贈與扣除額,慈善捐贈扣除額的算法會是:

如果當年度除了慈善捐贈,沒有再做其他的財產贈與,贈與人可不用申報贈與稅,不過如果除了慈善捐贈還有再贈與其他財產給其他人,就要連同慈善捐贈一併向國稅局申報。

填完以上兩個扣除額後,我們把贈與總額扣除年度免稅額,接著扣除夫妻贈與扣除額和慈善捐贈扣除額,即可得到當年度應稅贈與額,基礎公式的(1)終於完成。

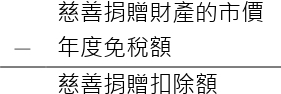

(2)累積終身贈與額

我們第二個要處理的問題是基礎公式的(2)累積終身贈與額,此對應到709表單的附表B。

由於統一移轉稅系統採行「累加」的做法,贈與人需把過往年度應稅贈與額和當年度應稅贈與額加總起來,如此才可知道對以前至今累積的財富移轉有多少。在這裡我們會得到累積終身贈與額,以便進行最終贈與稅的計算。

過往年度的應稅贈與額按照先前報給國稅局的資料填入附表B即可。

(2.1)去世配偶的稅務扣抵額(Deceased Spouse Unused Exemption)、同性婚姻的稅務扣抵額(Restored Exclusion)

稅單往下拉,會發現還有附表C,處理的是已故配偶的遺產管理人報完遺產稅後,仍有未用盡的稅務扣抵額。

因此,如果配偶在2021年去世,稅務扣抵額為11,700,000元,已用完其中的700,000 元,則在世配偶能夠在其稅務扣抵額之上再增加11,000,000元。

另外一項是同性婚姻的稅務扣抵額。在United States v. Windsor (2013)乙案確立前,同性婚姻的配偶互為贈與是無法享有夫妻贈與扣除額的,是以若一方配偶贈與財產給另一方,贈與的配偶必須使用到自己的稅務扣抵額。但該案判決出爐後,同性婚姻的配偶和異姓婚姻的配偶在聯邦稅法上擁有相同的地位;現行法制下,同性婚姻中的贈與配偶可以重新計算自己還有多少的稅務扣抵額,並且回復以往已消耗的部分稅務扣抵額。

(2.2)隔代移轉稅的計算

稅單再往下拉,最後一個附表D在處理隔代移轉稅的計算,詳盡內容也請移往另一包廂『財富移轉稅專區-隔代移轉稅』。

(3)當年度贈與稅:贈與稅的計算

有了上述資料,我們可以進入本篇的重頭戲了。最後一個要處理的問題是基礎公式的(3)當年度贈與稅,此對應到709表單的第一頁第2部分(回到第一頁了),稅務計算。

從表得知,當年度贈與稅(Line 17)=累積終身贈與稅(Line 4)-過往年度贈與稅(Line 5)-可用稅務扣抵額(Line 12)。

我們依序來看。

累積終身贈與稅

贈與人從以前到現在所贈與出去的財產價值加總,按照申報年度的稅率表格(以2021年為例,如下表),乘上對應的稅率,即可得到累積終身贈與稅。

| For Taxable Gifts in This Range | You’ll Pay This Base Amount of Tax | Plus This Rate on the Excess Above the Lower End of the Range |

| $0 to $10,000 | $0 | 18% |

| $10,001 to $20,000 | $1,800 | 20% |

| $20,001 to $40,000 | $3,800 | 22% |

| $40,001 to $60,000 | $8,200 | 24% |

| $60,001 to $80,000 | $13,000 | 26% |

| $80,001 to $100,000 | $18,200 | 28% |

| $100,001 to $150,000 | $23,800 | 30% |

| $150,001 to $250,000 | $38,800 | 32% |

| $250,001 to $500,000 | $70,800 | 34% |

| $500,001 to $750,000 | $155,800 | 37% |

| $750,001 to $1,000,000 | $248,300 | 39% |

| $1,000,001 and up | $345,800 | 40% |

所以,不論當年度應稅贈與額,或是過往年度應稅贈與額,均應使用當年度的稅率來計算累積終身贈與稅。

這個稅率表格告訴我們,應稅贈與額在尚未超過10,000元前,均適用18%的稅率。且18%以後,稅率級距是緩慢上升的,直到攀升至40%。應稅贈與額一旦超過1,000,000元,即需適用40%;不過不用過度擔心,因為雖然贈與稅最高高達40%,但靠著年度免稅額、稅務扣抵額,鮮少納稅義務人會需要繳到40%。

過往年度贈與稅

為了要計算當年度贈與稅,須從累積終身贈與稅中,先扣除過往年度贈與稅。值得留意的是,過往年度贈與稅並非參照以前年度實際申報的贈與稅,而是以今年申報贈與稅的稅率下去計算,公式如下:

過往年度贈與稅=過往年度應稅贈與額×申報年度的稅率

可用稅務扣抵額(Unified Tax Credit)

除了前述每年的贈與免稅額,納稅義務人一生還有一定的額度,只要財產移轉的金額沒有超過這個額度,就不用繳交贈與稅或遺產稅。

以2021年來說,這個可用一生的額度高達11,700,000元,也就是說,如果贈與人在其一生送出了價值5,000,000元的財產,那麼在他去世時,他還保有6,700,000元的額度可以保護他的財產免於國稅局的侵擾。

有時候,你會看到這額度的數字比較小,那是因為一個是稅前的數字,一個是稅後的數字,舉2020年來說,稅前的終身稅務扣抵額是11,580,000元,但稅後就變成了4,577,800元。討論稅前、稅後的差別,是因為若使用稅前數字的話,此一生額度得以抵銷掉的是當年度應稅贈與額;反之,若使用稅後數字的話,此一生額度得以扣抵掉的就是應納贈與稅了。

此外,只要每年贈與出去的財產價值保持在每年的贈與免稅額以內,原則上是用不到終身稅務扣抵額的,若真要使用終身稅務扣抵額的話,記得需做709表單的申報。

現在,有了上述資料,我們便可從累積終身贈與稅中,扣除過往年度贈與稅後,再扣除剩餘可用的稅務扣抵額,就能輕鬆得到當年度贈與稅的數字。將之填入Line 17,這張表單就完成囉!