股票交易員被控參與一項被稱為「魔鬼機器」的計畫並從國庫中吸走了600億美元。德國是第一個試圖收回資金的國家。(Stock traders are accused of siphoning $60 billion from state coffers, in a scheme that one called “the devil’s machine.” Germany is the first country to try to get its money back.)

-紐約時報(The New York Times):這可能是有史以來最大的稅收搶奪案。歐洲想要正義。(It May Be the Biggest Tax Heist Ever. And Europe Wants Justice.)

這個被紐約時報稱為「魔鬼機器」的計畫就是Cum-Ex Trade,其命名來自拉丁文的「有/沒有(with/without)」,表示以附權息(cum-dividend)的方式協議股權買賣,但以除權息(ex-dividend)的方式交割股權。Cum-Ex Trade的終極目的只有一個:不法獲得股利扣繳稅款的退稅,或者換個方式說,盜取國庫的錢財。

Cum-Ex Trade何以實現稅務詐欺(tax fraud),靠的是營造複雜多重的交易設計、操弄瞬息萬變的資本市場,利用不易察覺的制度漏洞,進而使投資人能夠只憑扣繳一次的股利成功創造出兩個退稅資格;Cum-Ex Trade對於稅務機關來說不只是隱憂,還代表其與納稅人間的信任已然瓦解。

本文介紹Cum-Ex Trade在歐洲的典型交易手法,與在美國的改良式交易手法,並提供認識這些不同型態Cum-Ex Trade的必備知識。

一、認識歐洲Cum-Ex Trade的必備知識

Cum-Ex Trade起源於歐洲的資本市場,市場參與者往往利用當地制度的缺陷、漏洞,或機能失常,經由盤根錯節、層層堆疊的交易手法,長期且持續地從稅務機關「盜取」不正當的退稅。深受其擾或損失慘重的稅務機關遍及歐洲各地,包括荷蘭、比利時、奧地利、波蘭、西班牙、瑞士、挪威、法國、捷克、丹麥、德國、芬蘭、義大利等,影響範圍甚廣。其中,德國曾是Cum-Ex Trade最活躍發展(也最純熟)的市場,因而以下均以德國的法令規範與交易方式為例。

首先要了解的是股利登記日(Dividend Record Date)、除權息日(Ex-Dividend Date),及股利發放日,在股利登記日前後完成的股權交易有「附權息(cum-dividend)」、「除權息(ex-dividend)」之分。接著要了解公司發放股利需扣繳的稅款、什麼狀況下股東可以取回被扣繳的稅款,以及取回稅款對Cum-Ex Trade的意義為何。

(一)股利登記日、除權息日、股利發放日

股利登記日,即股東常會日,發行公司會以該日股東所持有之股份為準,統計具有股利分派資格的股東,並以該日登載在股東名冊上的股東為發放股利的對象。【編按1】

除權息日,即股東常會後的第一個營業日,指的是自該日(含)開始的股份交易將「不附」獲配股利的權利。如果投資人當日或之後購入股份,將無法參與發行公司該次的盈餘分配,等同股份的出賣人仍有權獲配股利;換句話說,如果投資人想要參與配股配息,最遲要在除權息日的前一個營業日買進股份。【編按2】

股利發放日,即股東常會後的第三個營業日。

以股利登記日為分界線,若於緊接股利登記日前(immediately prior to)買進股份,該交易通常附有權息(買受人享有獲配該次股利的權利),因此交易價格相對昂貴;若在股利登記日後方才買進股份,該交易通常不附權息(出賣人享有獲配該次股利的權利),因此交易價格相對低廉。

雖然正常情形下,發行公司會以股利登記日的股東名冊制定發放股利的名單,但在投資人緊接股利登記日前買進股份的情形,股權移轉並無法即時地反映於股利登記日的股東名冊上,造成縱然買受人才是實質有權獲配股利之人,發行公司卻仍發放股利予出賣人的現象。

由於證券市場中買賣雙方的交易是透過結算交割(clearing and settlement)機制所進行的【編按3】,在股東名冊尚未更新之前,結算交割系統仍然默認股份出賣人持續擁有股東的身分,並具有獲配股利的權利。不過一旦股東名冊完成更新,結算交割系統即會校正回歸,把出賣人帳戶中所收到的股利移轉給買受人-真正具獲配股利資格之人。

編按:

1. 此處留意勿將「股利登記日(Dividend Record Date)」和「登記日(Record Date)」兩者混淆,德國的股利登記日與美國的登記日意義相同,然而德國的登記日和美國的登記日卻有著不一樣的意思。德國的登記日指涉的是德國股份有限公司法(German Stock Corporation Act)下所規定的登記日期,公司以該日記載於股東名冊上的名單為準,統計哪些股東具有出席股東常會資格和行使表決的權利,但登記日記載於股東名冊上的股東並不當然代表他有參與盈餘分配的權利。

2. 德國實務上股利登記日後第一個營業日為除權息日,此與美國實務不同,以美國來說,股權買賣雙方應於成交日(T日)後兩個營業日(T+2)內交割,除權息日前一日購買股份的買受人在兩日後才會被登載於股東名冊,因此美國的登記日是除權息日的下一個營業日。

3. 結算交割機制負責媒合股份市場中的交易對手,交易確認後,結算交割系統會將股份自出賣人帳戶移轉予買受人帳戶,並將成交價金從買受人帳戶移轉至出賣人帳戶,整個流程須於成交日(T日)後兩個營業日(T+2)內完成。

(二)股利的扣繳稅款和稅務扣抵(Withholding Tax and Tax Credits)

發行公司發放的股利需要扣繳稅款,原則上扣繳的稅款會從股利金額中扣除,並由發行公司或其代理人繳付給發行公司所在國家的稅務機關。舉例來說,假設扣繳稅率15%,100元的股利中有15元會做為發行公司所在國家的稅賦,85元會進到股東的口袋。

不過在某些情形下,股東可以要求取回股利扣繳稅款的一部甚至是全部。前者的情形常見於跨境的股利發放,例如加拿大公司發放股利給澳洲的股東,兩國間有租稅協定,扣繳稅率會從25%降至15%,因此股利發放時雖然被扣繳了25%,但澳洲股東之後可以要求退回10%;後者的情形則常見於股東特別的稅務身分,例如依據某個國家的法律,當獲配股利的股東是一符合資格的退休基金,因它具有免稅的稅務身分,可以要求100%的退稅。當然,也有兩種情形合而為一的時候,例如按照英國和美國的租稅協定第10條第(3)項第(b)款,任一契約國公司發放給另一方契約國退休基金的股利均為免稅,從而退休基金可以取回被扣繳的所有稅款。

而所謂股東可以要求「取回」稅款,事實上不一定是取回現金,依照相關規定,亦有可能是取得稅務扣抵,將來可拿此扣抵和其他應納稅額互抵,以消減要付出的稅額,因此不論現金抑或稅務扣抵,對於股東來說都極具經濟價值,如果把這經濟價值加乘,便會成為驅動Cum-Ex Trade遍地開花的火種。

二、Cum-Ex Trade稅務騙局解析-歐洲版:重複賺取稅務扣抵的賣空手法

典型的Cum-Ex Trade發生於股利登記日的前後,經常是股利登記日前議定股權交易,股利登記日後才完成交割。而股利登記日前係以「附權息」的方式買進股份,股利登記日後係以「除權息」的方式交割股份,所以稱為「Cum-Ex Trade」。

下方以《Banking on Failure: Cum-Ex and Why and How Banks Game the System》一書作者Richard S. Collier所繪製的三張關係圖說明Cum-Ex Trade的交易方式。

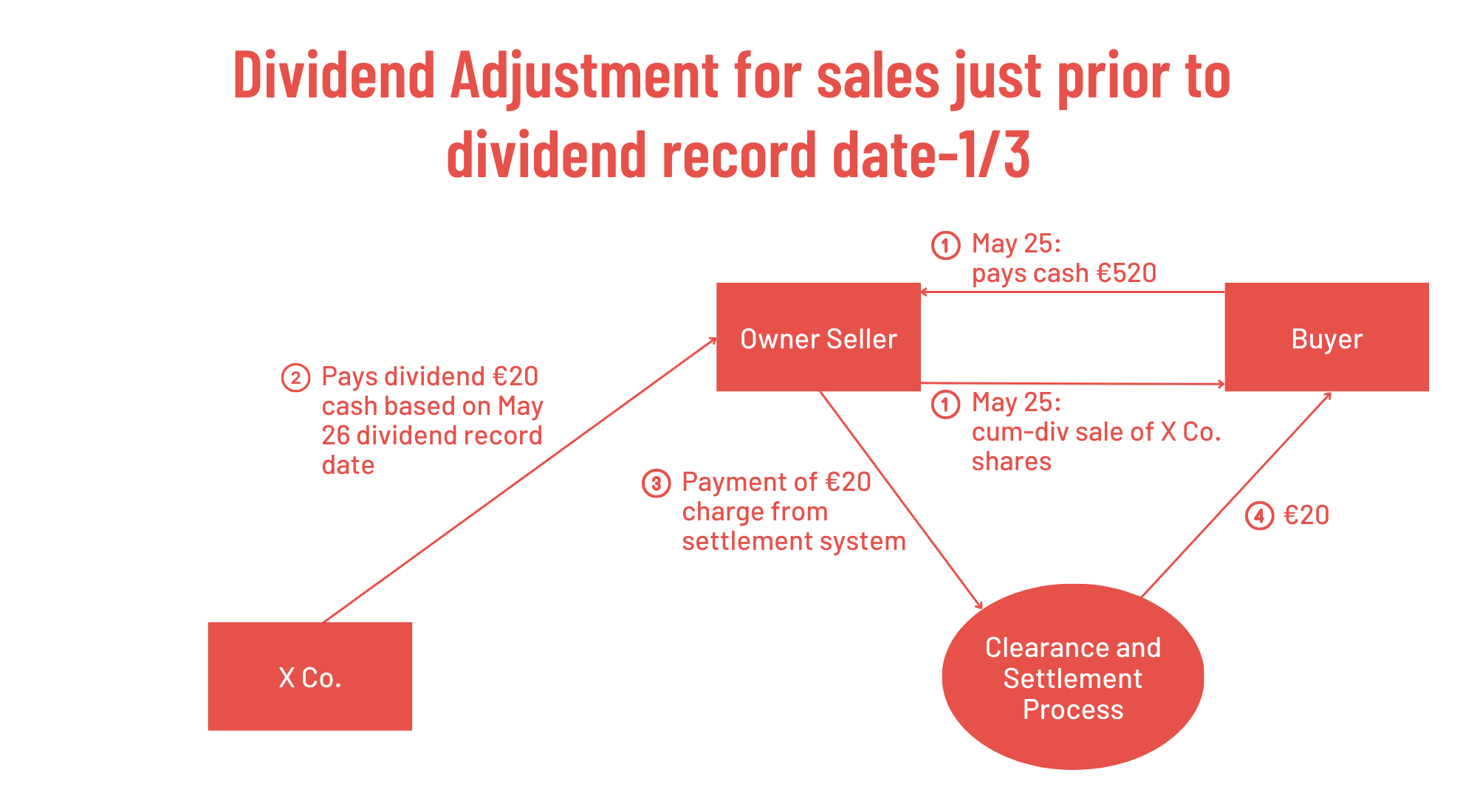

第一張圖解釋:在不考慮股利扣繳稅款的前提下,緊接股利登記日前所發生的股權交易,如何透過結算交割系統將股利傳送給正確的股東。

① 5月25日,買受人以520歐元向出賣人購買X Co.的股份。由於交易議定的時間剛好在股利登記日的前一日,此交易係為附權息者,代表股份買受人不僅購入股份,還購入了獲配股利的權利。

② X Co.發放股利20歐元予出賣人。由於5月26日為股利登記日,前一天才進行的股權交易無法即時被反映於X Co.的股東名冊,從而X Co.仍將股利發放予出賣人。

③ 結算交割系統自出賣人的帳戶移轉出20歐元。

④ 結算交割系統將20歐元移轉至買受人的帳戶。至此,縱使公司依照5月26日股利登記日的股東名冊發放股利予舊股東,最終仍可經由結算交割系統調整股利的去向,使交易結果回復到應有的狀態。

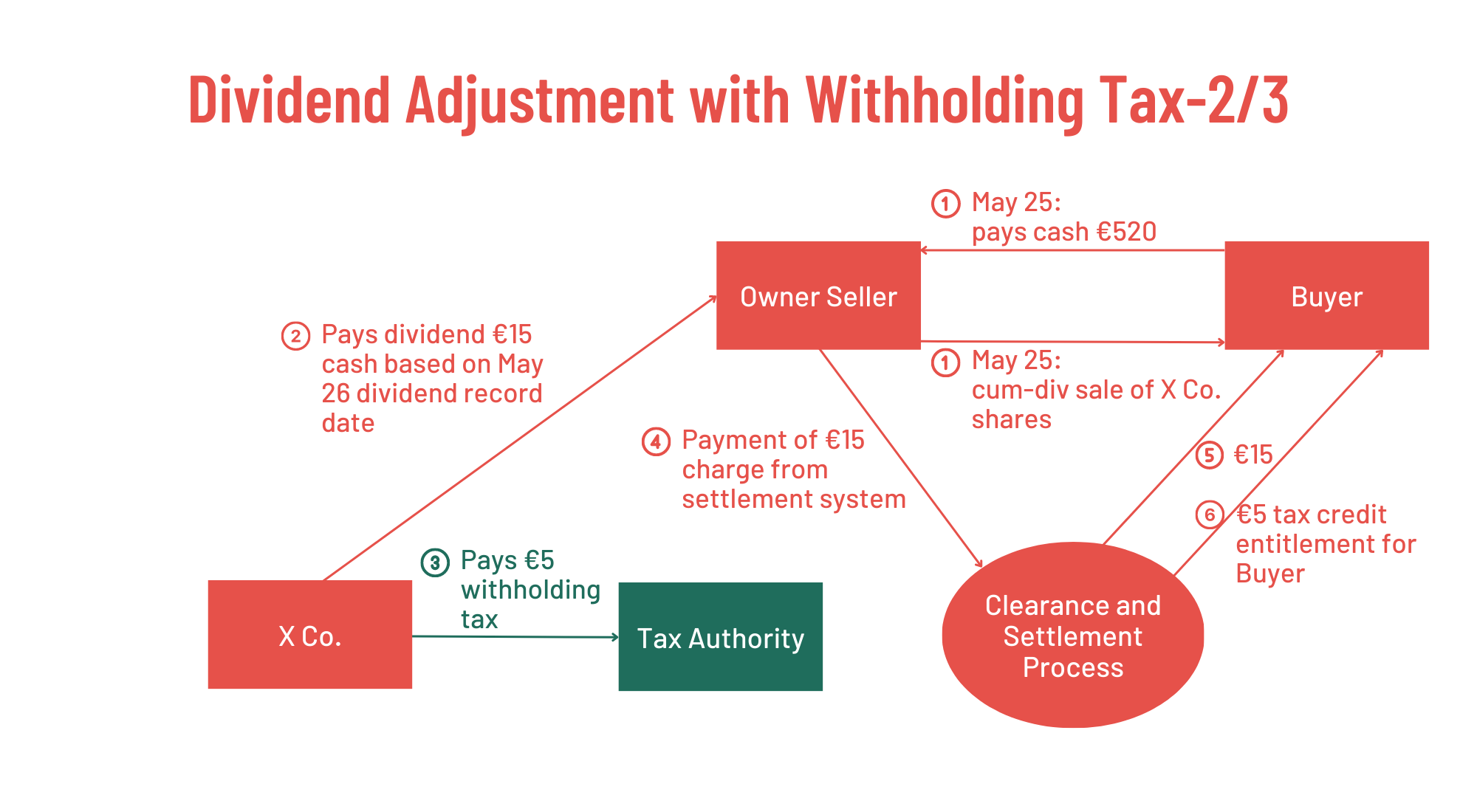

第二張圖解釋:考慮到股利的扣繳稅款,緊接股利登記日前所發生的股權交易,如何透過結算交割系統將股利傳送給正確的股東。

① 5月25日,買受人以520歐元向出賣人購買X Co.的股份。由於交易議定的時間剛好在股利登記日的前一日,此交易係為附權息者,代表股份買受人不僅購入股份,還購入了獲配股利的權利。

② X Co.發放股利20歐元,經扣繳5歐元稅款後,匯入剩餘的15歐元至出賣人的帳戶。由於5月26日為股利登記日,前一天才進行的股權交易無法即時被反映於X Co.的股東名冊,從而X Co.仍將股利發放予出賣人。

③ X Co.向稅務機關支付5歐元的扣繳稅款。

④ 結算交割系統自出賣人的帳戶移轉出15歐元。

⑤ 結算交割系統將15歐元移轉至買受人的帳戶。至此,縱使公司依照5月26日股利登記日的股東名冊發放股利予舊股東,最終仍可經由結算交割系統調整股利的去向,使交易結果回復到應有的狀態。

⑥ 買受人獲得5歐元的稅務扣抵。透過前述跨境發放股利的安排,買受人通常是兩國租稅協定下可享有免稅或低扣繳稅率待遇之人。

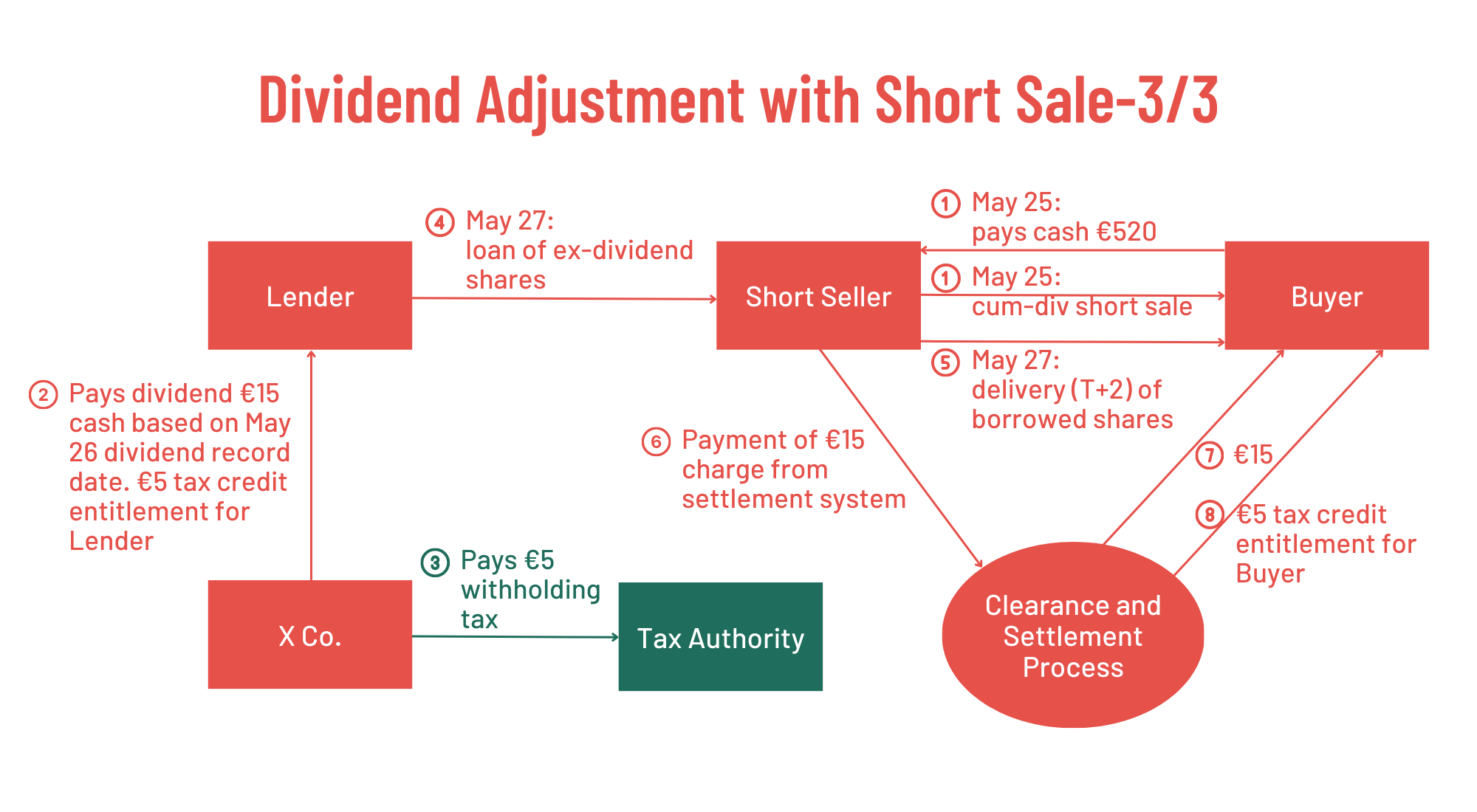

第三張圖解釋:賣空的出賣人、買受人、和貸與人三方如何自股利登記日前後發生的股權交易,利用結算交割系統的運作,獲取雙重的稅務扣抵。

① 5月25日,買受人以520歐元向出賣人購買X Co.的股份,出賣人則以賣空(short sale)的方式出售股份予買受人。5月27日為雙方交割日(T+2)。出賣人賣空代表此時出賣人並無真正擁有股份,他必須藉由某種途徑取得股份,使其可以在交割日交付股份完成交割。

與前兩張圖同,交易議定的時間剛好落在股利登記日的前一日,因此為附權息的交易,代表股份買受人不僅購入股份,還購入了獲配股利的權利。

② X Co.依照5月26日股利登記日的股東名冊發放股利20歐元,經扣繳5歐元稅款後,匯入剩餘的15歐元至貸與人的帳戶,且貸與人獲得5歐元的稅務扣抵。此處X Co.發放股利的對象不是出賣人,因為出賣人無擁有股份並非股東。

③ X Co.向稅務機關支付5歐元的扣繳稅款。

④ 5月27日,出賣人向貸與人借券來交割,此時已經過股利登記日,因此屬除權息的借券交易。

⑤ 5月27日,出賣人將借來的證券交付給買受人。

⑥ 結算交割系統自出賣人的帳戶移轉出15歐元。結算交割系統無法區分借券的出賣人(short seller)和擁有股份的出賣人(owner seller),系統的任務指令僅要求它從出賣人的帳戶移轉出淨股利予買受人。

⑦ 結算交割系統將15歐元移轉至買受人的帳戶。

⑧ 買受人獲得5歐元的稅務扣抵。

由此三張圖可知,前兩張圖因為結算交割系統的運作,擁有股份的出賣人並無獲得任何股利,買受人獲得15歐元股利和5歐元的稅務扣抵;惟第三張圖,除擁有股份的貸與人獲得15歐元股利及5歐元的稅務扣抵外,買受人亦收到一樣的15歐元股利和5歐元的稅務扣抵。如賣空的出賣人、買受人、和貸與人係於事前協議此種交易安排,他們將共同瓜分額外5歐元的稅務扣抵。對於發行公司所在國家的稅務機關來說,當可使用的稅務扣抵數額因此放大、加倍,每年流失的稅收可想而知絕對非常可觀。

為本文解釋之目的,此三張圖的說明其實已相當程度地簡化Cum-Ex Trade的跨境交易架構,真實世界中Cum-Ex Trade涉及的金融工具種類之多,參與角色關係之錯綜、交易手法運用之複雜,非一般投資人可以想像,這也使得詐領稅務扣抵的行為極難預防和偵測,經過各界專家長年的調查、分析與拆解才得以使Cum-Ex Trade共謀的網絡浮出水面,而在導入新的交易規範與修法之後,Cum-Ex Trade最終在2012年走入歷史。

三、認識美國Cum-Ex Trade的必備知識

Cum-Ex Trade在美國的變形版,是運用(濫用)美國存託憑證(American Depositary Receipt;ADR)的預先發行(Pre-Release)制度。為此,我們會先從市場中常見的股利套利機制(Dividend Arbitrage Mechanism)開始講起,並逐一介紹美國存託憑證的發行、預先發行,以及股利發放的方式。掌握這些核心知識是破解ADRs暗黑交易的重要基礎。

(一)股利套利機制

無論是什麼樣的套利行為,基本上都是在價差中獲得賺取收益的機會,股利套利自然也不例外。但股利的發放要不按照股東的持股比例,要不按照契約的約定,所以價差不會來自發行公司分配的股利金額,而是來自股東實際拿到的股利金額,亦即,經扣繳稅款後的淨額。

每個股東適用的扣繳稅率因國籍(例如加拿大公司發放股利給澳洲的股東,扣繳稅率會從25%降至15%)、稅務身分(例如退休基金、非營利機構)等條件不同會有所差異,有些股東拿到的稅後股利較多(因為適用扣繳稅率低),有些股東拿到的稅後股利相對少(因為適用扣繳稅率高),在高低股利間因此產生了「價差」。由於獲配股利的基礎是持有公司股份,於價差中實現套利靠的便是曲折又迂迴的股份流轉。

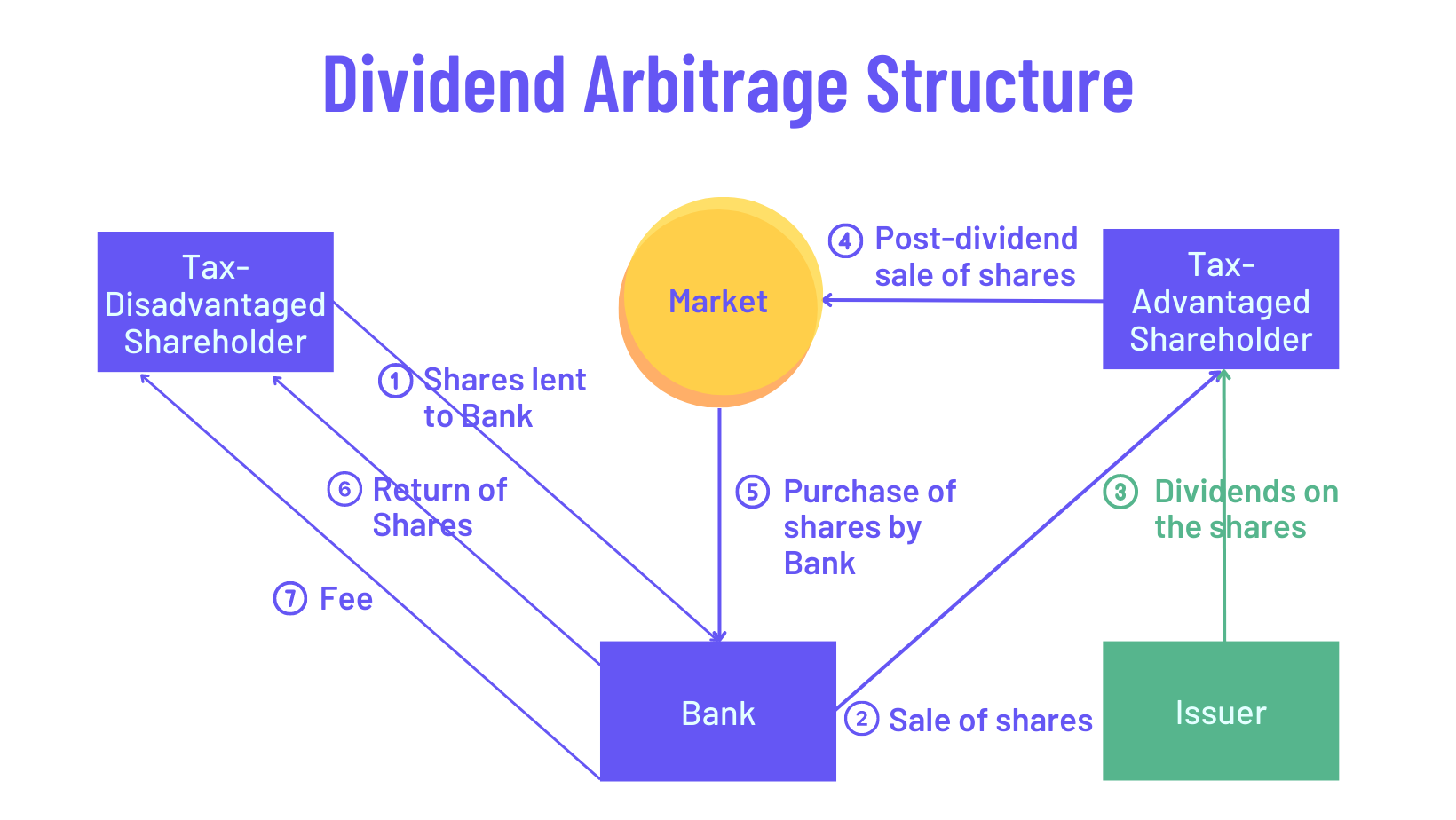

銀行在這樣的股份流轉中扮演非常重要的角色,它可以將股利發放的對象導引至適用稅率最低、稅後股利最多的股東,以下方股利套利的架構為例,我們可以一窺整個交易流程如何進行。

此交易中,目標是讓左上角的Tax-Disadvantaged Shareholder提供股份,並使右上角的Tax-Advantaged Shareholder取得股份並獲得股利,只要他被扣繳的稅款越少,留在整個交易中可支配、可轉讓的利益就越多,步驟如下:

① Tax-Disadvantaged Shareholder指的是如果獲配股利會被扣繳較多的稅額,因此不適合由其做為收受股利的股東,他必須設法將股份轉出,此處他選擇將股份借出予銀行【編按1】。

② Tax-Advantaged Shareholder指的是如果獲配股利會被扣繳較少的稅額,因此適合由其做為收受股利的股東。銀行把自Tax-Disadvantaged Shareholder借來的股份,出售給Tax-Advantaged Shareholder。

③ 發行公司發放股利給Tax-Advantaged Shareholder,因為扣繳金額相對低,稅後股利相對多。

④ Tax-Advantaged Shareholder收到股利後在市場中釋出股份。

⑤ 銀行在市場中買回股份,用以履行其返還股份之義務。

⑥ 銀行返還股份予Tax-Disadvantaged Shareholder。

⑦ 當然,Tax-Disadvantaged Shareholder不是無償借貸,他會向銀行收取費用,做為借出股份且無法領取股利的補償。

經由此繁複的交易安排,可以成功解鎖從前無法取得的利益-上繳給政府的扣繳稅款,且交易中的相關人士都可以從各自的角色擔當分一杯羹,可謂皆大歡喜。值得注意的是,上圖僅展現了股利套利的簡式樣貌,真正金融界在使用的套利機制具有高度專業性和技術性。

編按:

1. 雖然我們一般稱「借券」,但實際上法律關係為消費借貸,不僅代表出借人將股份交付予借券人,還代表借貸標的股份之所有權已從出借人移轉給借券人。返還股份的行為亦同,借券人返還股份予出借人時,除了係借用物之返還,也具有借貸標的股份之所有權從借券人移轉回出借人的法律效果。

(二)ADRs的發行、預先發行、股利發放

ADRs是一種在美國證券市場流通,表彰外國公司發行之股份(下稱「原券」)已存放於存託銀行,並據此發行的可轉讓憑證,使美國投資人得以參與外國證券的買賣、擴大交易的戰局。持有ADRs的投資人亦有權利將ADRs兌換回對應之原券,取決於兌換比率,一單位的ADR可能可以換回一單位、大於一單位,或小於一單位的原券。

ADRs的發行

ADRs的發行分為「非參與型(unsponsored)」與「參與型(sponsored)」兩類。非參與型的ADRs由存託銀行(depositary)和證券經紀商(broker-dealer)訂定存託合約(Depositary Agreement)。參與型的ADRs則由原券發行公司、存託銀行,以及證券經紀商三方共同協議存託合約。不論是哪一類型的ADRs,存託銀行均應以Form F-6向美國證券交易委員會(U.S. Securities and Exchange Commission;SEC)註冊。

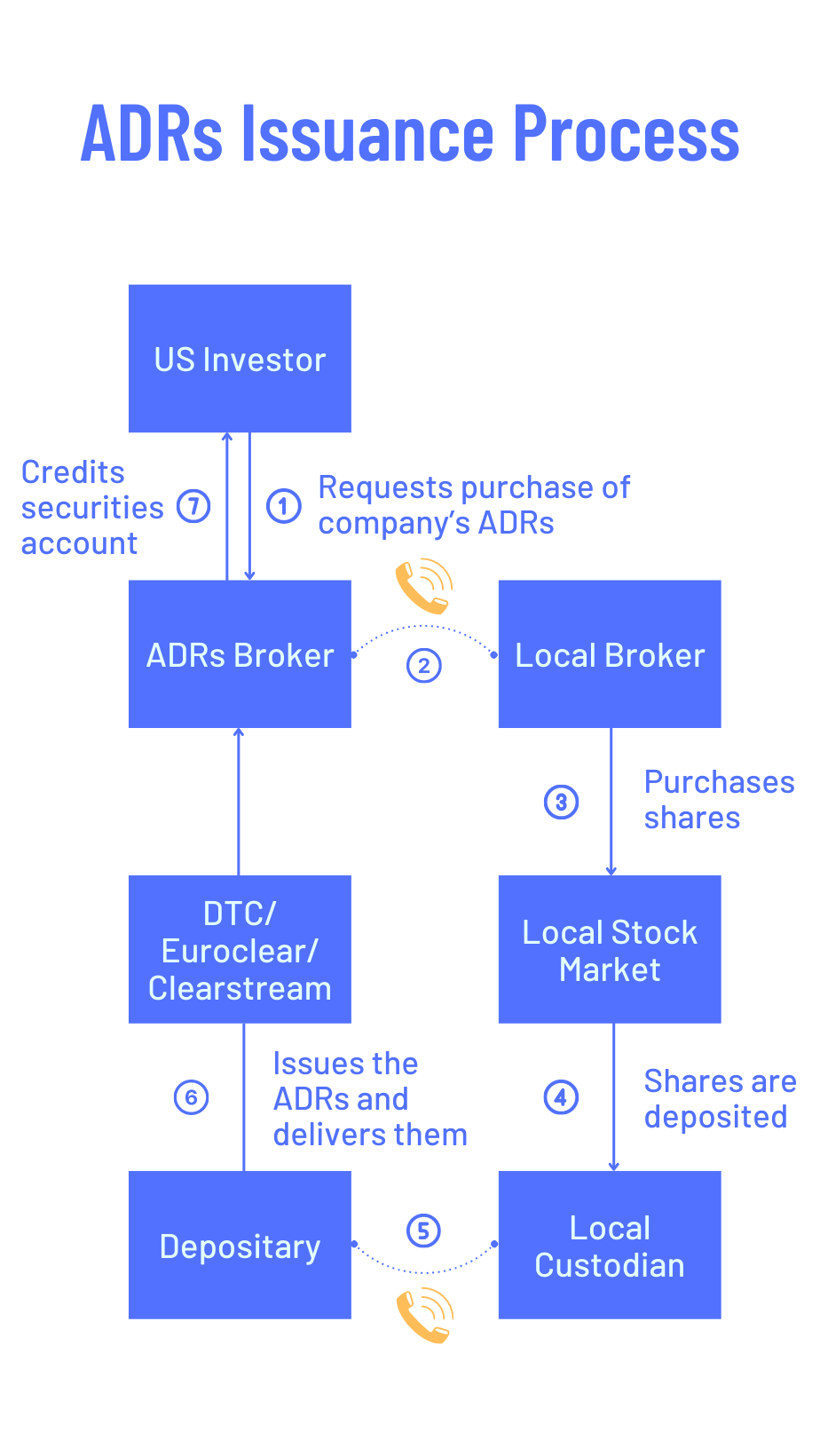

此處舉非參與型ADRs的發行流程為例,見下方示意圖:

拆解步驟說明:

① 美國投資人向證券經紀商提出購買原券發行公司的ADRs。

② 證券經紀商聯繫原券發行公司所在地的經紀商。

③ 當地經紀商在該國證券市場購入原券發行公司的股份。

④ 當地經紀商將購入的股份存入保管銀行(custodian)。

⑤ 保管銀行指示存託銀行發行表彰原券的ADRs。

⑥ 發行的ADRs經由存款信託公司(Depository Trust Company;DTC)、歐洲清算銀行(Euroclear)或明訊銀行(Clearstream)完成交割作業。

⑦ 證券經紀商提供美國投資人新出爐的ADRs。

由此可知,非參與型ADRs的發行須以證券經營商購入原券,並將其存入當地保管銀行為前提。參與型ADRs則由原券發行公司將股份交由保管銀行保管,保管銀行再指示存託銀行發行ADRs,一樣須以保管銀行收到原券為前提。換句話說,存託銀行發行ADRs的同時或是之前,會有ADRs所表彰的一定數目之原券被送到保管銀行;如此,便可確保這些被存託的股份已被移出當地證券市場。

從證券經營商/原券發行公司備好股份,到將原券存入保管銀行的這段期間,雖不致曠日彌久,但仍耗費數日時間不等。而證券市場風雲萬變,對ADRs的需求隨時都有,投資人甚至想要在保管銀行收到原券之前就先取得ADRs,因此產生了ADRs的預先發行制度。

ADRs的預先發行

由於在不同管轄地交割會有一定的時間差(三到五天),證券經紀商就算取得原券也無法即時交付給保管銀行,而預先發行的制度就是在彌補因時間差所產生的交易中斷。也就是說,此種制度允許存託銀行在原券被存入保管銀行之前,「預先」發行ADRs給證券經紀商(而非證券經紀商在市場購入已發行的ADRs)。理論上,預先發行的交易在保管銀行收到原券時就會結束,不會懸而未決太久,且預先發行的ADRs和其他已發行的ADRs混同,在市場中一樣可以被自由轉讓。

預先發行交易的相關當事人通常會使用存託合約和預先發行合約(Pre-Release Agreement)來規範各自的權利義務,並會在合約中要求收到預先發行ADRs的證券經紀商(或證券經紀商的客戶)應聲明和保證:

(1)其擁有原券的所有權;

(2)同意將原券的受益權、所有權、利益轉讓給存託銀行;及

(3)不會採取任何與轉讓實質受益權相衝突的行為。

此等聲明和保證,無非是要證券經紀商(或其代表之客戶)在把原券存入保管銀行之前,同意為ADRs持有人的利益保管原券,而且沒有灌水。因此照理來說,即便預先發行了一些ADRs,原券股數加上ADRs所表彰原券的股數,應和預先發行前之總股數是一致的。

ADRs的股利發放

如原券發行公司有發放股利,存託銀行會自原券發行公司獲配以當地幣值計算之股利,並將其兌換成美元支付給美國ADRs的持有人。

此外,如為預先發行之ADRs,因為在發行時原券尚未交付到保管銀行,所以有預先發行交易橫跨股利登記日(dividend record date)的情形時,存託合約和預先發行合約一般都會要求以證券經紀商(或證券經紀商的客戶)為代表取得預先發行ADRs的原券持有人,應確保原券發行地的股利扣繳稅款,均已按ADRs的持有人適用之稅率全數繳納,且之後會把經扣繳之股利、稅務扣抵(tax credit)或退稅(tax refund)之金額,轉付給存託銀行(存託銀行再將其支付予ADRs的持有人)【編按1】。這麼一來, ADRs的持有人,無論是誰,其權利將會受到完整保障,不因ADRs是預先發行而有所改變。換言之,原券的任何經濟利益、稅務效果均會流向存託銀行,最終再轉往ADRs的持有人。

編按:

1. ADRs正常發行時,原券已交付到保管銀行,代表原券發行公司發放股利時,存託銀行會自原券發行公司取得股利,之後再派發給ADRs的持有人。

ADRs預先發行時,原券則尚未交付到保管銀行,代表原券發行公司發放股利時,原券持有人仍有權獲配股利。如果沒有預先發行的話,收到股利的人會是存託銀行,但存託銀行已「預先」發行了ADRs,所以此時原券持有人應將經扣繳之股利轉付給存託銀行,再由存託銀行派發給ADRs的持有人。

四、Cum-Ex Trade稅務騙局解析-美國版:ADRs暗黑的股利套利交易

如前所述,進行ADRs暗黑交易的切入點就在ADRs的預先發行制度,特別是因為市場參與者非常清楚該制度的軟肋在於:

(一)存託銀行及中間媒合的證券經紀商無法確保在預先發行ADRs時,與投資人接洽的證券經紀商是否已取得對應預先發行ADRs的原券,只是尚未來得及存入保管銀行。

(二)預先發行的ADRs和其他已發行的ADRs混同,無法區分。

(三)預先發行的ADRs可以兌換回對應之原券。

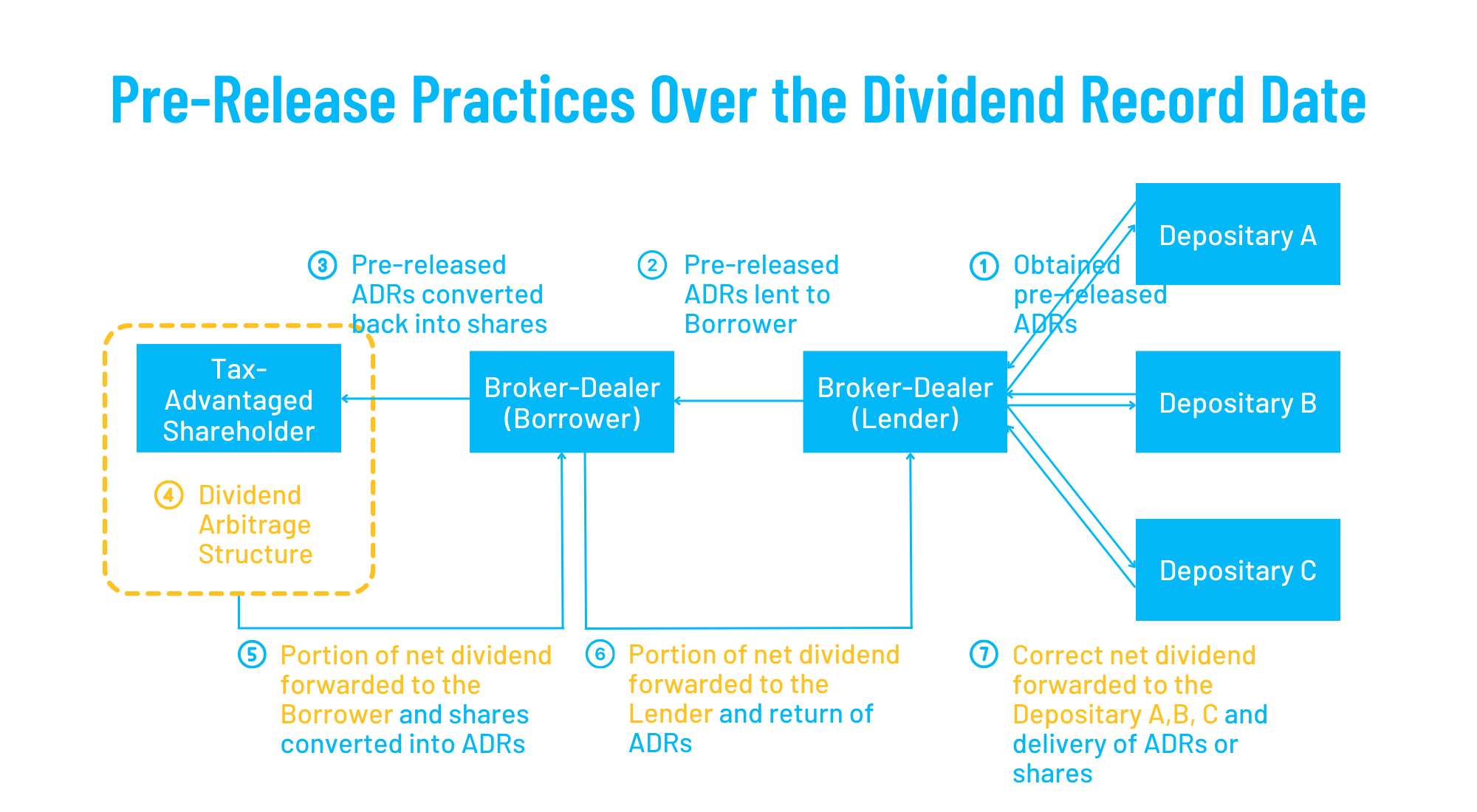

市場參與者利用這些制度的脆弱處,發展出一套獨特的ADRs股利套利機制,如下圖所演示:

① 股利登記日前,證券經紀商從不同的存託銀行取得預先發行的ADRs。

② 證券經紀商將預先發行的ADRs借給其他證券經紀商(其他證券經紀商可能還會再續借給其交易相對人或客戶)。

③ 其他證券經紀商將預先發行的ADRs兌換回對應之原券。

④ 運行與前述股利套利機制相同或類似之交易手段,使原券可以成功移轉給Tax-Advantaged Shareholder,並確保他得以領取原券之股利。Tax-Advantaged Shareholder因享有稅務優勢,獲配股利時可以被扣繳較少(甚至完全不用被扣繳)的稅款,進而留下較多的稅後股利。

⑤ 股利發放後,Tax-Advantaged Shareholder把稅後股利之一部連同原券移轉給其他證券經紀商,其他證券經紀商將原券兌換為ADRs。

⑥ 其他證券經紀商轉付稅後股利之一部予出借ADRs的證券經紀商,並把ADRs也一併返還。

⑦ 出借ADRs的證券經紀商轉付正確之稅後股利數額給不同存託銀行,並將ADRs交付予存託銀行(或交付原券予保管銀行),以完成預先發行之交易。

至於在此交易架構中,各方要如何從中「榨取」利益?首先,這個利益肯定是存在於以下兩者之間:

(1)「依ADRs持有人適用之扣繳稅率計算而得的稅後股利」;與

(2)「依Tax-Advantaged Shareholder適用之扣繳稅率計算而得的稅後股利」

舉例來說,存託銀行預先發行一檔法國公司的ADRs予證券經紀商,美國ADRs持有人適用之扣繳稅率為15%,稅後股利餘85%;芬蘭人成為原券股東的話,適用之扣繳稅率為0%,稅後股利餘100%;交易順利的話,各方的獲利的加總可以到股利的15%,而這15%,就是本該進法國稅局的應繳稅款。

在存託銀行和證券經紀商的協議之中,證券經紀商要給付89.07%的股利給存託銀行,做為取得預先發行ADRs的費用,自己則留下10.93%。存託銀行要支付85%的股利給ADRs持有人,自己則留下4.07%。最後證券經紀商的10.93%,再由其和後手共同瓜分(包括其他證券經紀商、Tax-Advantaged Shareholder)。10.93%和4.07%的加總即為15%。

然而,這看似天衣無縫的交易架構卻有著不易察覺的破綻:步驟3其他證券經紀商將預先發行的ADRs兌換回對應之原券。

證券經紀商在取得預先發行的ADRs時,已聲明和保證其擁有原券的所有權,那麼為何不直接使用其持有之原券,反而要另外向存託銀行兌換呢?代表此時的證券經紀商(或其客戶),其實手邊並無持有任何原券。

依照前面所介紹預先發行ADRs的股利發放,存託合約和預先發行合約會要求證券經紀商和其後手,需確保獲配之股利係已按ADRs的持有人適用之稅率扣繳,並需把稅後股利轉付給存託銀行。要是證券經紀商和其客戶原先並無持有任何原券,就算他們確實把稅後股利轉付給了存託銀行,他們所輾轉獲得的股利並非來自「預先發行ADRs時即應要有的原券」,而是「另以預先發行ADRs向存託銀行兌換之原券」,且應被扣繳的稅額也很有可能不是按ADRs持有人適用的稅率計算,於是,本該進原券發行地稅務機關的稅收就這樣被硬生生「掠奪」而走。

ADRs除了被利用於套取股利價差,當遠在歐洲的證券市場前仆後繼進行著一場又一場Cum-Ex Trade的同時,ADRs經兌換成原券後也可能被市場參與者相中,做為適合賣空的交易標的,在經歷Cum-Ex Trade的完整循環之後,原券會再度被換回ADRs,一切船過水無痕。正因如此,就算沒有發展出ADRs不法的股利套利交易,歐洲Cum-Ex Trade的稅務騙局其實早已蔓延到美國各地了。

事實上,為數不少的知名銀行都曾有目的性地參與,否則就是被無端捲入暗黑交易之中,包括紐約梅隆銀行(The Bank of New York Mellon)、花旗銀行(Citibank N.A.)、摩根大通銀行(JPMorgan Chase Bank N.A.)、德意志銀行(Deutsche Bank)、中國工商銀行(Industrial and Commercial Bank of China Limited)的全資子公司等都是。這些銀行先後於2018年至2019年間遭到SEC調查並為其不當處理(improper handling)預先發行ADRs的行為付出了高額的和解金。

歐洲版和美國版Cum-Ex Trade稅務騙局看似彼此各異其趣,但某種程度卻又互相關連、交叉影響;經過各國政府近幾年大規模的搜索、調查與防堵,這些交易手法隨著金融市場的快速變遷卻未消聲匿跡,反而日新月異,稅務機關必須清楚市場機制的漏洞與時刻追蹤Cum-Ex Trade的發展才有可能穩住防線。

參考書籍:

Banking on Failure: Cum-Ex and Why and How Banks Game the System

參考判決:

1. In re Merrill Lynch, Pierce, Fenner & Smith, SEC Dkt. #3-19114 (March 22, 2019)

2. In re The Bank of New York Mellon, SEC Dkt. #3-18933 (December 17, 2018)

3. In re Banca IMI Securities Corp., SEC Dkt. #3-18118 (August 18, 2017)