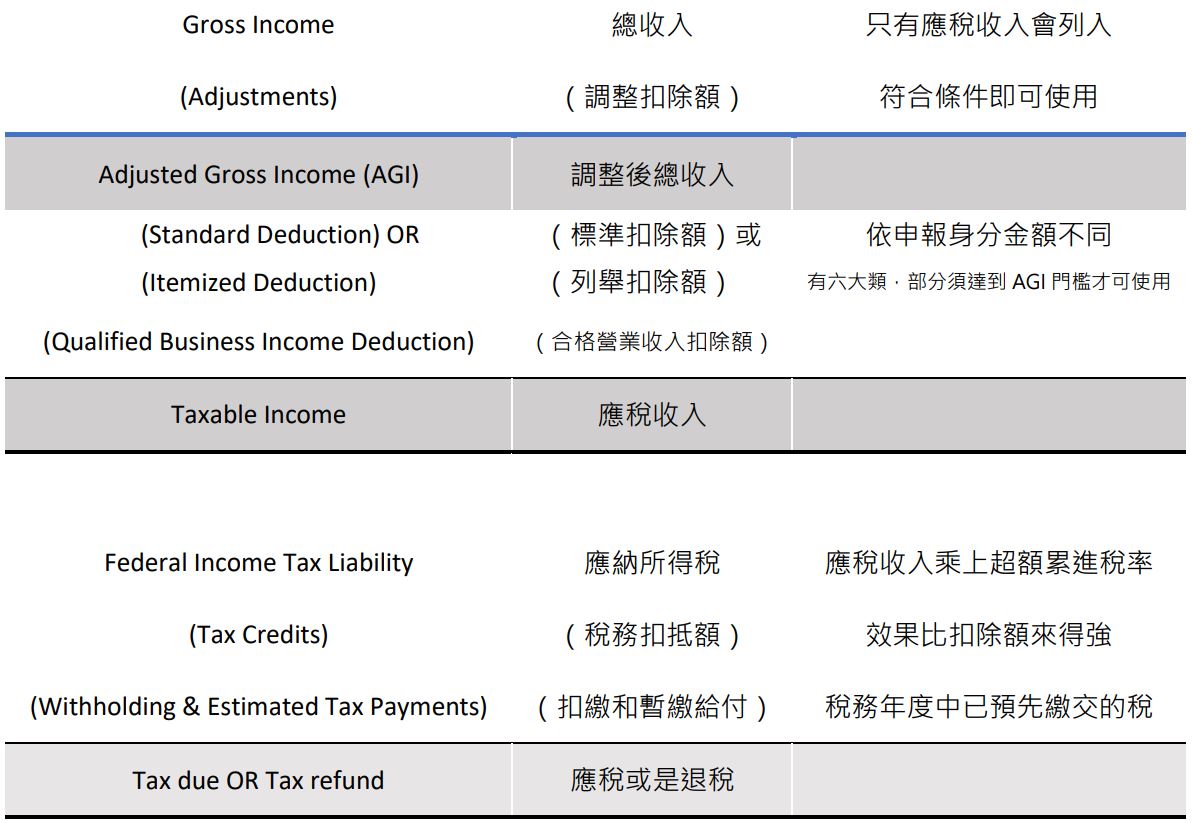

總收入

一張1040表單攤開來,我們可以把它簡化成上述很簡單的公式。首先,我們把納稅義務人當年的收入蒐集起來,判別其中哪些屬於「應稅收入」,哪些屬於「 非稅收入 」,加總後得到總收入。

其次,我們看這位納稅義務人有什麼扣除額可以使用,包含線上扣除額和線下扣除額,這裡的「線」指的就是那條畫藍色的線。

扣除額

所謂「扣除額」,就是代表納稅義務人為了賺取收入所要花費的支出,不論是線上或線下。

「線上扣除額(above-the-line-deductions)或(deductions to arrive AGI)」指的是調整扣除額,「 線下扣除額(below-the-line-deductions)」指的是標準扣除額或列舉扣除額,依情形而定。

線上扣除額和線下扣除額

通常情形我們會說 「線上扣除額 」相較於「 線下扣除額 」有威力的多了,這是因為調整扣除額會幫忙降低AGI,然而同一時間,列舉扣除額卻要取決於它是否超過AGI的門檻,才能申報;又或者是,一旦超過某個特定門檻,列舉扣除的金額就會慢慢淡出稅單(phase out)。

列舉扣除額和標準扣除額

一個扮演主動、一個扮演被動的角色。

舉例來說,納稅義務人為了賺錢,要維持健康才能賺取所得,因此IRC允許醫療支出只要超過一定門檻就可扣除(視年度不同,有時是7.5%,有時則是10%),扣除的部分即不用納稅。

至於標準扣除額,很明顯地是指政府認為賺取所得一定會有相對的支出,但即使納稅義務人提不出支出憑證,政府也會給予額度扣除。例如:2021年單身申報身分的標準扣除額為$12,550元,稅單上直接勾選即可。【關於標準扣除額,請參閱『個人所得稅專區-4種標準扣除額,也許沒那麼標準?』】

合格營業收入扣除額

接著,是川普稅改創設的新型扣除額,稱為「合格營業收入扣除額 」。

當國會在2017通過Tax Cuts and Jobs Act之時,公司所得稅率從35%調降到21% ,個人所得稅率從最高39.6%下修到37%。

同樣是經營事業,有些企業體因採用穿透實體的形式,反而無法享受到公司所得稅率調降的好處;因為穿透實體本身不繳稅,真正繳稅的人是背後的股東、合夥人或是自雇人士本人,經營者最高要給付的稅率還比公司所得稅率高了16%!令人欣慰的是,國會並不想因此使經營穿透實體(像是:S Corporation、合夥組織、自雇人士等)的人們居於稅務上的劣勢,故而新增了一項前所未有的扣除額,英文簡稱叫QBID。

QBID 是計算應稅收入前的最後一個扣除額,從合格營業收入那可導出可扣除的數字。

應納所得稅

到這邊為止,我們應已成功得出應稅收入。隨後,將之乘以相對應的超額累進稅率(Progressive Tax System),可以得出當年度的應納所得稅。2021年個人所得稅稅率最高為37%,但拜登曾建議應修改回歐巴馬時代的39.6%,可以好好觀察情勢怎麼走。

稅務扣抵額

無論如何,剛剛得出的應納所得稅只是暫時而已,我們總是還需要檢查是否還有稅務扣抵額可以使用,比如說家中有小孩的納稅人可以申報兒童稅務扣抵額(Child Tax Credit);又比如說對於扶養小孩的低收雙薪家庭,他們可以申報一個勞動所得稅務扣抵額(Earned Income Tax Credit)等【關於此二稅務扣抵額,請參閱『直通車周報-零稅級金額(zero bracket amount):政府認定的最低生存基礎』】。

請記得稅務扣抵額因為是稅後的數字,相對扣除額比較小。稅前的數字動輒都是好幾千,現在完稅了,就變成好幾千乘上累進稅率最高37%,數字整個變小。換句話說,稅務扣抵額對任何收入水平的人來說有著同等的價值,但稅務扣除額對越高收入水平的來說會更有價值,僅因每一元稅務扣除額都需乘上邊際效率後,才可看到它的節稅效果。

為此,有學者曾說,如果國會想要提供稅務優惠給低收入戶,他們會選擇使用稅務扣抵額的方式;反之,如果國會想要提供稅務優惠給高收入戶,他們則會選擇使用稅務扣除額的方式。

扣繳和暫繳

另外,如果納稅義務人是公司員工,每個月的薪資條雇主會扣繳一部分的薪資,預繳當年度的聯邦所得稅。如果納稅義務人本身是自雇人士,則他會需要做每季暫繳,一樣屬於預繳所得稅的性質,可以放心將之扣除。

之後,我們就能清楚當年度,究竟是尚有餘額需繳付給國稅局,或是可以好好來申請退稅了!

最後的最後

仍有一個項目縱然快被世人遺忘,仍值得一提:「個人免稅額(Personal Exemption)」。

它原本是線下第一位減項,代表IRC認為每一個納稅義務人,為了維持基本生活所需花費的金額,每年按通貨膨脹調整。免稅額是按人頭計算的,申報戶中除納稅義務人外,還有幾個被扶養人,只要定義符合,一個人頭就有一個免稅額。不錯吧?只不過,免稅額的優遇,在川普稅改後,從2018年到2025年暫時飛往遠方了。