歷史上每一次的所得賦稅改革,擁護消費稅的聲浪總是蟄伏已久,蠢蠢欲動,不是所得稅消費稅化、所得稅混點消費稅因子,就是調高消費稅收,做為所得稅削減的配套。消費稅施行成功的國家,如當今斯堪地那維亞半島的挪威和瑞典等,其所開徵的加值稅(value added tax),就為國家貢獻了顯著的收入,直逼國內生產毛額的10%。消費稅施行不成功的國家,暫時把時間快速倒轉,如大航海時代的西班牙,歸咎於伴隨交易次數而非消費行為的課稅方式,致使物價飆漲,嚴重損及經濟發展,最終通往無可挽回的貿易逆差。所謂消費稅雖可載舟,亦可覆舟,大概就是這個意思。

自大航海時代消費稅已盛行許久

音樂上的變奏曲是以原先的主題反覆進行不同形式的變化,而稅制上的變奏曲也是如此,我們會在所得稅的「旋律」上,與各位談談以所得課稅和消費課稅的差異與融合, 從101開始。

消費稅的意義

依照著名「Haig–Simons income」的定義,個人所得稅中的「所得」指的是:一個人在稅務年度中財富的增加,扣掉一個人在稅務年度中財富的減少,但排除因個人消費所產生的財富減少【關於Haig–Simons income,請參閱『個人所得稅專區-基本信條:有進有出原則』】。這句話至少可以得出兩個結論:

- 個人消費(personal consumption)和儲蓄增加(additions to savings;例如:資本支出、銀行存款)都免不了繳稅的命運,進而推導出個人的年度收入要不拿來消費,要不拿來儲蓄。

- 之所以免不了繳稅的命運是因為無法從總收入中扣除,稱為「否認扣除(deduction denial)」。

【關於此二結論,可進一步參閱『直通車周報-所得稅的「所得」兩個字』】。

但如果政府現只想對個人消費開徵,而不擬對儲蓄增加課稅,此時就是消費稅風光進場的時候了!

消費稅,有時又稱營業稅,課徵的對象是購買貨物或勞務之人,是一種依消費行為衡量租稅負擔能力之間接稅。應予了解的是,靠人民需求來驅動的消費行為,往往決定了一個人的「生活水準(standard of living)」,而有些學者相信,按人民相異的生活水準而非繳稅能力徵稅,更可有效維持稅制上的水平式平衡(horizontal equity)【關於水平式平衡,請參閱『直通車周報-零稅級金額(zero bracket amount):政府認定的最低生存基礎』】,這也是為什麼每逢稅改,總有立法者提倡消費稅化或增加消費稅比重的重要理由。(事實上,在現代所得稅興起前的100年,聯邦政府稅收的來源也大多以消費稅為主,因此許多倡議者高舉著返本還原的旗幟。)

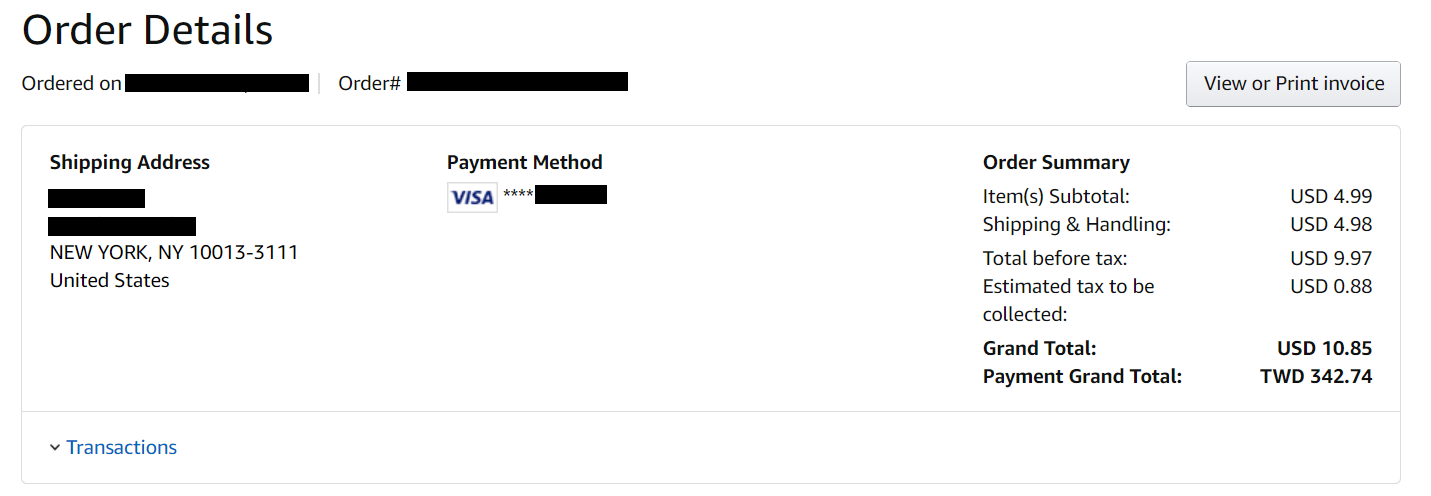

不過,現在美國的消費稅不像往昔,也不像其他多數國家一般,屬國家層級的稅種;取而代之的是,由州政府和地方政府所課徵的消費稅。比方我們去賣場、outlets購物結帳時,常看到除商品價格,尚會再外加一筆稅金,這筆稅金就是消費稅的概念。網路購物也是一樣的道理,舉以下Amazon的訂單資訊為例:

由於網路購物的稅務規定複雜許多,不只牽涉商品的類型、寄送地,還有商家的身分與交易完成的時間和地點等,故上頭標黃處才會載明「estimated tax」,而非實際應納稅額。

又每一州的消費稅率不盡相同,高如加利福尼亞(California)的7.25%、密西根(Michigan)的6.00%,低如著名的阿拉斯加(Alaska)、德拉瓦(Delaware)、奧勒岡(Oregon)等州,營業稅均為0%。許多消費者不辭辛勞驅車數公里到免稅州購買名牌精品的實例,也時有耳聞,畢竟水往低處流,消費者往低稅端聚。

消費稅的四種形式

接著來介紹消費稅常見的四種形式。我們剛剛有提到,個人的年度收入要不拿來消費,要不拿來儲蓄。所以,

收入 = 消費 + 儲蓄

消費 = 收入 – 儲蓄

如果今天政府要徵收消費稅,它可以選擇在每一次消費的時間點課徵,譬如零售稅、加值稅,或是計算年度的收入扣除儲蓄後數額後,每年課徵之,像是現金流量消費稅與薪資稅皆屬之。

簡單式:零售稅(retail sales tax)

美國所採行的消費稅是OECD中唯一以零售稅而非加值稅為主的稅制。零售稅通常為單一稅率,於買受人給付商品/服務價金時,由商家代為繳納予州政府和地方政府。

舉例來說,亨利到Meijer打算購買一台果汁機,價格100元,基於該州對消費型商品課徵的零售稅率為6%,亨利在櫃台結帳時必須給付106元的現金或刷卡,爾後Meijer會將6元的零售稅額上繳給州政府,此即消費稅的原始型態。

進階式:加值稅

加值稅可以想像成在整個產品供應鏈中,自原物料購買、代工生產、批發、零售予終端消費者這中間,各個階段皆是為產品添加一層一層的價值,因就此每一次的增值,都課予一筆零售稅的意思。

零售稅的其中一個缺點是,由於僅在最終消費行為時徵收,賣方必須自行檢視買方是否為終端客戶,或買方仍會將商品再轉賣予其他人。換句話說,若買方購買商品為自用之目的,就有繳納零售稅的義務;反之,若買方購買商品為商用之目的,則無繳納零售稅的義務。

有趣的是,加值稅對賣方來說並無此種煩惱,因為在產品生命週期的每一次交易,均需繳交加值稅,省去了判斷買方是否為最終消費者的要求。

並且,由於一場交易的賣方,同時也可能是另一場交易的買方,先前身為買方時已繳過的加值稅,可在向政府上繳收到的加值稅中扣除,故產品供應鏈中所有上繳的加值稅,其實加總後與零售稅的數字並無不同。也就是說,加值稅稽徵技術上雖以營業人為納稅義務人,但經由後續之交易轉嫁於最終消費者,才為其真正目的。為達成此目的,稅法允許營業人可自從其他人那代收的加值稅中,扣除自己給付出去的加值稅。

舉個例子說明:

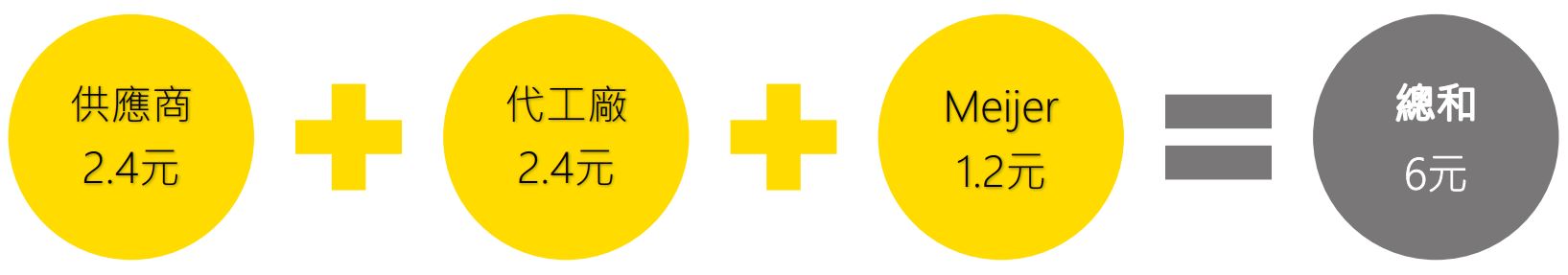

假設加值稅也是6%,零件供應商以40元的價格,出售果汁機零件予代工廠,應向代工廠收取42.4元,包括40元的售價及2.4元的加值稅。

完成代工後,代工廠將產品貼牌出貨予Meijer,並向Meijer收取84.8元,包括80元的進貨價及4.8元的加值稅。然而,由於代工廠先前已付過2.4元的加值稅給供應商,它在上繳此次4.8元的加值稅予政府時,可扣除已付的2.4元。

不久後,亨利在Meijer shopping時順手將果汁機拿去結帳,用現金支付了106元,包括100元的商品定價及6元的加值稅。Meijer給稅局繳納此6元時,可扣除之前付過的4.8元。

於是稅局在這三筆交易中一共徵收了多少加值稅?一樣是6元!

但是,無論是零售稅或是加值稅,都必須面對一個事實,即它們都是按照交易課徵的交易稅,而非每年申報的個人稅。

在交易稅實施單一稅率的前提下,很難對於維生所需之消費創設免稅的例外,雖然現今有許多州對農產品(如蔬菜、奶製品、水果,蛋類等)並不課予消費稅,但效果不彰、成效有限。畢竟,維持生計的消費不會只有包括特定商品。再者,單一稅率不如累進稅率般,可隨交易金額的增加,逐級遞增徵收的稅率。

因此,新一套的賦稅機制誕生,稱為現金流量消費稅(cash-flow consumption tax)。

混合式:現金流量消費稅

之所以取名為混合式,是因為現金流量消費稅與所得稅有部分重疊的性質,兩者均是按年度課徵,而非按交易次數課徵,且兩者皆可納入維持生計的基本免稅額與使用累進稅率。但為產生與零售稅和加值稅相似的效果,現金流量消費稅勢必也得做一些相應的調整。

如前所述,如果所得稅的稅務基礎同時含括了個人消費與儲蓄增加,現金流量消費稅就應僅存一個組成:個人消費。因此,現金流量消費稅的目標是將個人的稅負限制在年度消費範圍內,並將非消費型支出及儲蓄增加從稅基中給剔除。

我們知道,不管是個人消費和儲蓄增加,都是靠否認扣除才得以強迫它們留在稅基中,所以既然目標是要從稅基中剔除儲蓄增加,方法自然是允許納稅義務人扣除相關金額。例如:烘培師採購的烤箱、韭菜購入的股票、飲料店採買的果汁機等,均屬可直接扣除的資本支出。

這麼一來,便使得納稅義務人的稅基成為年度收到現金的總和,扣除所有與個人消費無關的開支後的金額。

以收到現金的總和來說,即使是稅基回收(basis recovery)也得歸入現金流入中,這和所得稅只要求放入利得並不相同。

以扣除額來說,營業費用、投資費用、儲蓄存款,及所有的資本支出等都須於現金流出的那年扣除之。

一加一減後,留在現金流量消費稅稅基上的金額就代表了納稅義務人當年度的個人消費總額。

簡單舉個例子說明,山繆開了一家飲料店,年度中從顧客那收取了34,000元的飲料費,人事和租金共花費6,000元,山繆購入一台飲料封口機花了400元。過去平時閒暇,山繆也投資了一些股票,今年以500元的市價出售。為計算現金流量消費稅的稅基,山繆需將所有現金流入加總,一共34,500元(34,000 + 500),並把所有與消費無關的開支全數扣除,扣除額一共有6,400元(6,000 + 400)。

混合顛倒式:薪資稅(wage tax)

雖然同樣是按個人消費(即年度收入減掉儲蓄)來計算消費稅的稅負;但很顯然地,現金流量消費稅的評判標準是所有收入扣除儲蓄,薪資稅卻是以賺得收入(earned income)做為唯一衡量。

之所以以顛倒式命名,正是因為薪資稅僅納入員工的薪資收入或勞動所得,排除一切形式的資本回收(capital returns;包括資本利得、利息、股利、租金、權利金等),同時因為將之排除,所有相關費用將不得扣除,否則即違反「就同一塊錢,不能對同一個納稅義務人課徵兩次稅」的基本原則。

此不就與現金流量消費稅剛好完全相反?現金流量消費稅要求納入所有資本回收,但可扣除投資成本和費用,然而薪資稅要求的卻是排除一切形式的資本回收,因而不能扣除相關費用。

令人訝異的是,雖然兩者看似迥然不同,可是,只要納稅義務人的投資能夠產生符合市場的預期報酬,最終結果仍會是一樣的。並且,從下面的例子可以得知,薪資稅在前期就先徵收了稅款,但現金流量消費稅卻可等到後期才繳納稅款。

舉例來說,假設稅率均為20%,稅務年度納稅義務人賺得10,000元,並存入1,000元於銀行,利率為5%,第二年取回本金和利息。

若採行現金流量消費稅,第一年因存入的1,000元會從稅基中剔除,可帶來200元(1,000 × 20%)的節稅效果。第二年納稅義務人取回1,050元(1,000 + 50),應納稅額為210元(1,050 × 20%),稅後餘額剩840元(1,050 – 210)。

另一方面,若採取薪資稅,第一年就存入的1,000元,納稅義務人即需繳納200元的稅額,致使第二年納稅義務人僅能提領出840元(800 + (800 × 5%)),但對於這840元,納稅義務人無須再繳稅。

由此可知,不管是採行哪一種方式,以投資的1,000元來說,納稅義務人的手中最終一樣有840元的稅後餘額可動用。

最後,如果我們比較現金流量消費稅、薪資稅、所得稅,不僅前面兩者會產生一樣的結果,所得稅制底下所多課徵的稅,也恰好會等於現金流量消費稅與薪資稅未從資本回收中所課到的稅額。

我們把上方例子做個簡單的變化,一樣假設稅率均為20%,稅務年度納稅義務人賺得10,000元,他預計將所有稅(如有)後金額全部投入購買股票。第二年股票漲價5%,納稅義務人拋售所持股票,取回成本和漲價部分,全部拿去賣場花掉。

1. 所得稅

第一年:10,000元的薪資所得,沒有其他扣除額(暫不論標準扣除額),應納稅額為2,000元(10,000 × 20%)。剩餘8,000元全部拿去買股票。

第二年:股票漲至8,400元(8,000 + (8,000 × 5%))後售出,納稅義務人需為資本利得400元(8,400 – 8,000)繳80元(400 × 20%)的稅。

➨ 賣場shopping基金:8,320元

2. 現金流量消費稅

第一年:10,000元的薪資所得,如全部拿去購買股票,可自稅基脫逃的就有完整的10,000元(因為收入扣除儲蓄,包括資本支出,才是消費稅課徵的 標的)。應納稅額為0元。

第二年:股票漲至10,500元(10,000 + (10,000 × 5%))後售出,因為納稅義務人沒有再做其他的資本支出,缺少可扣除的項目,需為10,500元繳納2,100元(10,500 × 20%)的稅。

➨ 賣場shopping基金:8,400元

3. 薪資稅

第一年:10,000元的薪資所得,沒有扣除額,應納稅額為2,000元(10,000 × 20%)。剩餘8,000元全部拿去買股票。

第二年:股票漲至8,400元(8,000 + (8,000 × 5%))後售出,納稅義務人不需為資本利得400元(8,400 – 8,000)繳稅,因其不屬薪資所得,不用列入。應納稅額為0元。

➨ 賣場shopping基金:8,400元

賣場shopping基金8,320元和8,400元的差距,剛好就等於所得稅對資本回收所課徵的稅賦80元、薪資稅因排除資本回收而未課徵到的稅賦80元,以及現金流量消費稅因允許一開始以未稅方式投資,而間接未課徵到的稅賦80元。

從這個例子也可明顯看到,因為所得稅下的投資金額是採稅後餘額,且資本支出通過否認扣除好好地留在稅基當中,相較其他兩種稅制並沒有那麼寬容。換個角度來看,如缺少任一條件,都可將之視為消費稅的課稅方式,而非所得稅的霸道稅制。

好了,我們的稅制變奏曲第一小節說完,下期待續。