舉債投資(debt-financed investments)是商業決策中相當常見的手法,即以較低的利率成本換取較高的投資報酬率,如果期間利率波動沒有很大,這中間的差額差不多就等同投資人的獲利。做為納稅義務人籌措資金的重要方式之一,透過銀行取得融資似乎已成為近年許多企業實行投資的首選,多數的原因不外乎新投資標的的急遽增加、營業成本的攀升,破產保護等,不過常為人忽略的卻是稅的考量。特別是不同稅制下課稅的差異性,往往有機會讓納稅義務人藉由某種交易安排,成功迴避所得稅的基本原則:同一塊錢,不對同一個納稅義務人,提供雙重的稅務優惠,特別是當稅法對待收入和扣除額的方式並不對稱,並沒有符合所謂「有進有出」的概念【關於有進有出原則,請參閱『個人所得稅專區-基本信條:有進有出原則』】。這件事又是怎麼發生的呢?我們先從債和稅開始講起。

「債」在稅務世界的待遇

以下例子考慮借貸清償在稅上的效果。

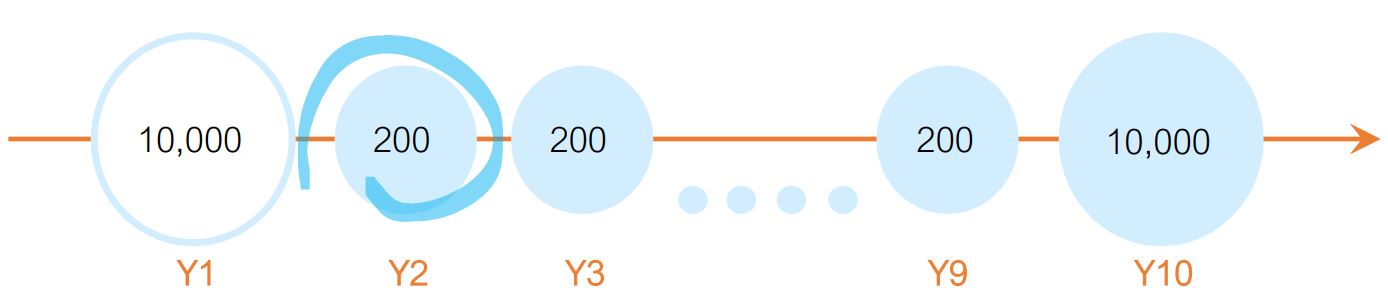

假設為自雇事業營運資金之目的,第一年納稅義務人向銀行借了一筆10年期10,000元的貸款,約定年利率2%,每年應繳交200元的利息給銀行,第十年的時候應返還本金10,000元。

在此時間串中實際所涉及的動作有三類:第一年的取得本金、第一年至第十年間的每年付利息,及第十年的清償本金。

1. 第一年取得本金

(1) 所得稅:如同這篇『個人所得稅專區-基本信條:有進有出原則』所述,「總收入」除另有規定外,指的是會使納稅義務人財富增加的收入均須納入。那麼從銀行借來的本金呢?因其一借一貸,並未造成財富增加,所以無需列為第一年的收入之一。

(2) 消費稅之現金流量消費稅:年度收到現金的總和(包含從銀行借來的本金)均需入收入,蓋收到的這些現金都代表著潛在的可能消費。

(3) 消費稅之薪資稅:薪資稅僅允許薪資收入和勞動所得進收入,納稅義務人從銀行借來的本金不具有薪資的性質,毋庸歸入薪資稅的稅基。

2.十年期貸款每年繳付利息(上圖圈選處)

(1) 所得稅:每年繳交的200元利息費用,因致使納稅義務人財富減少,依照所得稅法的規定,得於當年度扣除。除此之外,由於借貸的目的是要充實自雇事業的營運資金,故利息費用也可視為營業費用的一種,更加強可扣除之理由。

(2) 消費稅之現金流量消費稅:允許納稅義務人扣除非消費性的開支,繳交利息無關消費,所以可扣除。

(3) 消費稅之薪資稅:因為第一年納稅義務人並無將取得本金入稅基,因此相關費用(包含利息費用)亦不得扣除。

3. 第十年清償本金

(1) 所得稅:清償本金能否替納稅義務人創造扣除額呢?這個問題可以換成這樣表述,償還本金會不會造成納稅義務人的財富減少?答案一樣是否定的,一借一貸兩相抵消,因此在所得稅裡無法扣除。

(2) 消費稅之現金流量消費稅:允許納稅義務人扣除非消費性的開支,償還本金無關消費,所以可扣除。

(3) 消費稅之薪資稅:償還本金不屬於薪資稅可扣除的範圍,不得扣除。

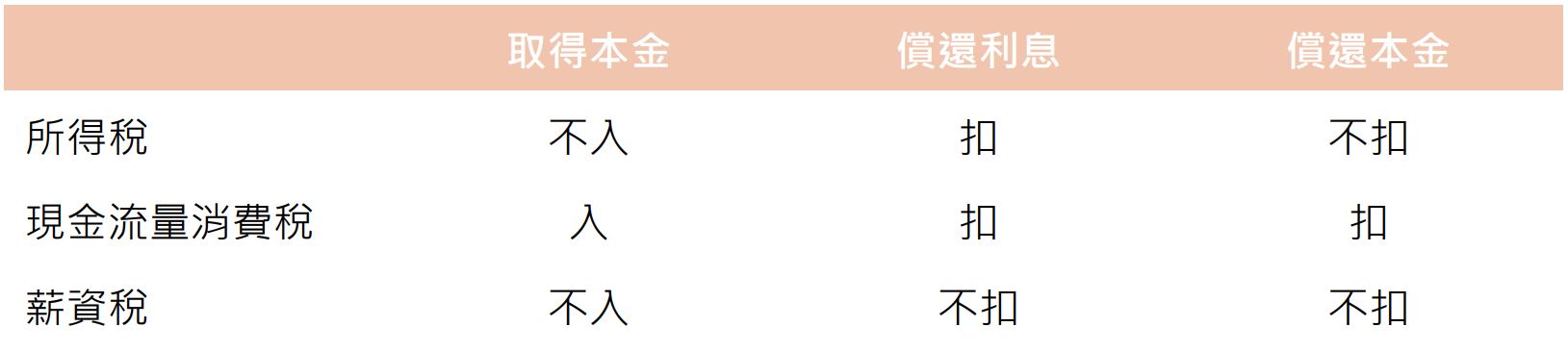

由上可知,針對借貸與清償在稅上產生的效果,在各個稅制上有所不同,惟現金流量消費稅和薪資稅的課徵方式其實是殊途同歸;現金流量消費稅於動撥貸款那年將本金列為收入,但於償還利息和本金的稅務年度,將相關費用扣除,而另一方面,薪資稅則採行在動撥貸款那年不將本金列為收入,從而於償還利息和本金的稅務年度,亦不會將相關費用扣除。一旦了解現金流量消費稅及薪資稅的課稅方式,便很容易發現薪資稅是較能減少國稅局行政作業的系統。

為了更清楚區別這三種稅制下,借貸生命週期各個階段不同的稅務待遇,我們將上述整理成下表。若以薪資稅做消費稅的代表來看(別忘了薪資稅和現金流量消費稅本是異曲同工),唯一與所得稅不一致的地方在於債還利息,利息費用在所得稅制下可被納稅務義務人扣除,但薪資稅卻不那麼允許。

有利可圖的稅務安排-舉債投資

既然我們認識到所得稅對於利息清償有這項優遇,且也從『個人所得稅專區-稅制變奏曲(上):所得稅vs消費稅』學到若將稅後收入拿去投資,消費稅的課稅方式顯然比所得稅來得寬容,那麼納稅義務人能不能結合不同稅制提供的節稅優點,進而做出更好的稅務安排?換個方式說,如果納稅義務人藉由債務融資進行投資,能否有機會扣除利息費用(如所得稅),同時並使投資收益成為免稅收入(如薪資稅)?如果可成功做到的話,這種安排就稱為「稅務套利(tax arbitrage)」。

當然,在美國國內稅收法仍採所得稅制的前提下,不大可能兩種稅制一起併行,不過正如『個人所得稅專區-稅制變奏曲(中):IRC拖曳著消費稅的影子』所說的那般,部分所得稅規定確實存有消費稅的特色,譬如成本回收系統,又譬如§103州政府或地方政府發行的公債等等。以成本回收為例,納稅義務人借款為自雇事業購置設備,可使用§179做折舊費用化,因此,除了借款本金可免納收入、借款利息可做費用扣除外,納稅義務人基本上可在購置設備的第一年,即全額扣除設備的買入成本。你會想,天底下怎麼會有這麼好的事情?沒錯,這就是「機智」的稅務規畫師進場的好時機!

以投資州政府或地方政府發行的公債為例,我們同樣帶入債務融資的方法,即納稅義務人至銀行借錢買§103債券。依照正常商務決策,納稅義務人肯定是以較低貸款利率投資較高收益率的標的,倘非如此,這樣的投資就是不值得也不應該做的。可是,如果你曾目睹有人以較高貸款利率投資低收益率的§103債券,也別覺得奇怪,因為,他很有可能做的就是稅務套利。例如:一名邊際稅率落在35%的納稅義務人,他以6%的年利率向銀行借款10,000元,並將本金拿去與州政府申購收益率僅為5%的公債。雖然乍看之下,這是樁穩賠的生意,但轉成稅務模式的頭腦來看,這是在利用州政府發行的公債,利息收入免稅這項優點。

進一步而言,此種簡單的舉債投資可以帶來:借款本金10,000元可免納收入、借款利息600元可做費用扣除(產生210元的節稅效果)、利息收入500元亦為免稅收入。所以,納稅義務人手中的稅後餘額尚有110元(500 – [600 – (600 × 35%)])!完全沒有我們預期穩賠的狀況。

值得留意的是,此種利用稅制的差異,進而對不同稅制做截長補短的行為,並無創造出新的收入,反而只是從同一個大蛋糕中切出比其他人更大的一塊蛋糕放進自己的餐盤,既然是這樣,權益受損的自然是也想分蛋糕的其他人,心中所想不外乎憑什麼有人可以拿得比較多,此種稅務套利有時也稱作尋租(rent-seeking)行為。是的,尋租行為不僅僅發生在經濟學、政治學、國際貿易等各個領域中,稅務的世界更是特別如此,而以上所示範的只是幼幼基本型,成人客製型就留待稅務規畫師展露他們的本事了。

租稅套利就是從一個大蛋糕中切出比其他人更大的一塊蛋糕 。

🎵本篇是稅制變奏曲的終章,希望你滿意我們的解說🎸。