今天Emerson和大家談談稅法上常見的at-risk rules,中文又稱 「 風險規則 」 。

1970到80年代,人民利用一些特定「稅務規畫」鑽稅法漏洞的情形慢慢浮現,而這些所謂的「稅務規畫」大部分都是圍繞著:

➤

➤

➤

當時的中產階級人們普遍熱衷於投資私募股權基金(在美國多以有限合夥的型態成立,有限合夥本身不需繳納所得稅,獲利分配予各個合夥人後,由合夥人自行申報個人所得稅,對投資人具有一定吸引力),使用這類手法節稅的新聞層出不窮,而且,如果有限合夥不是投資股票,而是投資房地產、油井等其他可以折舊或折耗的資產,節稅效果會再加成。

國稅局開始正視這個問題後,便在1976年訂定了§465的風險規則(at-risk rules),並在10年之後,1986年訂定了§469的被動活動損失規則(passive activity loss rules)【關於被動活動損失規則,請參閱『直通車周報-租稅庇護(2)-不是躺著賺就是被動收入,躺著賠也不一定能扣』】。兩項規則的目標,無非是想把當年度的損失傳送到未來年度中扣除,以遏制前述租稅庇護(tax shelter)浮濫的問題。

租稅庇護(tax shelter)的問題

我們先從以下這個例子了解租稅庇護的問題究竟是什麼?

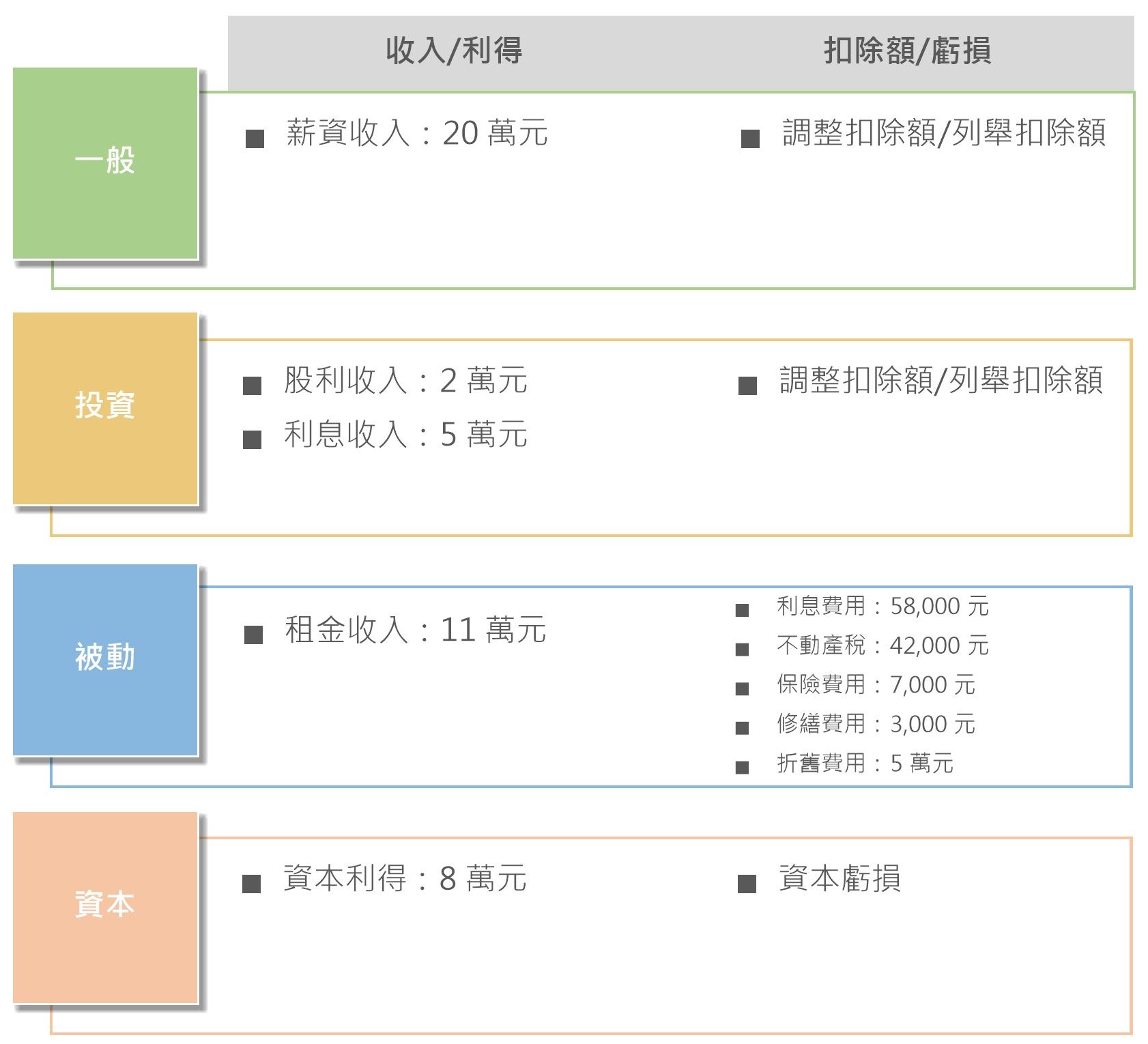

桃樂絲是國際航空線的機長,年薪有20萬元。沒有飛的日子裡,桃樂絲會鑽研股票、期貨、基金投資組合,靠著天賦異稟的分析能力,每年可以賺取8萬元的資本利得和2萬元的股利收入。而桃樂絲的銀行存款,讓她每年固定有5萬元的利息收入。年初時,桃樂絲把向銀行借的96萬元,加上自有資金4萬元,共100萬元拿去購置湖邊小屋,並將之出租。桃樂絲每年可獲得11萬元租金收入的同時,她也必須繳交58,000元的利息費用、42,000元的不動產稅、7,000元的保險費用、3,000元的修繕費用、5萬元的折舊費用。

以稅務角度來說,桃樂絲這麼安排自己的資金運用,無非是想將租賃活動中的淨損失(net loss),亦即5萬元的折舊費用拿來與其他類別的收入相抵(簡化來說)。我們在『個人所得稅專區-房東的租金收入該如何報稅?』這篇中有提到,如屬「出租房屋 (Rental Property) 」情形,亦即在一稅務年度中,出租天數在15日以上,且自用房屋的天數:(1)小於等於14日;或(2)小於等於出租天數的10%,那麼出租的不動產就是真正的出租房屋。

於此情形下,所有費用都可以報在Schedule E,不用再按比例分攤,除此之外,就算費用過多產生淨租賃損失也沒關係,它沒有像度假房屋(Vacation Home)的情形一樣,要求以租賃收入為上限。

也就是說,自然人一般是不能扣除家中資產的折舊費用,不過如果是出租房屋的折舊當然就另當別論。所以在§465風險規則出現之前,出租房屋的折舊費用拿來抵免其他類別的收入是相當常見的「節稅」手法【關於收入類別,請參閱『個人所得稅專區-來分類吧,稅法上必知的4種收入!』】。

以圖示來說,可以明顯看到在桃樂絲的被動收入類別中,租金收入與利息費用、不動產稅、保險費用、修繕費用的加總直接打平,而折舊費用鶴立雞群,多出來的5萬元得以為一般收入、投資收入,與資本利得創造一個庇護所。

§465風險規則(at-risk rules)

然而,當§465風險規則介入後,納稅義務人必須開始考量在這些投資活動中,她所承受的經濟風險(economic risk)有多少。

前例中,桃樂絲的風險金額(at-risk amount)有100萬元,包括對銀行的有追索權債務(recourse debt) 96萬元,以及投入的資金4萬元,因此,她最多可扣除的部分應僅限於她可能承受的經濟損失100萬元。由於5萬元遠小於此經濟風險,桃樂絲將5萬元拿來與她的一般收入、投資收入,與資本利得相抵,並無大礙。

到了第二年的時候,桃樂絲的風險金額要從100萬元中減去第一年已扣除的5萬元,剩下95萬元,假設第二年湖邊小屋所帶來的租賃收益和費用也和第一年相同,則桃樂絲仍是可以將5萬元的折舊費用和她的一般收入、投資收入,與資本利得互抵,第三年也可以此類推。

換句話說,每一元的風險金額只能換一次納稅義務人扣除一元損失的機會!納稅義務人所承受的經濟風險越少,扣除的額度越小,這也是為什麼國稅局會以此打擊投資有限合夥的風氣,畢竟,有限合夥人的經濟風險最多也不過是他為成為合夥人所投入的資金而已。

回過頭來說,假設桃樂絲對銀行負擔的不是有追索權的債務,而是無追索權的債務(nonrecourse debt)96萬元,那麼第一年她的經濟風險變成只剩4萬元所投入的自有資金,以致5萬元的折舊費用最多只能扣除4萬元,餘下的1萬元國稅局請她傳送到未來(carry over),待產生新的經濟風險時再為扣除(譬如再挹注新資金或投入新資產)。

值得留意的是,在§465風險規則之下,符合資格的無追索權融資(qualified nonrecourse financing),亦即那些以不動產為抵押,借款用於投資不動產相關活動,且貸方通常為獨立第三方的融資態樣,法律上會被視為是具有追索權的債務;因而,如果桃樂絲負擔的是無追索權的債務96萬元,此筆債務又剛好滿足「符合資格的無追索權融資」定義,則由上可知,此債務可進一步擴充桃樂絲的風險金額,數字又從4萬元變回了100萬元。

這麼說來,§465風險規則的制定到底能否有效攔阻納稅義務人為其他類別收入創造「庇護所」的浪潮?從桃樂絲的有追索權債務例子中,應該昭然若揭,效果肯定是有限的。也正因為§465的未臻完善、力不從心,我們才有了1986年的§469被動活動損失規則。