►本篇目錄

認識員工認股權

除了優渥的薪水外,公司要延攬員工,尚可採用股權獎酬工具,例如:發放股票股利、發行限制員工權利新股、發行新股時,保留一定百分比之股份供員工承購、買回庫藏股發放予員工等,以及我們下面要談到的-許多公司透過給與員工認股權(Employee Stock Option)的方式來激勵員工。

所謂「員工認股權」,是一種使公司盈餘和員工報酬產生連動的獎勵制度,當企業授予(Grant)員工認股權時,指的是企業允許內部同仁在特定期間內,以約定之認購價格(Exercise Price,權利行使價格)認購一定數量公司股份之權利。有時候,企業授予員工認股權時,會要求員工須滿足一定條件才能獲得認股權利,像是服務年資須在兩年以上,KPI達到某一指標等等。

例如:公司在股價55元時,授予待滿兩年的員工將來得以每股60元之單價認購公司4張股票。之後,公司像特斯拉大賺,股價漲到了105元,員工想見好就收,便能以相對低廉的60元價格買進4張股票,買進後急速賣出,現賺180,000元資本利得((105 – 60) × 4,000)!因此,只要公司股價漲得越多,員工一旦行使認股權利,就可賺到更大的價差。而就算股價整個狂瀉,員工也可選擇暫不行使,伺機而動。藉由此種方式,將公司和員工的利益綁在一起,兩者目標一致,才會共榮。

員工認股權課稅方式

在美國稅法中,員工認股權可分為兩大類:一個稱作「非符合條件的員工認股權(Non-Qualified Stock Option)」,另一個稱作「符合條件的員工認股權(Qualified Stock Option)」。

這邊指的「條件」,是指稅法上要求的以下幾個要件,非指公司法上的規定,先予敘明。大原則是:

- 如果員工認股權不符合條件,員工認列一般所得,於員工認列所得的年度,公司就可相對地認列費用。

- 如果員工認股權符合條件,員工可不計入所得(但要課資本利得稅),公司就不可視為費用。

這也代表符合稅法條件的員工認股權,享有較為優惠的所得稅認列方式。我們分別來談談這兩類應注意的稅負事項。

非符合稅法條件的員工認股權

一般來說,不符合稅法條件的員工認股權係以一般所得的方式課稅,究其背後的理由,是將員工認股權視為員工以勞務換取來之薪酬;既然是薪資所得,對公司來說就是費用扣抵。

那麼,員工是在什麼時候需要就這筆薪資所得納稅呢?可能的時間點落在

- 授予員工認股權時

- 行使員工認股權時

- 出售員工認股權時

- 對處分因行使認股權而取得之股份的限制罹於時效時

而具體在哪個時間點,取決於認股權在授予或行使時有無明確可辨識的市價(readily ascertainable value),也就是在市場上有無被交易的情形。

如果公司授予員工時有明確可辨識的市價的話,員工就要認一個等同於認股權價格扣除相關成本的一般所得,公司在同一年度就可計入等價的費用。到了員工行使認股權的那天,不須再繳任何稅,但須注意認購進來的股份稅基計算,應等於行使價格加上之前認列過的一般所得,日後員工將股份出售時,另需要計算資本利得。

另外,如員工至到期日仍無行使認股權,則他可認列等同於授予時認列的一般所得之資本虧損。

相反地,當公司授予員工時無明確可辨識的市價時,等到認股權行使日時總有市價,就可課稅了。員工要認一個等同於認購股份市價與行使價格價差之一般所得,公司在同一年度可計入等價的費用。至於認購進來的股份稅基計算,一樣,應等於行使價格加上認列的一般所得;換句話說,認購進來的股份稅基,應以行使日的股份市價為準。日後員工將股份出售時,另需要計算資本利得。

如員工至到期日仍無行使認股權,則他可認列一資本虧損,其金額等同於他曾為取得認股權給付過的相關成本。

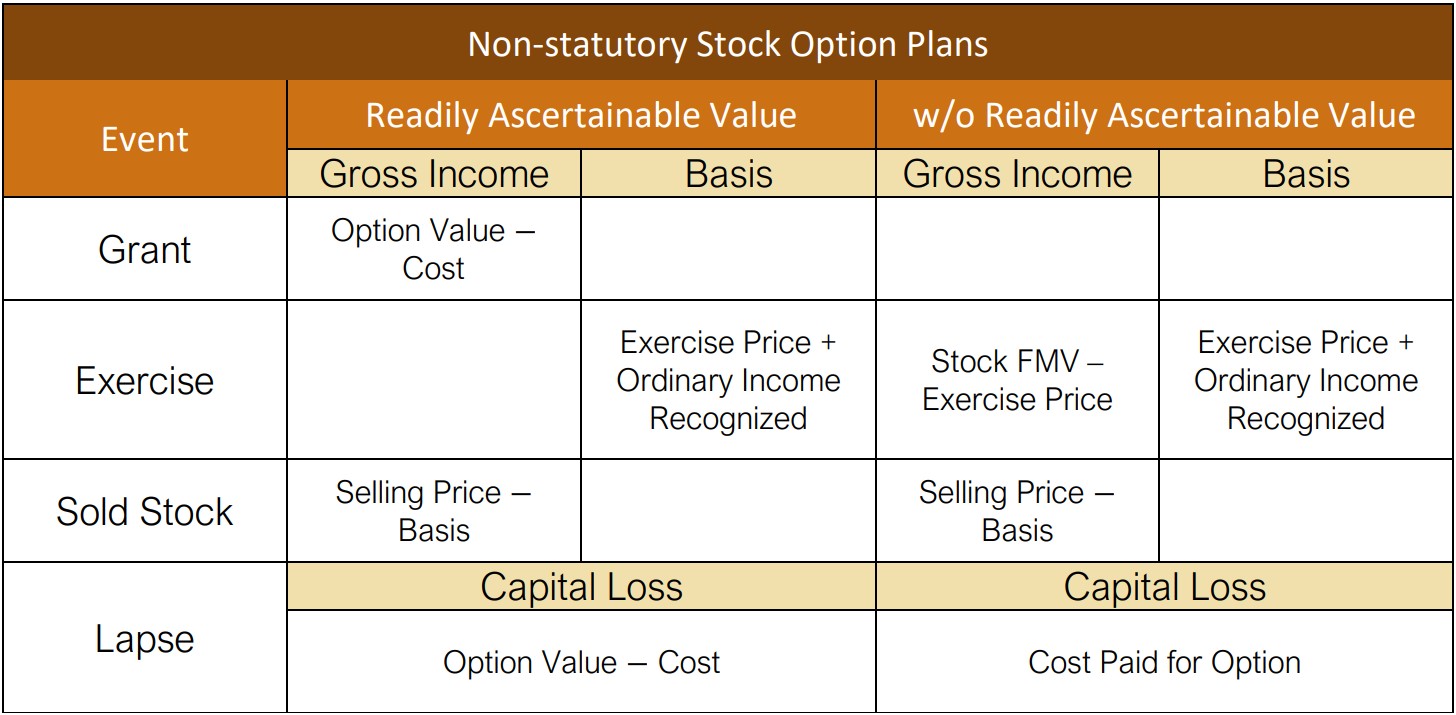

將上述整理成表格後,長這樣:

釋例一:

大西洋公司於2020年1月有一非符合稅法條件之員工認股權制度如下:

員工認股權價值:在市場上以每股5元出售

員工行使價格:每股16元

員工得認購之股數:200股

員工認股權有效期限:2年

山姆於2020年時因表現傑出,獲有大西洋公司授予之員工認股權。山姆看準時機成熟,在2021年1月4日公司股價攀漲到20元時,以每股16元認購了大西洋公司股份200股。2021年2月4日,公司股價再度來到高點30元,山姆便索性把200股全數賣了,獲利了結。

說明:為避免錯過任何可能納稅時機,我們按時間順序一項一項檢視,員工在什麼時候需要納稅,公司在什麼時候可以做費用扣除。

(1)授予日

因大西洋公司的員工認股權制度屬非符合稅法條件者,故公司授予時只要有明確可辨識的市價,員工即需認列薪資所得。本例中確有市價,員工應認列之所得為1,000(5 × 200)。而在同一年度,公司得做費用扣除的金額即為1,000!

(2)行使日

員工已在授予那年度繳過稅,行使日時不需再繳一次。但需注意,員工一旦認購公司股份,即會有稅基產生。員工要計入的稅基為3,200 (16 × 200)+ 1,000 = 4,200。其中,3,200是行使價格,1,000是在授予日認列過的一般所得。之所以要加上1,000的原因,是因為先前已經就1,000繳過稅,為防止二次課稅,需要將稅基墊高。

(3)出售時

既然有了稅基,出售股份時計算資本利得就容易得多了,只要將出售價格扣除稅基就可得出結果。6,000 (30 × 200)- 4,200 = 1,800。

符合稅法條件的員工認股權

此類員工認股權具體可再細分為兩類:Incentive Stock Option(ISO,獎勵性股票選擇權)以及Employee Stock Purchase Plans(ESPP,員工股票購買計畫)。

(1) 獎勵性股票選擇權

此種選擇權的設計目的,是藉由給予取得公司股份之機會,達到吸引或招攬經營管理階層人員之目的,因此ISO的發放對象較少,通常會是公司的高階主管或核心幹部。ISO有幾項稅法條件需滿足:

- 經股東決議通過已載明可發行股數、發放對象等內容的選擇權計畫之授權

- 決議通過後10年內須將認股權授予員工,授予後的10年內須讓員工有可行使認股的權利

- 行使價格可高於或可等於,但不能低於授予日當日的市價

- 不得授予大股東(指的是在授予日,持有超過10%授予公司、母公司或子公司的股份)

- 一旦行使,必須在授予日後持續持有至少2年,及行使日後持續持有至少1年,此期間內,不得處分或出售之

- 從授予日到行使日前的三個月間,均須維持員工的身分

對於員工來說,什麼時候需要繳稅呢?因為ISO是符合稅法條件的員工認股權,稅負上比較優待員工,不論授予日或行使日,員工均可不計入所得,不算所得稅,但之後處分股份產生價差時,仍必須計算資本利得或資本虧損。例如:在公司股份市價是150元時,員工以行使價格100元認購公司股份,價差有50元,雖然現賺50元,但員工在授予日或行使日均可不認所得。嗣後,員工以120元出清手上持有之股份,利潤是20,這個20,員工就必須繳資本利得稅。

看似不錯,對嗎?可是如果上述要求的持有期間沒有達到,出售股票之利潤就不能做資本來看待,而必須回到一般所得的方式繳稅,將行使日股份市價超過行使價格的部分(行使日現賺50元的利益)計入所得,這相當於回到「非符合稅法條件員工認股權」的做法。另一方面,假設所有上述條件均符合,員工在行使日時不用計所得,這算是一種稅務上的優惠,那麼員工在計算最低稅負制時,就必須將行使日股份市價超過行使價格的部分(行使日現賺50元的利益)加回去墊高所得,倘若算出來稅負繳得不夠多就得再繳到最低稅負金額。

最後,如員工認股權罹於時效並未行使,因為員工自始至終並無就認股權繳過任何稅,原則上,員工無法認列任何資本虧損,除非他之前已就取得認股權給付過相關成本。

對公司來說,由於ISO不具有員工薪酬的性質,不得認列為費用。

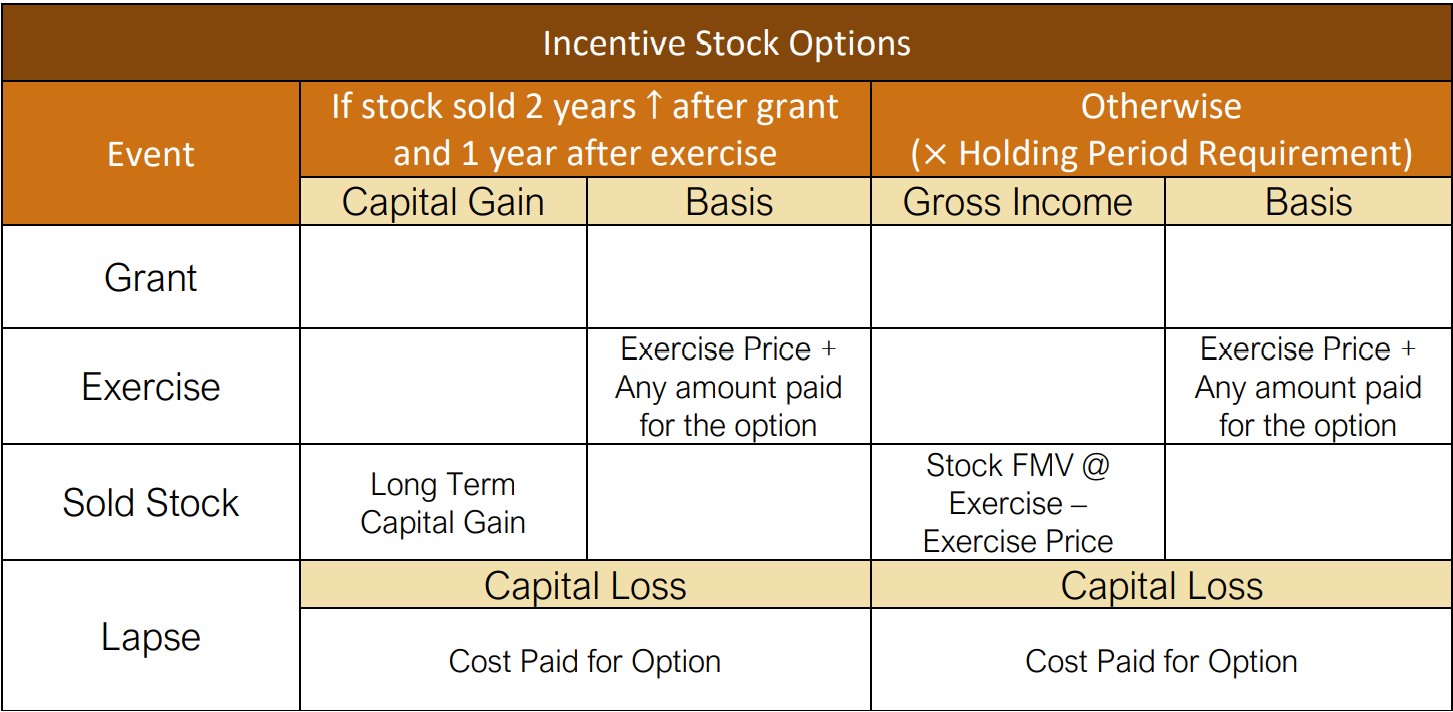

將上述整理成表格後,長這樣:

總括來說,在ISO底下,對於員工而言,授予和行使認股權是免稅的,只有在賣出股份時才需要確認資本利得或虧損。相對地,因為不屬於員工薪酬性質,公司是無法進行費用扣除的。下面來舉個例子:

釋例二:

太平洋公司於2020年1月有一ISO員工認股權制度如下:

員工行使價格:每股16元

員工得認購之股數:200股

員工認股權有效期限:2年

湯姆於2020年時因表現傑出,獲有太平洋公司授予之員工認股權,在授予日當天,太平洋公司股份市價是以每股16元成交。湯姆看準時機成熟,在2021年1月4日公司股價攀漲到20元時,以每股16元認購了大平洋公司股份200股。2021年2月4日,公司股價再度來到高點30元,湯姆便索性把200股全數賣了,獲利了結。

說明:為避免錯過任何可能納稅時機,我們按時間順序一項一項檢視,員工在什麼時候需要納稅,公司在什麼時候可以做費用扣除。

(1)授予日

因太平洋公司的ISO員工認股權制度屬符合稅法條件者,故公司授予時,員工可不認列薪資所得。

(2)行使日

員工於行使日認購公司股份,對於股份之稅基,應計入16 × 200 = 3,200。到這邊,仍不用認列所得。

(3)出售時

只有在股份出售時,才需要計算資本利得,我們將出售價格扣除稅基就可得出結果。6,000 (30 × 200)- 3,200 = 2,800。

另外,別忘了員工在計算最低稅負制時,必須將行使日股份市價超過行使價格的部分,亦即(20 – 16) × 200 = 8,000,加回去墊高所得,看有無需要繳到最低稅負。

(2) 員工股票購買計畫

此類授予員工認購公司股票的選擇權,發放的對象比較廣,不再限於高階人員。同樣地,ESPP有幾項稅法條件需滿足:

- 員工股票購買計畫需落於文字,並經股東決議通過

- 不得授予持有超過5%雇用公司、母公司或子公司股份的股東

- 除了高薪酬之員工或未滿兩年受雇人員,員工股票購買計畫不得排除一般全職員工

- 行使價格不能低於授予日或行使日當天股份市價的85%,兩個之間較小者

- 如果行使價格沒有小於行使日當天股份市價的85%,授予日後5年內必須要能行使;如果行使價格小於行使日當天股份市價的85%,則超過授予日後的27個月就不得再行使

- 員工每年不得獲得認購大於股價25,000元的認股權利(公司一年不能發太多認股權給員工)

- 一旦行使,必須在授予日後持續持有至少2年,及行使日後持續持有至少1年,此期間內,不得處分或出售之

- 從授予日到行使日前的三個月間,均須維持員工的身分

因為ESPP是符合稅法條件的員工認股權,稅負上也比較優待員工,不論授予日或行使日,員工均可不計入所得,不算所得稅,但一樣地,之後處分股份產生價差時,仍必須計算資本利得或資本虧損,相當於把「認列」的時間遞延到出售股份時。在符合上述要求的持有期間情形,員工出售股份如有利得,應先認列等同於授予日股份市價扣除行使價格的一般所得,如還有剩餘,剩下的部分均認資本利得。不過,如果上述要求的持有期間沒有達到,出售股票之利潤就不能做資本來看待,而必須回到一般所得的方式繳稅,將行使日股份市價超過行使價格的部分計入所得。

另一方面,如果行使價格比授予日和行使日的股份市價都還低,則員工需於出售日認列資本利得之前,先認列一筆一般所得,一般所得的數字為以下兩者取小:

A. 授予日的股份市價-行使價格

B. 行使日的股份市價-行使價格

最後,同ISO,如員工認股權罹於時效並未行使,因為員工自始至終並無就認股權繳過任何稅,原則上,員工無法認列任何資本虧損,除非他之前已就取得認股權給付過相關成本。

對公司來說,由於ESPP不具有員工薪酬的性質,不得認列為費用。

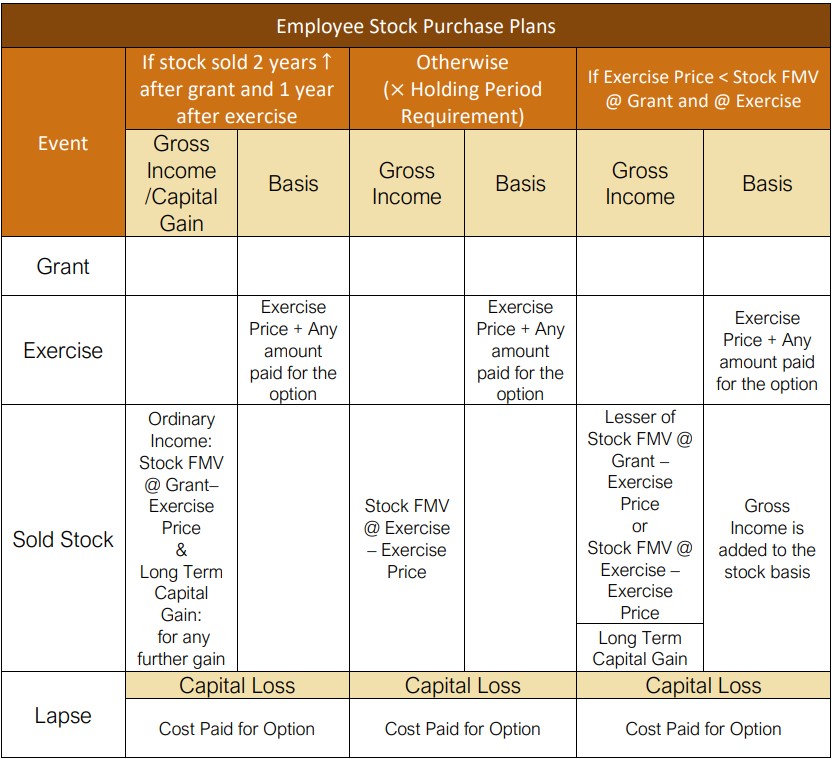

將上述整理成表格後,長這樣:

針對ESPP,行使價格設得太低的情形,下面舉個例子:

釋例三:

大洋洲公司於2020年1月有一ESPP員工認股權制度如下:

員工行使價格:每股54元

員工得認購之股數:200股

員工認股權有效期限:2年

傑姆在2020年獲有大洋洲公司授予之員工認股權,在授予日當天,大洋洲公司股份市價是以每股60元成交。傑姆看準時機成熟,在2021年1月4日公司股價攀漲到68元時,以每股54元認購了大洋洲公司股份200股。2021年2月4日,公司股價再度來到高點80元,傑姆便索性把200股全數賣了,獲利了結。

說明:為了避免傑姆錯過任何可能納稅時機,我們按時間順序一項一項檢視。

(1)授予日

因大洋洲公司的ESPP員工認股權制度屬符合稅法條件者,故公司授予時,員工可不認列薪資所得。

(2)行使日

員工於行使日認購公司股份,對於股份之稅基,應計入54 × 200 = 10,800。到這邊,仍不用認列所得。

(3)出售時

我們這一題中行使價格過低,低於授予日和行使日的股份市價,因此我們要計算傑姆的薪資所得,數字為授予日和行使日的股份市價較低者,即60 × 200,扣除54× 200後,即得結果:1,200。傑姆的股份稅基也因此上升到(54 × 200) + (6 × 200) = 12,000。最後別忘了,在股份出售時,還需要計算資本利得。我們將出售價格扣除稅基就可得出結果:(80 × 200) – (60 × 200) = 4,000。

事實上,員工認股權在美國,特別在缺乏資金的新創事業及中小企業中,採行率是相當高的。藉由將員工利益和股東利益綁在一起,有助於公司績效的提升並帶動公司股價上漲,而稅法上只要公司發行的認股計畫是符合稅法條件的,通常都會給予納稅義務人優惠的待遇。本篇有許多細節規定,可不時回來複習翻閱。