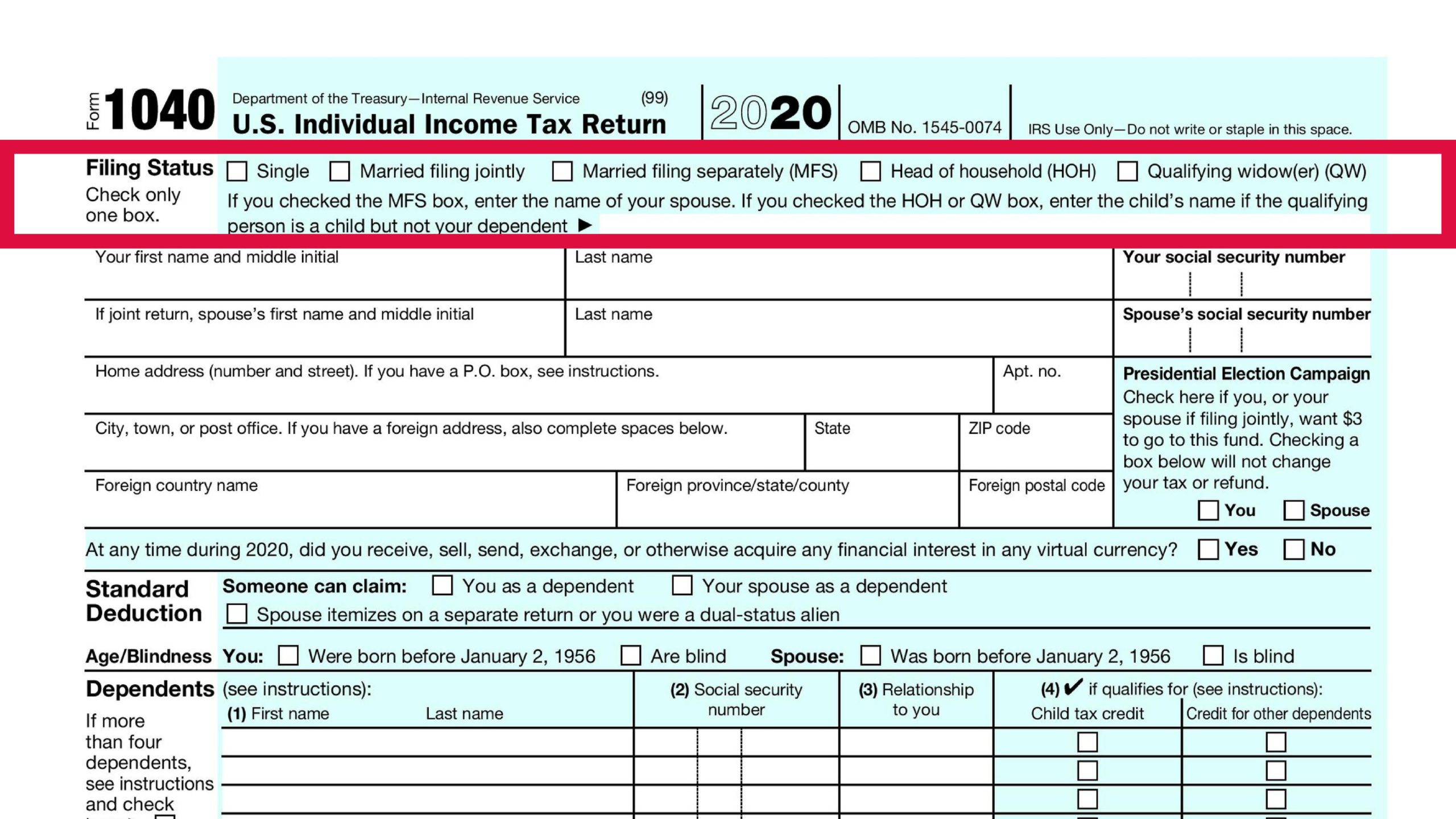

稅務申報身分(Filing Status)

1040表單的第一部分講述的就是納稅義務人的申報身分(如圖),可以說是我們認識這張大表的第一重要切入點,看似簡單,其實富有學問。1913年,現代所得稅開始施行,到1948年這段期間,每個納稅義務人,不論他有沒有結婚,只就自己的收入繳稅(除了免稅額金額會取決於婚姻狀態外)。

1930年,最高法院Poe v. Seaborn奠定了現代所得稅申報身分的樣貌,你可以想得到,一開始只有三種申報身分:單身、結婚合併申報、結婚分開申報。在Seaborn案中,法官裁定婚姻的任一配偶,就雙方的收入各自負擔一半的稅負,因為美國是採累進稅率,這項允許配偶分攤收入(income-splitting)的決定,自然能大幅降低夫妻的應納稅負,例如:老公一年賺100,000元,老婆雖然在家無業,但其中的50,000元可由老婆負擔之,兩人適用的稅率故而降低。此種因婚姻關係可分攤收入所獲得的好處,尤以在收入不均的夫妻身上,看到的特別明顯。

在這樣背景之下,1951年稅收法(The Revenue Act of 1951)考慮到單親家庭並不能享有「婚姻的好處」,為了減少他們的經濟負擔,特別新設一項名叫戶長(Head of Household)的申報身分,目的在使單身且有扶養親屬的人們,得以享有約莫等同夫妻一起可以享有稅務利益的一半。而隨著政府對各式家庭組成的重視,時至1961年,現行的五種申報身分第一次出現在1040表單中。

接下來,我們談實際點的問題,亦即,稅務申報身分如何導致不同的稅務效果。首先,申報身分可以決定標準扣除額欄中你填入數字的大小,其次,當我們在計算應納所得稅時,需要先看應稅收入落在哪一個稅率級距間,譬如Widow(er)和Head of Household的稅率級距相較於其他申報身分來的寬,寬的結果是,同樣的收入水準,你會比較晚進入下一個級距,所以,被課到的所得稅率會變得較其他的申報身分來的低。

現在,1040表單採用五種稅務申報身分:

- 單身(Single):

一名納稅義務人的婚姻狀態是非常清楚,不清楚的地方是如果他在年中結婚,稅單要怎麼看待他?譬如一個人在11/1結婚,他有10個月屬於單身,2個月屬於婚姻中嗎?當然不是,我們是以稅務年度底12/31的婚姻狀態而定。

- 結婚合併申報(Married Filing Jointly):

這個申報身分常見的問題是,如果納稅義務人的配偶在年度中去世,當年度他應該報單身還是已婚?在配偶去世的當年度,納稅義務人仍能以已婚的身分做結婚合併申報,因此,這部分稅法還是比較保障還在世的納稅義務人。但須注意,如果是納稅義務人在年底前和別人再婚的情形,則納稅義務人將和新配偶以結婚身分申報,而去世的配偶無其他選擇,只能以結婚分開的方式申報。

稅務負擔:原則上,雙方配偶對應繳納的所得稅,要負擔連帶責任,代表如果妻子賺了非常多的錢,失業的丈夫也必須承擔共同繳稅的責任。

可是,只要他符合無可歸責的配偶(Innocent Spouse Relief),他可以免除全部或部份的責任,這些情形包含:

- 短報稅負是因為夫或妻漏報收入或虛報扣除額,但另一方配偶並不知情。

- 短報稅負情形,但夫妻已離婚或不再同住一起。

- 綜合所有事實,要無可歸責的配偶負擔繳稅義務並不公平,但需個案認定。

- 結婚分開申報(Married Filing Separately):

只要結婚,納稅義務人可以選擇合併申報或分開申報,通常分開申報的情形有:分居、其中一位配偶離家找不到人、夫妻雙方皆是再婚,或其他特殊考量。不過,結婚分開申報幾乎每個時候,都比結婚合併申報所需負擔的稅負來的多。

另外,如果一方配偶選擇分開申報,則另外一方也必須分開申報;唯一的例外是,一方配偶如果符合戶長(Head of Household)的申報條件,那麼他能以戶長申報,另一方則以結婚分開方式申報。

稅務負擔:各自負擔。不過一方配偶如曾用自己的資金支付共有財產,可享有伴隨支付而來的扣除優惠。

- 寡居/未亡人(Widow/Widower):

對於喪偶又沒再婚的納稅義務人,稅法還持續著保障他們。如果納稅義務人喪偶後第一年、第二年都沒再婚,並且還扶養著一個小孩,則他可以持續以Widow(er)的身分繼續申報。但有一些條件仍要符合:

- 一整個稅務年度間,納稅義務人支付了超過50%的成本維持著居所的運行。

- 扶養的小孩以這個居所做為他的主要住所。

- 扶養的小孩必須是兒子、女兒、繼子、繼女,或領養的孩子,但不包括寄養的孩子。

- 戶長/一家之主(Head of Household):

大原則是,能夠符合此申報身分的人,必須在稅務年底時為沒有婚姻狀態,或「視為沒有婚姻狀態」的人們,包括單身、或是已離婚、或是婚姻名存實亡,已經分居,又帶個一個小孩或父母。除此之外,尚須符合的條件有:

- 戶長必須支出超過50%的成本,以維持居所的運行。這個成本,通常像是支付房貸利息、財產稅、租金、水電費等,但不包括提供教育費用、人身保險、教育費用等與居所本身並不相關的費用。

- 前面所提的居所,必須要供符合條件的受扶養親屬居住超過半年。

那麼,重點在於誰是受扶養親屬?

- 符合條件的小孩

- 符合條件的親屬

在此點要求下,有兩項特別規定:

第一、如果受扶養人是戶長的父母,只要戶長在這一年有幫父母維持一個主要居所,就算父母沒有和戶長居住也不影響。

第二、如果受扶養人是戶長的小孩,戶長就算不報小孩為受扶養人也沒關係。舉例來說,戶長做為具有監護權的家長,用8332表單,將小孩在稅上報在受扶養人欄的權利轉給沒有監護權的家長。

最後,必須要提一下前面說到那種婚姻名存實亡的情形,實際上雖然還有婚姻關係的戶長,因為雙方都是分開申報,他仍可以報戶長的申報身分,只要:

- 他支出超過50%的成本維持居所的運行

- 另一個配偶在最後6個月並不屬於家中一份子(離家出走)

- 他要提供前述的居所供小孩居住半年以上

- 他可以把小孩報為受扶養人

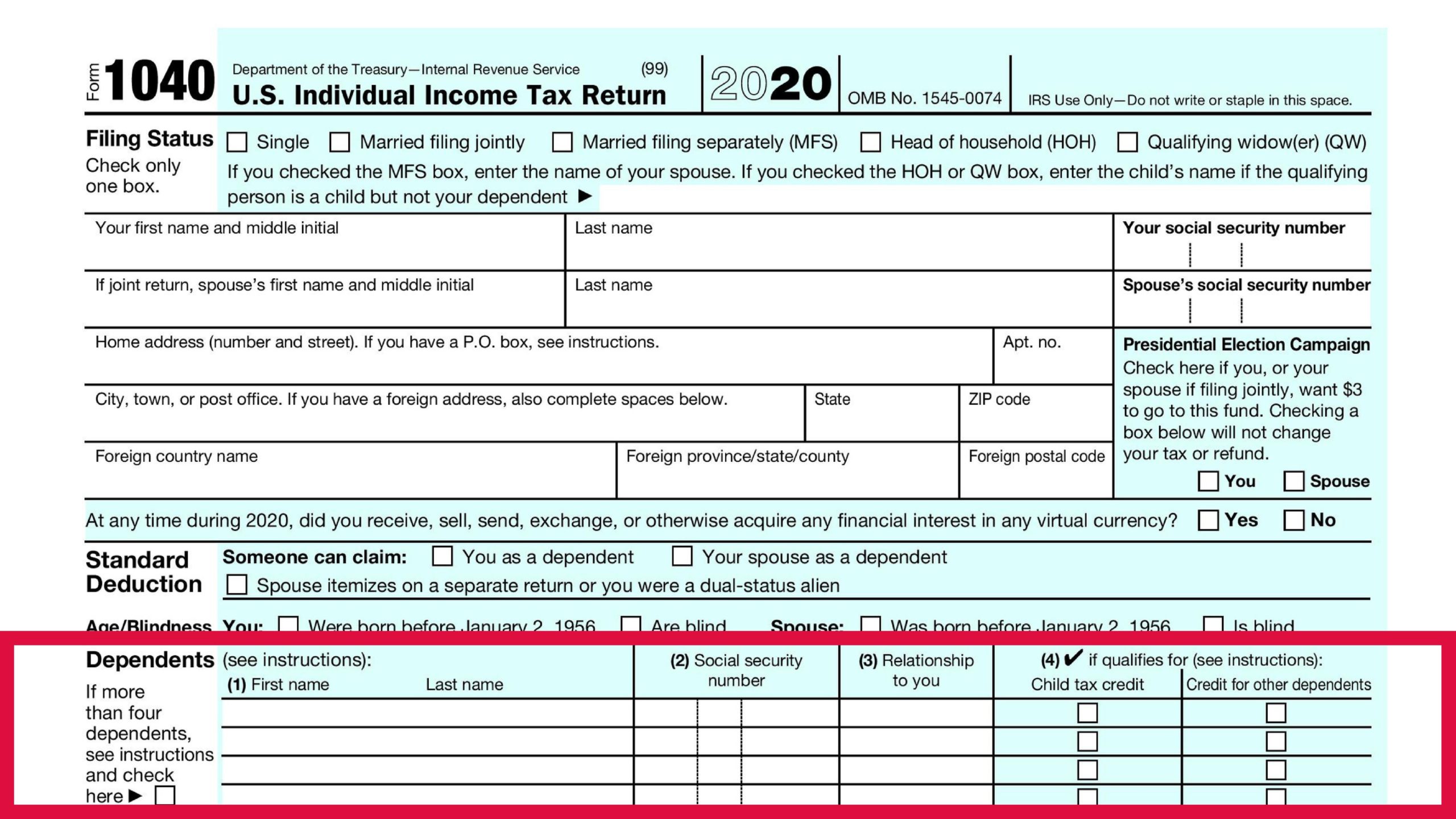

受扶養人(Dependents)

Tax Cuts and Jobs Act (TCJA)之前,受扶養人的討論主要圍繞著每年的個人免稅額(personal exemption)。個人免稅額係按符合資格的人數計算,一年只能被用一次,也就是一個免稅額只能出現在一張稅單上(如圖)。

然而,TCJA後,國會將個人免稅額凍結於2018年到2025年間,於此期間內,即使無法申報個人免稅額,了解受扶養人的資格仍有很大的實益。這是因為,我們在稅法的其他地方還是會使用到受扶養人的觀念,例如稅務申報身分的戶長/一家之主,以及稅務扣抵的兒童稅務扣抵額(Child Tax Credit)與勞動所得稅務扣抵額(Earned Income Tax Credit)等。那麼,我們就來看看受扶養人的條件認定:

- 符合條件的小孩(Qualifying Child)

如果小孩的父母可以申報小孩做為受扶養人但卻沒這麼做,則沒有其他人可以申報這個小孩為受扶養人,除非他的AGI有高過父母兩人較高的AGI。

- 關係:必須是納稅義務人的子女、繼子女、兄弟姐妹、繼兄弟姊妹,或渠等親屬之子孫。另外,領養和寄養的小孩亦屬之。

- 年齡:須比納稅義務人年輕,未滿19歲,或是全職學生但未滿24歲。

- 例一:22歲小孩白天打工,晚上讀夜間部,可否將其視為受扶養人?否;例二:22歲小孩白天念書,晚上打工,可否將其視為受扶養人?可。從而,此條件符合與否需視小孩白天從事的活動而定。

- 主要住所:必須和納稅義務人同住在一個住所超過半年。

- 沒有自给自足(Not Self-Supporting):沒有提供過半的扶養費予自己。

- 例如:6歲的童星,賺得比納稅義務人還多,可否將其視為受扶養人?可,只要納稅義務人跟他有上述的親屬關係,提供他超過半年的住所,並負擔他的扶養費,像是為其繳交社會安全費和州政府福利費等,小孩即屬受扶養人。不過,全職學生身分的小孩所取得的獎學金,並不算入扶養費中。

- 符合條件的親屬(Qualifying Relative)

- 關係或住所:至少滿足其中一項。

- 關係

- 直接關係

- 父母:親生、領養、繼父母、岳父母、公婆

- 小孩:親生、領養、繼子女、女婿、媳婦、寄養的小孩

- 兄弟姊妹:親兄弟姊妹、同母異父或同父異母的兄弟姊妹、領養兄弟姊妹、繼兄弟姊妹、兄弟姊妹之配偶、配偶之兄弟姊妹

- 間接關係

- (外)祖父母、祖先、子孫、叔叔阿姨、姪子、外甥、姪女、甥女

- 直接關係

- 住所

- 受扶養人須與納稅義務人同住在一個住所一整年。(如為納稅義務人的表兄弟姊妹,因不屬上述關係中所列,必須和納稅義務人同住一整年,才有可能被列為受扶養人。)

- 關係

- 總收入:受扶養人的總收入小於4,300元(2020年),代表無謀生能力才需要人扶養。「總收入」指的是除了免稅收入外的所有收入,因此如果是免稅收入合計超過4,300元也不影響,例如:社會安全福利、免稅的投資收益和獎學金等。

- 總收入包括失業補助金

- 租賃收入不因租賃費用而降低,兩者為分開列示

- 營業總收入係扣除銷貨成本後的收入加上其他業外收入

- 扶養(Support):納稅義務人一整年間提供超過50%的生活費予受扶養人。

- 生活費包括食衣住行花費、醫藥、牙醫、保險、教育、兒童照顧、假期等

- 生活費亦包括福利費、社會安全費等

- 生活費不包括受扶養人取得的獎學金、稅、人壽保險的保費、買給受扶養人的家具、家電等利益全家人的資產

- 離婚或分居的納稅義務人不需符合此扶養條件,如果他和前配偶:

- 共同提供超過50%的生活費

- 擁有超過半年的監護權

- 下半年屬分居狀態

- 並無共同扶養契約

- 受扶養人自身需滿足的要件

不論屬前述「符合條件的小孩」,或是「符合條件的親屬」,受扶養人自身都需滿足以下要件:

- 受扶養人納稅義務人測試(Dependent Taxpayer Test):只要被申報為「符合條件的小孩」或「符合條件的親屬」,受扶養人將無法再申報其他人為受扶養人

- 申報身分測試(Filing Status Test):受扶養人除為退稅之目的,不得以結婚合併申報之方式進行個人所得稅之申報

- 公民或居民測試(Citizenship or Resident Test):受扶養人必須為美國公民或美國、加拿大、墨西哥之居民

- 納稅義務人識別碼(Taxpayer Idenitification Number):納稅義務人必須提供受扶養人的納稅義務人識別碼

以上是受扶養人的條件認定,務必留意和稅務申報身分之認定(特別是戶長/一家之主)極易混淆。舉例來說:

釋例一:

家財萬貫已離婚多年的貴婦邂逅了賓州大學的高材生,供他吃住一整年並與其同居。貴婦在稅務年度間,除了買了多輛名車給小男友,還時不時地為其治裝、辦派對、撒鈔票等,當隔年要申報個人所得稅時,貴婦的申報身分究竟為何,以及她可否將小男友申報為自己的受扶養人?

說明:

我們複習一下,納稅義務人的申報身分,單身或是已婚,視12/31的婚姻狀態而定。如果喪偶,喪偶的第一年以結婚合併申報,喪偶後第二年和第三年,如有提供小孩一年以上居所,以寡居/未亡人申報。而所謂戶長/一家之主,基本上就是一位大人負責打理家庭,並有受扶養的小孩或親屬,和戶長住在同個屋簷下超過半年,有一起生活的事實;至於戶長的父母,只要戶長一整年有提供父母居所,彼此不住在一起也沒關係。

表面看起來,家財萬貫的貴婦似乎能以戶長/一家之主的身分申報,但仔細回想,戶長/一家之主的扶養對象必須是受扶養「親屬」。也就是說,如果貴婦想以戶長/一家之主申報,受扶養人要麼是貴婦的小孩,要麼是其他親屬,而小男友和貴婦不屬於上述關係,貴婦只能以單身身分申報。

至於貴婦能否將小男友列報為受扶養人?答案是可以的,因為在探討受扶養人的條件認定時,我們並沒有將扶養對象限定為「親屬」,相反地,扶養對象包含小孩、親屬、友人等,本例中,小男友自然是貴婦的受扶養人。另外,請記得,如果納稅義務人自己或是結婚合併申報的配偶,可以被另一名納稅義務人申報為受扶養人,該名納稅義務人便無法再申報其他人為受扶養人了。當然,本例中並無此種情形。