在研究個人所得稅的時候,我們無法強調更多收入分類有多麼重要,但又太少讀者與學生知道,致使時不時認事用法上有所誤解,今天就來談談這個基本觀念,也許你會有些takeaways。

基本上,幾乎所有的收入均可被區分為四大類別,而各項類別的差異會影響經濟活動在課徵稅賦或抵扣稅負上的限制。

這麼說或許不是很明確,舉幾個例子來說:被動活動造成的損失,最多以被動收入為上限;財產交易如有淨損,最多只有3,000元可和其他類別的收入互為扣除;投資利息費用,最多以淨投資收入為上限。這邊只是列舉一二,可以清楚看到,如果不了解哪種所得是落在哪一類別,將無法正確計算這些經濟活動的應稅額和扣除額。

以性質來說,所得種類分為以下四種:

一般收入(Ordinary Income)

月領、日領的薪酬、合夥人的基本薪、基本息(guaranteed payments)、自雇事業收入、州政府和地方政府的退稅、退休金、失業補助金、社會安全福利、獎金、獎學金、博弈收入,以及無法歸屬在另外三個類別項下的其他收入等。

投資收入(Portfolio Income)

納稅義務人基於投資資產而獲取的收入,包括股利、利息、年金、權利金(權利金是為使用某樣權利,而支付予權利所有人的金額,它屬於收入的一種,並非資本返還)等。

被動收入(Passive Income)

被動或副業一詞,是相對於積極參與經營(material participation)而言,例如我們在『直通車周報-經營Airbnb是自雇事業還是租賃事業?』這篇中多次提到,短期或非持續性地出租不動產,目的和經營事業有別,因此租賃收入會被認為是被動收入。

另一方面,積極營運自雇出租不動產事業的情形,賺取的是主動收入,而非被動收入。而「積極參與經營」的表徵一般有納稅義務人以定期、持續,投入大量時間和精力的方式在營運,最常見的判斷標準是納稅義務人在一年中是否有投入超過500小時的時間在參與經營上。

此類別之所以重要,是因為被動損失最多只能和被動收入互為扣抵,也就是納稅義務人的稅單上不能出現「淨被動損失」這樣的數字,所有的淨被動損失只能往後面年度遞延(carry forward),期待將來有新的被動收入產生。如果最後納稅義務人將被動活動(passive activities)完全處分掉,則在處分的那年,尚餘的淨被動損失特別開放,可和其他的一般收入、投資收入,與副業收入互為抵扣,相當於被動損失不再受限於當年的被動收入!

緊接著,所謂「被動活動」指的不外乎是以下三種情形之一:

1. 不動產租賃

出租房屋往往可以帶給納稅義務人穩定的被動收入

除有例外情形適用,納稅義務人將閒置的房屋、土地拿來出租,所獲取的租金即屬被動收入。例外情形則有:

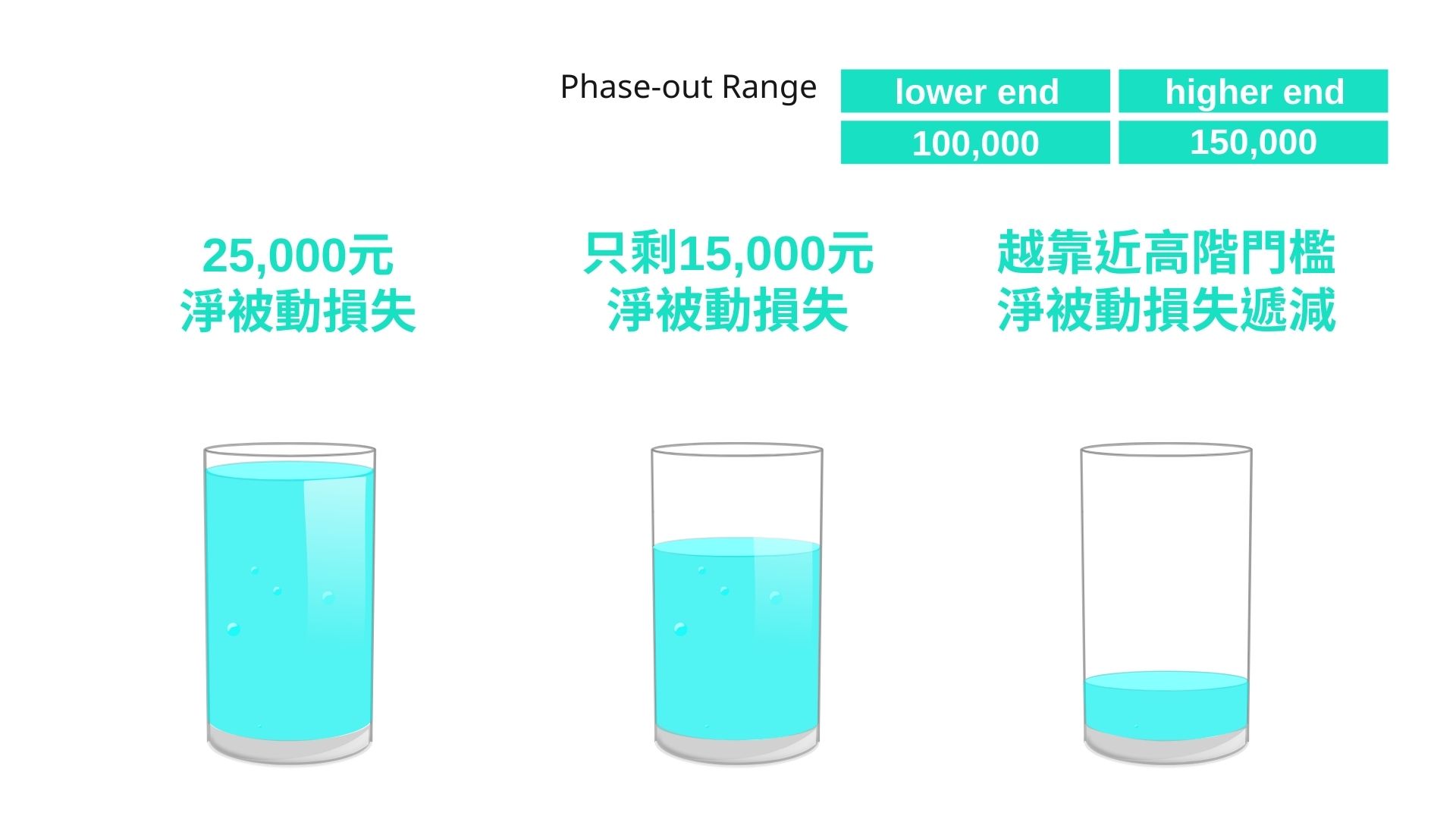

A. Mom-Pop例外-最多25,000元的淨被動損失

如果納稅義務人踴躍參與(actively participate)不動產租賃活動,且持有10%以上的出租不動產,那麼納稅義務人例外地一年最多可以有25,000元的淨被動損失。要注意,這個25,000元的份額會隨著AGI越來越高,變得越來越小。也就是AGI每躍過100,000元低階門檻,其超過部分的一半,都會降低25,000元的份額,例如AGI是120,000元,超過門檻20,000元,其一半為10,000元,會使25,000元份額因此降低10,000元,變得最後最多只可擁有15,000元的淨被動損失。由此可知,當AGI躍過高階門檻150,000元之際,所有的25,000元淨被動損失將全部煙消雲散!

B. 不動產專業人士

如果納稅義務人一年中所提供的勞動服務,有超過50%是投入在不動產事業,且他花費逾750個工作小時在不動產事業上,則納稅義務人所獲取的相關收益當然不能認為是被動收入,從而也不用受被動收入扣減的限制。

2. 合夥組織的有限合夥人、S Corporation的股東,以及LLC的出資人

合夥組織的有限合夥人、S Corporation的股東,以及LLC的出資人,都屬於出錢不出力的被動投資者,本身並不參與企業經營之決策。值得留意的是,常有學生將此項與另一類別-投資收入搞混,縱使均擁有股東或同等的身分,所獲取的要不是分潤,要不是股利,但就只有此項所指出的三種人,其因投資事業所獲得的報酬,屬於被動收入,而非投資所得。(註:就算是一般合夥人,在有限的情形下,也是有可能取得被動收入,例如:合夥組織以其名義出租房子,之後再將租金分配予合夥人)

3. 信託或遺產的受益人

信託或遺產的受益人每年皆會收到Form K-1,因此,被分配到的收益也屬被動收入。

資本利得(Capital Gain)

資本利得來自於處分資本資產(capital assets),而資本資產一般指的是為個人所用的動產、不動產【關於資本資產,請參閱『資本利得稅專區-資本利得概論』】。處分資本資產後,如果拿到比原本成本更高的收益時,就有利得,要課資本利得稅;處分資本資產後,如果拿到比原本成本還低的收益時,就屬虧損,一年最多只有3,000元可以和其他類別的收入互為扣除。結婚合併申報夫妻視為一體,最多也是3,000元。至於結婚分開申報的配偶,最多就只有一半,即1,500元。

有些讀者會問,那麼超過3,000元的部分是不是都浪費不能使用了?也不是,超過3,000元的資本虧損其實可以遞延到之後年度,直到全數用盡為止!

再次說明,收入分類十分重要(但常常為人所忽略),不只是幫你將總收入歸納出四種類別,更重要的是,因為每種收入性質並不相同,當某類收入成為某類費用或損失的天花板時,會大大影響我們的應納稅額和可使用的扣除額,不可不慎。