你在點進(誤入)這篇前,可能早已熟悉我們在Schedule A中扣除的投資利息費用(investment interest expenses),是如何計算的,並且也十分清楚投資利息費用的扣除,最多應以淨投資收入(net investment income)為限。不過,這些「技術性問題」和Emerson本篇要討論的,只有那麼一點點相關,我們要揭開的是藏在投資利息費用背後的設計原理。

利息分配規則(Interest Allocation Rules)

從利息費用開始談起。當銀行貸與資金給納稅義務人時,他可以購買三種資產:

如果納稅義務人選擇購入營業型資產,例如:工廠、倉庫,因貸款而需繳付的利息應扣在Schedule C。

如果納稅義務人選擇購入自用型資產,因貸款而需繳付的利息,如稅法允許的話,應直接扣在Schedule A,譬如:購買自用住宅的房貸利息,或Schedule E,譬如:購買公寓出租的房貸利息等,視狀況而定。至於什麼是稅法不允許的情形?例如:借錢買家用小客車所繳付的利息,簡稱車貸利息、借錢買沙發、酒櫃等自用型資產所要繳付的利息。

最後,如果納稅義務人選擇購入投資型資產(不包括§103之州政府或地方政府發行的公債),例如:股票、債券、期貨,因貸款而需繳付的利息,就稱作「投資利息費用」,也是扣在Schedule A。今天我們就來explore投資利息費用的形成。

因此,事實上,納稅義務人如何分類(classify)或扣除以上這些利息費用,將取決於他是怎麼使用借來的本金的;依據不同的利息費用類型,稅務上的處理也會有很大的歧異。

投資費用(investment expenses)

投資利息費用和投資費用有別,不過它們的歷史一樣精采。我們在計算一個人當年度所支出的費用中,有多少可以做為應稅收入的扣除額時,不難發現,費用只會花在三個地方-(1)為賺取營業收入而支出、(2)為個人消費而支出、(3)為賺取投資收入而支出。

我們很清楚,第(2)種情形是不夠格拿來放在稅單中扣除的,否則有錢人整天只要豪擲大把銀子添購名牌衣物,即可不用繳稅。【關於個人消費,請參閱『個人所得稅專區-基本信條:有進有出原則』】而第(1)種情形,自然是因為該花費協助創造出貿易或營業上的收入,才得以扣除,規定在§162。那麼第(3)種情形呢?像是在銀行租保險箱保存股票、債券,或是中獎的樂透彩券呢?這些租金做為投資費用,不也協助產生了股利、利息,和意外之財?是的,它們本應也可自應稅收入中扣除,但事實上,在1940年代的最高法院(Higgins v. Commissioner of Internal Revenue),認為投資本身並沒有達到§162貿易或營業的程度,因而不給扣除。仔細想想,如果不給扣除,會有什麼問題?是不是就違反了「不能就同一塊錢,對同一個納稅義務人,課徵兩次稅。」原則!

國會在這股壓力下,促成了§212的誕生。§212首度對世人說,即便只是投資,仍為創造收入的活動之一,縱使還未達貿易或營業的程度,其相關費用亦得扣除。

投資利息費用(investment interest expenses)

有了上開基礎知識當基石,現在可以回歸正軌,探討投資利息費用的設計了。

試想一個情境:

伊莉莎白向銀行借了30萬元,每年需額外負擔固定利息,她把借來的30萬元全數投入股市,買了一家上市公司的股票。該公司每年均不發放股利,因此淨值逐年攀升。如果伊莉莎白投資這家公司是想當長久的股東,最終她需要納入應稅所得的部分就會是§1001資本利得。既然資本利得是應稅項目,相對地,投資利息費用亦應可以扣除。只是,在伊莉莎白以高價賣出股票之前,都屬於未實現的損益,不用年年列所得。那麼,投資利息費用究竟可否在實現損益之前就先扣除呢?當然不行,否則會違反「有進有出」原則。

再試想另一個情境:

歐文向銀行借了80萬元,每年需額外負擔固定利息,他把借來的80萬元全部拿去買了州政府發行的§103公債。由於§103公債所給予的利息,歐文不需放入應稅收入中,相對地,歐文自不得扣除投資利息費用,否則也是會違反「有進有出」原則。

兩種情境中,我們都假設伊莉莎白和歐文即使都沒認列投資收入,每年仍可扣除投資利息費用,會發生什麼情況?是不是其他類別的收入(例如:薪資、津貼等)都因此被此費用所抵銷了!換句話說,投資利息費用為其他類別的收入提供了完美庇護所,不用被課稅到,因此叫做庇護效應(Sheltering Effect)。

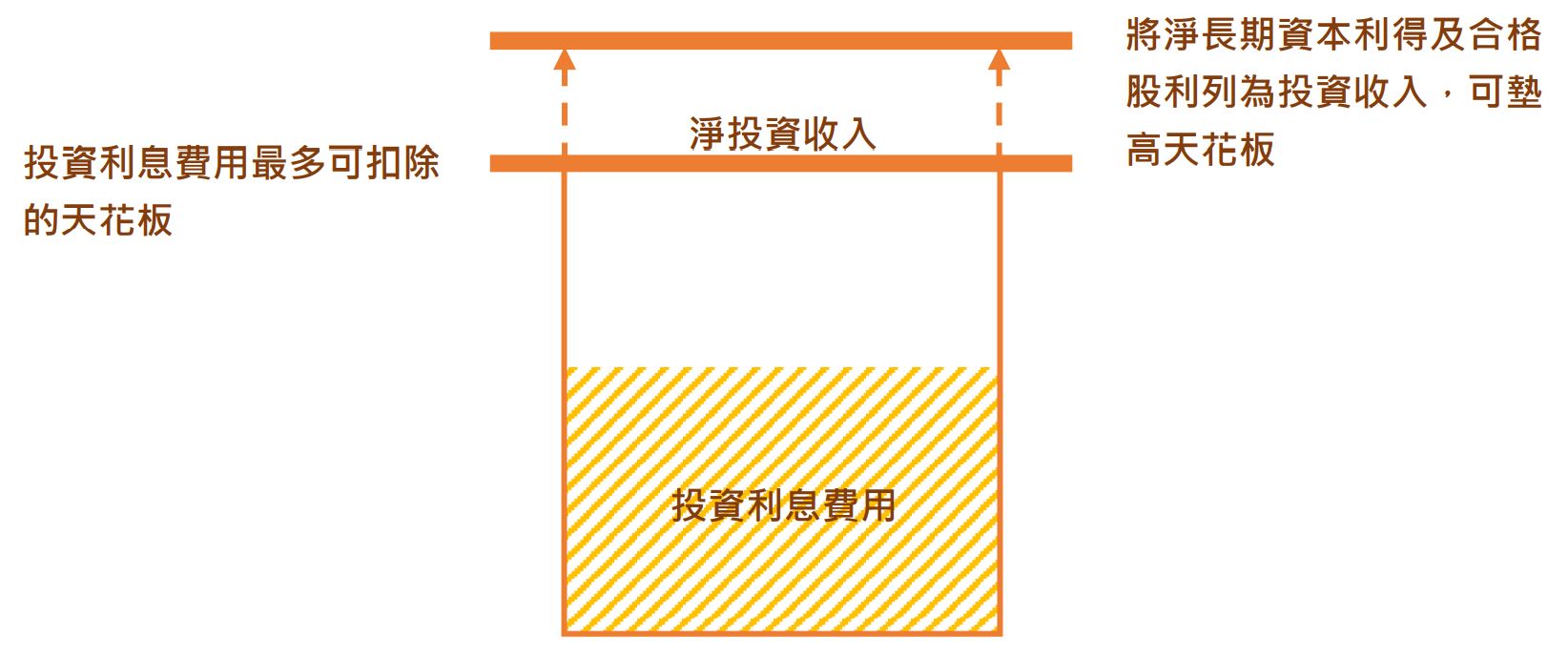

為了避免這種庇護效應,稅法要求投資利息費用的扣除,最多應以當年度申報的淨投資收入(net investment income)為限,超過的投資利息費用,則遞延到往後年度產生新的投資收入時,再做使用。這樣一來,投資利息費用的抵銷對象,只會限制在淨投資收入,而不會擴張到其他類別的收入了。這也告訴我們,懂得區分不同的收入類別有多重要!【關於收入分類,請參閱『個人所得稅專區-來分類吧,稅法上必知的4種收入!』】

回到淨投資收入,其指的是,投資收入減掉投資費用(非利息費用)。

投資收入包括:

- 利息

- 股利(除合格股利(qualified dividends)外)

- 短期資本利得

- 權利金

- 淨長期資本利得(net long-term capital gains)及合格股利(只有當納稅義務人選擇不使用資本利得的優惠稅率時,才可將此項列入投資收入中)

投資費用如同前述,尚包括:

- 會計師費

- 律師費

- 管理費

由此可知,納稅義務人出售或處分可產生利息、股利、年金,及權利金等之資產,足以使其獲得股利與資本利得。當此些股利與資本利得被劃歸為投資收入時,就等於幫投資利息費用創造可被扣減的機會。不過,要注意的是,淨長期資本利得及合格股利本身即享有15%或20%的優惠稅率,納稅義務人必須明確選擇將渠等收入列為投資收入,進而計算淨投資收入,才可扣除投資利息費用,否則,一般而言,投資收入是不包含淨長期資本利得及合格股利的。

你應該也猜到,國稅局不大可能讓納稅義務人在享有優惠稅率的同時,又能多扣除投資利息費用,納稅義務人的租稅套利(tax arbitrage)行為是嚴格被禁止的。可參考圖示如下:

查理適用的邊際稅率是35%,向銀行貸款100,000元,全部拿去買了健身公司發行的股票,利率為6%。一年之後,健身公司股價也剛好上漲6%,查理見好就收,以106,000元出售股份,並一併償還本金100,000元和利息6,000元予銀行。

此例中,查理的經濟財富並無增加或減少,照理來說,稅務上亦無影響才是。然而,如果查理將6,000元實現之利得報在Schedule D,該資本利得將適用20%之稅率,產生1,200元的應納稅額。除此之外,6,000元的利息費用,因為查理也將6,000元之利得放入投資收入中做計算,得以和稅率35%的收入做抵銷,產生2,100元的節稅效果。兩樣互抵後,淨效果還有900元的節稅效果。

這麼做顯然不可能為國稅局所接受,因此,納稅義務人只能從兩種好處中,挑選一種。如果他想藉由6,000元的利得墊高投資利息費用扣除的天花板,他就不能再把6,000元報在Schedule D,享受資本利得的優惠稅率。合格股利的情形亦同,也是資本利得優惠稅率的問題。

做為列舉扣除額的一員,投資利息費用乍看之下有很多繁瑣的規定,但其來有至。只要了解為何如此設計,計算的部分也就沒什麼好擔心的了。