Tax Cuts and Jobs Act (TCJA)將原本線下第一順位扣除額的個人免稅額(Personal Exemption)拉掉後,取而代之的是標準扣除額(Standard Deduction)與列舉扣除額(Itemized Deduction)之戰,以多數人的觀點來說,數字決定勝負,單純將當年度公布的標準扣除額數字,與集結起來的各個列舉扣除額相比,高下立判。以少數人的觀點來說,有不得不選擇列舉扣除額的理由,例如夫妻分開申報時,一方如果選擇列舉,另一方則得跟著列舉,不管他的列舉扣除金額是否大於標準扣除金額。

儘管列舉扣除額因致力於解決美國歷史各階段的社會、經濟問題【關於列舉扣除額的由來,請參閱『直通車周報-列舉扣除額和標準扣除額的誕生』】,而致多少逸脫所得稅的基本信條「有進有出原則」【關於有進有出原則,請參閱『個人所得稅專區-基本信條:有進有出原則』】,但仍值得好好拆解把玩一番,特別是當某些細部規定顯得盤根錯節時。

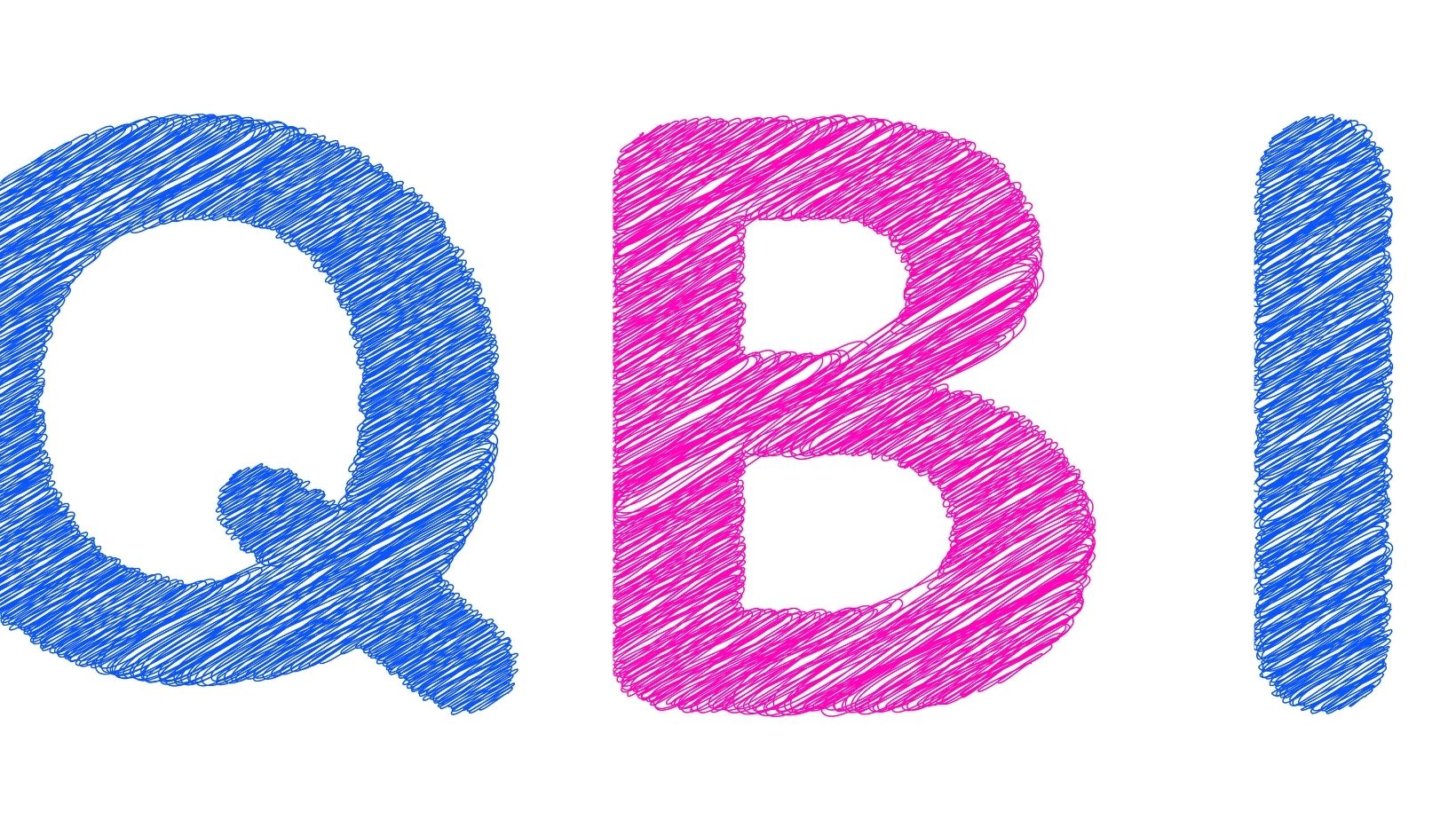

幸虧,列舉扣除額只有六大類,併同各自門檻如下圖:

其次,要注意的是,列舉扣除額是給個人報費用的,填在Schedule A。如果是自雇事業的話,要報在Schedule C。如果是租賃相關的費用,要報在Schedule E,但在度假房屋(Vacation Home)的情形,費用就得分拆,一部分屬租賃算在Schedule E,另一部分屬自用跑到Schedule A。【關於度假房屋規定,請參閱『個人所得稅專區-房東的租金收入該如何報稅?』】

因而,在計算所得稅扣除額時,易使人混淆之處,往往不在於這筆費用要調整扣除,還是列舉扣除,而是這筆費用,到底要報在Schedule C、Schedule E,或是Schedule A。我們只能透過熟悉每一張附表才可以徹底解決這個問題,下面一項一項來審視,要知道可以搭上列舉扣除額的列車,可不是那麼簡單。

醫療費用

納稅義務人在同一稅務年度中,如有為自己、配偶、受扶養人(不包含寵物)給付醫療費用,且該醫療費用不在保險理賠範圍內,則只要通過法定門檻,即可成為列舉扣除額的一員。並且,稅法只看醫療費用何時給付,它不管醫療服務何時提供。

一、合格醫療費用

就上述幾個名詞先說明一下,所謂「受扶養人」指的是任何人,在醫療服務提供時,或是醫療費用繳付時,有滿足以下條件:

- 超過一半的扶養費是由納稅義務人給付的。

- 和納稅義務人維持家庭關係(包括領養的小孩,或和納稅義務人住在同一戶,做為家庭成員之一)。

- 須為美國、加拿大、墨西哥之公民或居民。

有沒有注意到?此處「受扶養人」的條件並沒有要求他的總收入在一定數額以下,也沒有要求他不能結婚合併申報。此外,即便小孩的父母已離婚,這個小孩也視為是雙方配偶的受扶養人。

所謂「醫療費用」,指的是

- 有醫囑的藥品

- 看醫生的費用

- 住院費

- 醫療保險和意外保險的保費

- 醫學上必要的手術費(舉例來說,整形手術可能必要,可能不必要,要看有沒有影響到功能。例如:從樓梯上摔下來,摔到鼻子,醫生說要進行鼻子整形手術,不然會影響到功能,此即為必要手術。如果單純為美觀整形,則非屬必要)

- 傷殘費用(舉例來說,輪椅的費用,和為了可使輪椅通過,家中走廊要拓寬的費用)

- 至醫療機構的交通費,以實際發生費用計,或以17 cents/mile(2020)計。如果中途需在外留宿,每一人可再計50 dollars/night

- Medicare Part B

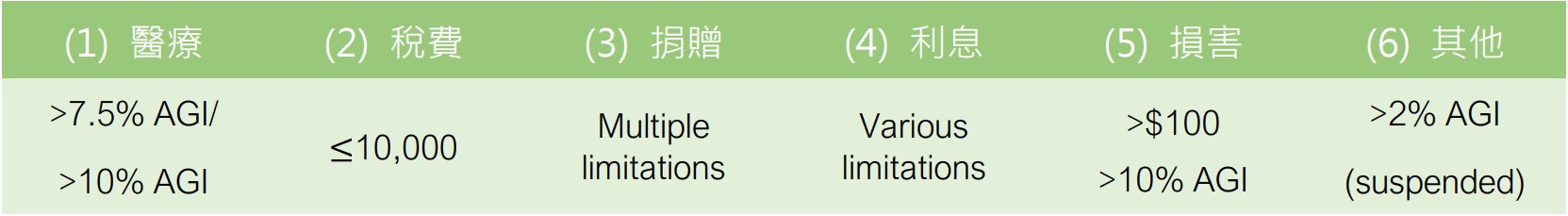

所謂「法定門檻」,指的是當納稅義務人將所有合格醫療費用全部加總後,一律把收到醫療理賠的部分先扣除,因為納稅義務人要計算的是真正沒有辦法負擔而需額外支出的部分。接著,這些真正要負擔的部分必須超過門檻,就是AGI的7.5%或10%(由於近幾年,扣除醫療費用的門檻,不是納稅義務人AGI的7.5%,就是AGI的10%,我們以下暫且使用2020年的7.5%門檻)。至於沒有超過門檻的部分,就只能丟水裡了。事實上,AGI的7.5%並不算少,除非納稅義務人那年有重大事故或需要支付大筆的醫療費用,否則很難超過這個門檻。

於是,我們可以將上述內容整理成下方的直式公式:

二、合格醫療費用扣除時機

通常是已付款 + 已發生時,可以是繳付前年的費用、去年的費用、今年的費用,但不能是繳付明年的費用,亦即預繳的醫療費用無法扣除。給付方式可用現金、支票、信用卡支付,即便下個年度才要繳卡費。另外,如果是為逝世的配偶支付費用,則在付款的那一年進行扣除。

三、什麼樣的醫療費用不能列舉扣除?

選擇性的整形手術、毒品、維他命、社會安全法的醫療保險稅(Medicare Tax)、Medicare Part A、人壽保險的保費、喪葬費、健身房的會費、減重課程、個人衛生費用(例如:尿布、牙刷、衛生棉)、戒菸課程、資本支出(例如:增設電動床、增設電動輪椅等,如果該增設會使房子總價增值的話,增值的部分就不能稱是醫療費用,而是資本增加;申言之,假設增設電動輪椅花了100萬元,使房子增值60萬,那增加的60萬是資本增加,40萬才是真正的醫療費用)。

釋例一:

艾莉剛過70歲生日,行動漸漸不便,在醫生的指示和男友卡爾的建議下,她需要一台樓梯電動升降椅,安裝此種升降椅價格要7,000元,因其屬於房屋的改良物,同時也增加了房子的價格3,000元,另外每年還需維修保養費100元。試問艾莉當年度有多少的合格醫療費用?

說明:首先,升降椅價格的7,000元可以報,但需扣除房產增值的3,000元,才是真正的醫療費用。超出的4,000元,加上維修保養費100元,一共是4,100元,可以做為艾莉的合格醫療費用。

稅務費用

我們在討論扣除稅務費用時,只有州稅、地方稅,和外國稅有機晉升為列舉扣除額的一員,此並不包括聯邦所得稅!聯邦所得稅本身在計算聯邦所得稅的任何時點均不能扣除。另外,州政府和地方政府的財產稅、所得稅,與營業稅加總之扣除額,不得超過10,000元的上限(結婚分開申報時,5,000元),此限制自2018年始至2025年止。至於外國政府課徵的財產稅,若非涉及貿易或營業,或投資型資產,亦無法進行扣除。

一、不動產稅

此包括繳給州政府、地方政府的不動產稅,扣除的前提為,納稅義務人本身即是稅務負擔人(不動產所有人)。換句話說,縱使納稅義務人為他人繳付了不動產稅,亦無法在自己的稅單上扣除該筆費用。又,納稅義務人應按當年度擁有不動產的期間來做申報,由於不動產稅可能是每年繳一次或每季繳一次,納稅義務人購買房產時,前手可能已經繳過稅;不過,對於國稅局來說,只看納稅義務人今年實際上擁有房產多久,如果只有三個月,就只能申請三個月,至於納稅義務人和前手之間協議怎麼拆帳,則非國稅局所問。補充一下,納稅義務人如有幫前手繳到部分的稅,雖然不能扣除,但可增加房產的稅基。

其次,如果納稅義務人爭執政府課稅的數字,仍應先繳交繳費單上的金額,後再申訴。因而,他可以在Schedule A中扣除有爭議性的稅費,而倘國稅局隔年核定後有再退稅,則納稅義務人應將收到的退款納入下一年的所得。

再來,納稅義務人家中如有一區域是專屬營業用(例如:書房、客廳),其相對比例之不動產可在Schedule C中扣除。

最後,可扣除的不動產稅不包含下水道稅、人行道稅,這些繳歸繳,但無法自應稅收入中扣除。

釋例二:

卡爾今年1月剛買下一棟鄉間小屋,4月時,收到前一年的財產稅稅單500元,卡爾立刻到稅局繳清了500元。試問卡爾可否在今年稅單扣除此筆財產稅額?

說明:由於卡爾去年還不是鄉間小屋的所有人,即便他繳付了500元的財產稅,恐也無法扣除。但是,卡爾可以把他的鄉間小屋稅基墊高500元。

二、從價稅(Ad Valorem)及動產稅

包括繳給州政府、地方政府的動產稅,像是對汽車或船舶課徵的稅收。只要該動產稅是基於動產的價值而課徵的(例如:按財產價值的特定比例課徵),基本上都可扣除。

三、所得稅

指的是繳給州政府、地方政府、外國政府的所得稅,包含暫繳稅、扣繳稅、前一年應納稅額核定下來需補繳的稅。且哪一年繳的錢就在哪一年扣,不管哪一年繳的稅是對應到哪一年,所以,我們只看今年繳了多少,不管是在繳哪一年的(例如:補繳去年的稅)。所得稅這邊是統一採現金基礎制。

另外,納稅義務人如有申報外國所得稅扣抵額(Foreign Tax Credit),就無法再列舉扣除外國所得稅,不能一魚兩吃。

再者,納稅義務人可以選擇扣除州政府和地方政府的營業稅,以取代扣除州政府和地方政府的所得稅。於此情形,可扣除的金額要不為實際支出的營業稅,要不為依照IRS公布的表格數字計算,再加計就車輛、船舶等實際支付的營業稅。

倘納稅義務人在當年度選擇列舉扣除州政府的所得稅,而非營業稅,那麼稅局之後會計算州政府因納稅義務人選擇扣除較高額的所得稅(而非營業稅)所衍生的退稅,並就該退稅部分重新課稅,此種做法稱為稅收利益規則(Tax Benefit Rule)。

四、合格稅務費用扣除時機

原則上,對於採現金基礎的納稅義務人而言,自然是於繳稅(不論現金支出或刷卡)的那一年可選擇扣除;對於採應計基礎的納稅義務人,自然是在稅務負擔發生(accrue)的那一年可選擇扣除。但有一點要注意,如果是扣除所得稅,則統一採現金基礎制。

其次,有時候納稅義務人會透過金融機構繳款,待金融機構將款項轉給稅局時,納稅義務人即可扣除。

五、什麼樣的稅務費用不能列舉扣除?

聯邦所得稅、遺產稅、贈與稅,以及州政府的菸酒稅、汽油稅、遺產稅、贈與稅等。針對營業用資產課徵的營業稅,但它可增加資產的稅基,相當於資本化了。相對於營業稅報在Schedule C,有關租賃資產的稅報在Schedule E。

利息費用

利息費用能否扣除,怎麼扣除,一切要看借出來的本金如何運用。如果拿來購置房產,則可能符合自用住宅貸款利息;如果拿來購買投資型資產,則可能符合投資利息費用;如果拿來購買家用轎車,則屬於個人利息不得扣除;如果拿來繳交學費,則屬於教育貸款利息,調整扣除。其他情境,以此類推。因而,追蹤本金的用途在你攻克利息費用之前,是必修的功課!

一、自用住宅貸款的利息

納稅義務人將其主要自用住宅或次要自用住宅抵押給銀行,由銀行貸與資金並計收利息時,只要符合一定條件,即屬「合格房貸利息(Qualified Residence Interest)」,可以晉升為列舉扣除額的一員。

另外,如果住宅的一部分為納稅義務人營業所用,則對應比例的房貸利息,應扣在Schedule C,而非Schedule A。如果住宅被納稅義務人出租給房客,則被拆分出來的房貸利息,應扣在Schedule E,而非Schedule A。

至於所謂「合格房貸利息」,是指以納稅義務人的住宅做為抵押,將貸得款項拿來購買、建造,或大範圍地改良主要自用住宅或次要自用住宅。這邊所說的「主要自用住宅」,指的是納稅義務人的經常住所,「次要自用住宅」指的則是納稅義務人在同一年度為個人所需使用達到14日,或大於出租天數的10%,兩者取大的。

一般而言,合格房貸利息又可下分兩類:(1)購買自用住宅之貸款(Acquisition Indebtedness);(2)房屋貸款(Home Equity Indebtedness)。前者是把貸款拿來買房子,後者像是二貸二胎,本來就有房子,但又拿去抵押。不論是哪一種,在同一年度中,最多有750,000元(結婚分開申報時,375,000元)之本金所產生的合格房貸利息可以被扣除。如果本金超過750,000元,超過部分的孳息,屬於個人利息(personal interest),就無法被扣除了。最後,房屋貸款不得超過自用住宅的市場價值,扣除購買自用住宅之貸款後之金額,即:

Maximum Home Equity Indebtedness = Property FMV - Acquisition Indebtedness釋例三:

潔西卡五年前購置了一棟房產做為自用住宅,在這五年間,房產市價攀升了200,000元。現在,潔西卡以房產做為抵押,向金融機構借款150,000元,打算拿來遊艇和辦派對。潔西卡能不能在Schedule A中扣除些什麼?

說明:使用列舉扣除的房貸利息,必須為合格房貸利息。其中一個條件便是「將貸得款項拿來購買、建造,或大範圍地改良主要自用住宅或次要自用住宅」。很可惜,本例中潔西卡是那來買遊艇、辦派對,因此無法扣除。

二、折扣點(Points)

納稅義務人向金融機構借款時,得預先支付一筆費用,以換取較低的利率,這筆費用,稱作折扣點。原則上,一個折扣點約為本金的1%,例如:每100,000元的本金就有1,000元的折扣點。

因為折扣點是預付性質,原則是要分配到對應年度才得以扣除。不過,只要滿足以下條件,在支付的那年即可扣除:

- 貸款係用於購買或改良納稅義務人的主要自用住宅,並以該自用住宅做為抵押。

- 貸款文件中清楚說明有關折扣點的使用方式。

- 折扣點是由貸款本金的某個比例計算而成。

- 折扣點在借款地是常見商業慣例。

- 所支付的折扣點不比該地區通常要求的折扣點還高。

從而,如果折扣點是為了二次融資才給付,即便同樣是以自用住宅做為抵押品,也無法於支付那年,全部扣除。反而,必須將折扣點攤銷是各個年度。

三、投資利息費用

納稅義務人購入投資型資產(不包括§103之州政府或地方政府發行的公債)時,例如:股票、債券、期貨,因貸款而需繳付的利息,就稱作「投資利息費用」。投資利息費用並不包括合格房貸利息、被動活動利息,或將本金投資於會產生免稅收入資產之利息,合先敘明。

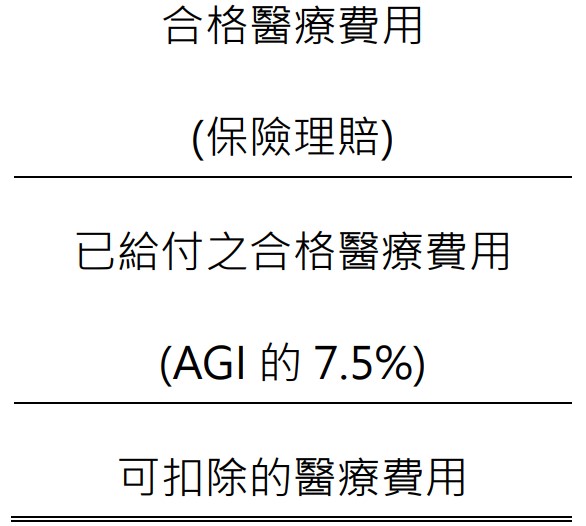

投資利息費用的列舉扣除,不像醫療費用的扣除,設有特定AGI的門檻。國稅局用的反而是一種非常規的方式來限制扣除額,亦即投資利息費用的扣除,最多應以當年度申報的淨投資收入(net investment income)為限,也就是投資利息費用最多只能報到淨投資收入,無法扣的比淨投資收入還要多,進而產生淨負值。【關於投資利息費用扣除設計原理,請參閱『直通車周報-租稅庇護(1) – 投資利息費用(investment interest expenses)扣除方式,及為何如此設計?』】

換句話說,如果你都沒去申報投資收入,你就不能申報投資利息費用。(這與博弈費用在做扣除時非常相像,博弈費用最多不能報超過博弈收入,博弈收入就是天花板)圖示如下:

那麼淨投資收入究竟指的是什麼?投資收入減掉投資費用(非利息費用)!

投資收入包括:

- 利息

- 股利(除合格股利(qualified dividends)外)

- 短期資本利得

- 權利金

- 淨長期資本利得(net long-term capital gains)及合格股利(只有當納稅義務人選擇不使用資本利得的優惠稅率時,才可將此項列入投資收入中)

投資費用包括:

- 保險箱費

- 會計師費

- 律師費

- 管理費

釋例四:

黛安娜在納稅年度中,有以下費用:

• 信用貸款利息費用:2,000元

• 向銀行貸款買公司債券所獲得的利息收入:10,000元

• 同上,向銀行貸款買公司債券而須支付給銀行的利息費用:4,000元

• 向銀行貸款買房而須支付給銀行的利息費用:3,000元

其中,有多少費用是可讓黛安娜做列舉扣除的?

說明:信用貸款利息費用是個人利息,無法扣除。投資利息費用4,000元,沒有超過淨投資收入10,000元,全部可扣除。合格房貸利息3,000元,本可扣除。本例中,黛安娜一共可列舉扣除之金額有7,000元。

四、合格利息費用扣除時機

對於採現金基礎的納稅義務人,於繳稅(不論現金支出或刷卡)的那一年可選擇扣除;對於採應計基礎的納稅義務人,於稅務負擔發生(accrue)的那一年可選擇扣除。不過,預付利息要分配到對應年度才能扣除,所以要當年度已發生 + 已付款,例如:今年的利息已發生也繳清了,不能說明年的利息今年先預付然後先扣除。相反地,預收利息則需在收到的年度列為總收入,不得分配到對應年度。

五、什麼樣的利息費用不能列舉扣除?

個人利息費用不能扣除,包括信用貸款、車貸、醫療費用的貸款、本金超過750,000元的合格房貸利息、沒有用於購買、建造、改良房產的房貸利息、聯邦稅或地方稅短繳的利息、人壽保險貸款等。

釋例五:

茱蒂因車禍需支付龐大的醫療費用,因無力負擔,遂而向銀行借了一筆款項來解燃眉之急,但也因此需支付銀行150元的借款利息。試問茱蒂可否於當年度列舉扣除醫療費用和借款利息?

說明:茱蒂的醫療費用只要依上述計算,超過AGI的7.5%門檻,即可扣除。但是,茱蒂的利息費用因屬個人利息費用,不得扣除。

至於個人利息費用不包括什麼,我們趁此機會來複習一下:

- 貿易或營業貸款利息

- 投資利息費用

- 被動活動利息

- 合格房貸利息

- 教育貸款利息

慈善捐贈

稅務年度中,納稅義務人捐贈資產予符合條件之機構,不論是直接捐贈現金,或是動產、不動產,均可依下述方式將其捐贈的數額進行列舉扣除。在此之前,需先介紹兩大因素:受贈機構的類別,及捐贈財產的種類,它們將決定扣除額的多寡。換句話說,此兩大因素為慈善捐贈費用設下了一些門檻。

一、受贈機構的類別

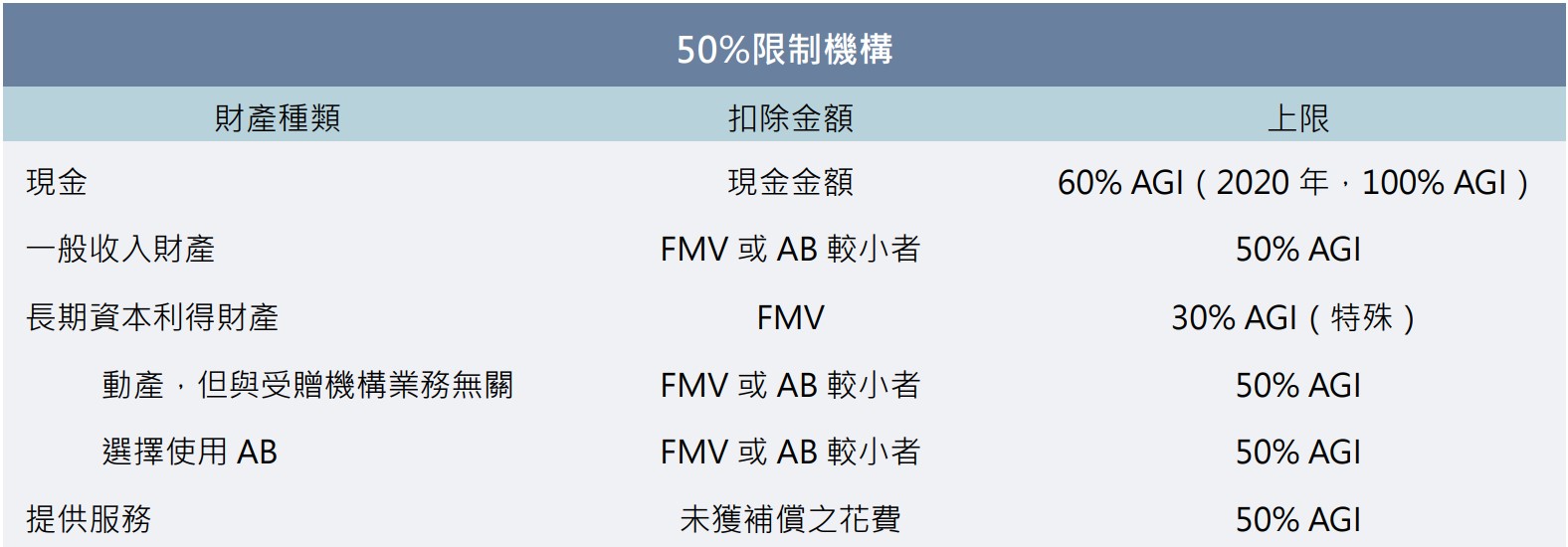

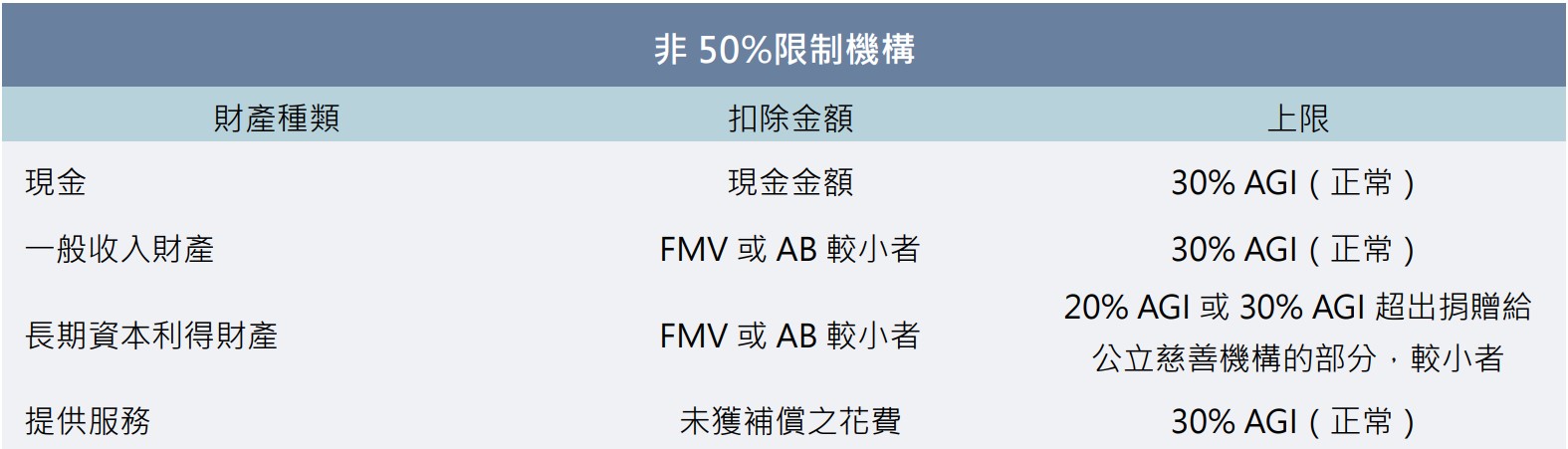

一般而言,慈善捐贈費用一年可扣除的總上限為納稅義務人AGI的50%(如果是現金捐款,TCJA把限制提高為60%,2020年,The Coronavirus Aid, Relief, and Economic Security Act (CARES Act)再度把限制拉到新高,100%!)【關於扣除100%的問題,請參閱『直通車周報-2021年停看聽(2) – 捐款可以讓你應納稅額變0元?這個甜頭其實沒有那麼甜』】,但部分捐贈情形,依受贈機構的類別、捐贈財產的種類之不同,亦須再受AGI的30%或20%的限制。因此,國稅局將受贈機構略分為兩類,稱作:50%限制機構(50% Limit Organizations),及非50%限制機構(Non-50% Limit Organizations)。

(1) 50%限制機構

大部分為公立機構,包括所有公立的慈善團體(public charities)、所有私立的營運基金會(private operating foundations)、特定私立機構,它們將受贈的資產於收到年度後的2.5月內,重新發放予前兩種機構,及特定私立機構,它們將受贈資產放入共同基金,並將本金和收益發放予公立慈善團體。講白話一點,此包含教堂、教育機構、醫院與醫療研究中心、聯合勸募、紅十字會、Goodwill等。

(2) 非50%限制機構

這個就簡單許多了,大部分為私立機構,且無法被歸類為50%限制機構的其他機構,均屬於此類。像是退役軍人、兄弟會、殯葬團體等。

二、捐贈財產的種類

簡單來說,略分為四種:現金(Cash)、長期資本利得財產(Capital Gain Property)、一般收入財產(Ordinary Income Property),及提供服務(Services)。

(1) 現金

扣除額即現金款項。

(2) 長期資本利得財產

指的是持有超過一年的升值之資本利得資產,包括投資資產、自用資產、逾長期、商用資產折舊收回的利得部分。此類資產的扣除額是贈與時,資產的公平市場價格(FMV)。

(3) 一般收入財產

包括存貨、短期資產(一年以下)、跌價之投資或自用資產、長期或商用資產的折舊收回。此類資產的扣除額是資產的調整後稅基(AB),或贈與時FMV,兩個取小的。

(4) 提供服務

納稅義務人無法扣除提供服務之市場價格,例如:當義工、救災、發便當、義診、提供民眾法律諮詢等,雖然渠等服務在市場上有一定價格,但納稅義務人不得扣除。不過,他仍可扣除相關支出的花費,例如:來回慈善團體舉辦活動會場的車油費,於該情形,他可選擇扣除實際支出的油費,或以14 cents/per mile(2020)計。除此之外,提供服務的納稅義務人還可扣除中途的停車費、過路費等。

三、「受贈機構類別」和「捐贈財產種類」創設的上限

如同前述,慈善捐贈費用一年可扣除的總上限,原則上為納稅義務人AGI的50%,但屬現金捐款的話,上限提高到60%,2020年則放寬上限到100%。從而,除了60%、50%的上限,現在要來看看30%、20%的限制。

(1) 正常30%限制(Regular 30% Limit)

受贈機構:非50%限制機構。

適用於所有對非50%限制機構所做的任何捐贈(除資本利得財產外)。

(2) 特殊30%限制(Special 30% Limit)

受贈機構:50%限制機構。

適用於對50%限制機構所做的資本利得財產捐贈,且納稅義務人擇定如他出售財產,他也不會將資產的FMV按可能的長期資本利得向下修正。如果他選擇這麼做,則只有50%的限制會飛進(現金,60%,2020年,100%)。

(3) 20%限制(20% Limit)

受贈機構:非50%限制機構。

適用於對非50%限制機構所做的資本利得財產捐贈。此限制為20% AGI或30% AGI超出捐贈給公立慈善機構的部分,較小者。

我們將上述整理成下方表格,相對容易理解:

既然有這麼多上限,下一個要問的是有無限制的順序,如何決定最終的扣除額?

答案是:一律先從現金捐贈開始,亦即先在60%的限制(2020年,100%)中計算扣除額,緊接著是50%的限制,然後依序為30%的限制、20%的限制。最後計算出來超過各個上限的部分,可以遞延(carry over)到往後年度,共五年的時間,並且之前是適用哪一個限制的財產,遞延之後也是適用同一個限制。

釋例六:

在第10年,比爾有AGI 100,000元,並且他在稅務年度中做了以下的慈善捐贈:

• 4月時,捐贈現金20,000元,和一台價值8,000元之古董車(買進價為40,000元)予紅十字會。

• 6月時,捐贈一幅價值60,000元之名畫(買進價為50,000元)予國立美術館。

試問比爾在Schedule A中就捐贈項目有多少扣除額?

說明:嚴格來講,此例中有三種型態要處理。第一、現金 + 50%限制機構,適用60%限制;第二、一般收入財產 + 50%限制機構,適用50%限制;第三、長期資本利得財產 + 50%限制機構,適用特殊30%限制。

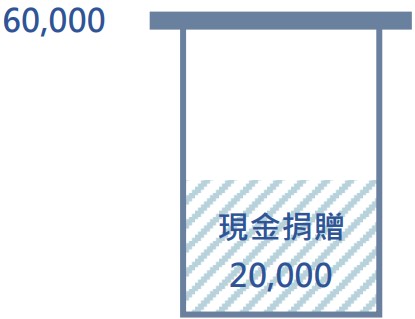

(1) 現金捐贈

60%限制,扣除額的天花板是AGI 100,000元 × 60% = 60,000元。

由於20,000元遠低於天花板,現金捐贈均可扣除。

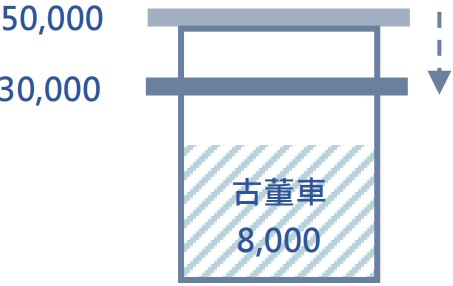

(2) 一般收入財產

50%限制,扣除額的天花板是AGI 100,000元 × 50% = 50,000元。不過,因為在此之前已經扣除了現金捐贈的20,000元,天花板也會被吃掉20,000元,等於下降至30,000元整。

另一方面,古董車可扣除的金額是一般收入財產買進價或市價取小者,這邊為8,000元。

很相似地,由於8,000元遠低於天花板30,000元,一般收入財產捐贈部分均可扣除。

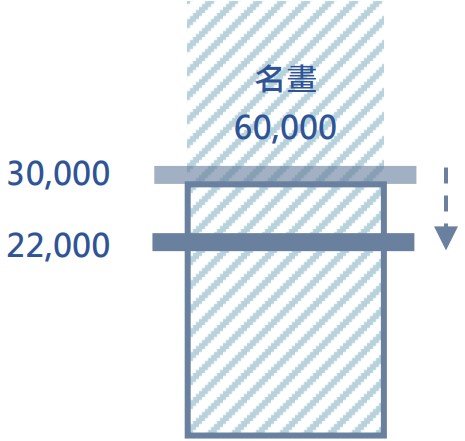

(3) 長期資本利得財產

特殊30%限制,扣除額的天花板是以下兩個取較小者,一是AGI 100,000元 × 30% = 30,000元,二是借用上一層的天花板,其剩餘的部分,即AGI 100,000元 × 50% = 50,000元,50,000元再往下降28,000元,成為22,000元。22,000元為較小者,成為此層的天花板。

至於名畫可扣除的金額是直接取市價,即60,000元。

但是,60,000元很顯然已逾天花板,頂多只能扣到30,000元。

(4) 總扣除額

將以上三層分別得到的扣除額加起來,就是總扣除額,會等於20,000 + 8,000 + 30,000 = 58,000元。

(5) 遞延至往後年度的扣除額

由於以上三層中,只有第三層的天花板有發揮作用,其餘捐贈的額度都低於天花板,可以在第10年立即扣除。因而,會遞延到往後年度才扣除的,只有超過第三層天花板的部分,亦即60,000 – 30,000 = 30,000元。

釋例七:

第11年,戴夫有AGI 100,000元,並且他在稅務年度中做了以下的慈善捐贈:

• 8月時,捐贈現金70,000元予聯合勸募。

• 12月時,捐贈現金25,000元予私立榮民之家。

試問戴夫在Schedule A中就捐贈項目有多少扣除額?

說明:此例中有兩種型態要處理。第一、現金 + 50%限制機構,適用60%限制;第二、現金 + 非50%限制機構,適用正常30%限制。

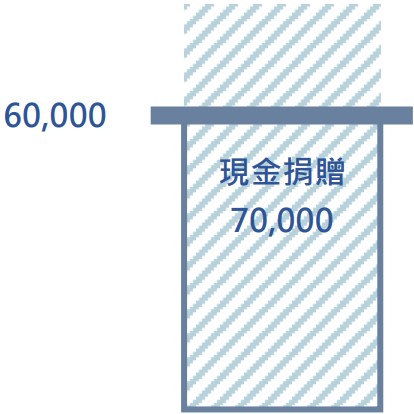

(1) 現金捐贈

60%限制,扣除額的天花板是AGI 100,000元 × 60% = 60,000元。

第一層中,70,000元的捐款超過天花板60,000元,最多僅限60,000元可扣,剩餘10,000元只能遞延。

(2) 現金捐贈

正常30%限制,扣除額的天花板是AGI 100,000元 × 30% = 30,000元。雖然如此,因先前已扣除了上方的60,000元,天花板也必須降於0。

是以,此層中沒有任何扣除額可使用,所有25,000元均須全部遞延。

(3) 總扣除額

60,000元。

(4) 遞延至往後年度的扣除額

35,000元(10,000 + 25,000)。

四、合格捐贈費用扣除時機

捐贈予慈善團體的那一年可扣除,可用現金或支票捐款,且就算是刷信用卡,即使是下個年度繳費,也可在刷卡的那年扣除。

五、什麼樣的捐贈費用不能列舉扣除?

Schedule A的慈善捐贈是納稅義務人將財產捐給合法合格的機構,才得以填報。因此如果是私人間贈與,或是政治捐贈等均不得扣除。

其次,倘若慈善機構在納稅義務人捐贈時亦給予對價,該如何計算扣除額?例如:他為了參加慈善舞會,花錢買了300元的門票,一般這種舞會門票只要250元,不就相當於你捐贈了50元,因此50元就可以拿來申報。簡言之,捐贈超過收取對價的部分可扣除,未超過的部分不得扣除。

再者,如同前述,納稅義務人雖然能以提供服務代替捐贈,但其可扣除的只有提供服務相關的花費,不包括服務價值本身。

最後,不管納稅義務人當年度捐了多少現金,他皆應保存憑證,例如:銀行匯款證明、慈善團體出具的收據等。對於納稅義務人捐贈超過500元的非現金財產,他應另外申報Form 8283。換句話說,一旦納稅義務人沒辦法提出這些佐證資料,就算他捐的再多,恐也無法扣除。

損害

過去幾年間,納稅義務人當年度如遇突如其來的、無法預期的,或不尋常的(sudden, unexpected, or unusual)災害,例如:颶風、龍捲風、地震、船難、火山爆發等,所產生之個人物品損害,均可列舉扣除。但從2018年至2025年止,因為TCJA的關係,所有的個人損害僅限發生在聯邦公告重災(federally declared disasters)區者,才得以扣除。

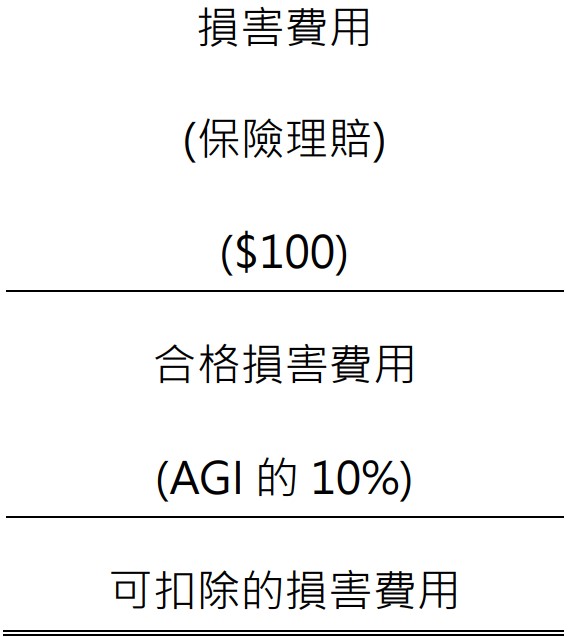

一、損害費用

指的是災害發生前後,毀損財產的FMV價差,且損害的扣除,最多以毀損財產的AB為限。易言之,要計算財產受到損毀的狀況,或是損害有多少,要將「稅基的損毀」與「市價的跌損」兩相比較,取較小的那個,即是解答。舉例來說:位於聯邦公告重災區的車庫,原始稅基20,000元,因森林大火都付之一炬,事後勘查發現車庫市價竟跌損了30,000元,納稅義務人最多只能從20,000元開始起算。

之所以說開始起算的原因是,還需看有無收到任何保險賠償金,沒有被賠到的部分才是納稅義務人真正的損失。所以,依照上述規定得到的損害費用,緊接著要再扣掉保險賠償金,之後再扣掉100元,這100元是要求每一個別的損害都必須超過的門檻。當我們把所有超過門檻的損害都聚集起來,還要能夠超過AGI的10%,才是納稅義務人可以申報的損失。從而,兩道門檻一個是100元,一個是AGI的10%。

可整理成直式公式如下:

二、特殊規定

自2018年到2020年,Taxpayer Certainty and Disaster Tax Relief Act在符合資格的災難損害(Qualified Disaster Losses)之情形【關於符合資格的災難損害,請參閱『直通車周報-2021年停看聽(1) – 紓困政策下的損害(casualty or theft loss)扣除』】,更強化了納稅義務人扣除損害費用的可能性。首先,它移除了AGI的10%,並開放給使用標準扣除額的人們;唯一的條件是每一個別的損害都必須超過的500元。所以,原先的第一道門檻從100元調升到500元,第二道門檻則完全被移除。

舉個例子,AGI為100,000元的納稅義務人,其比特幣挖礦機在2019年中,遭逢聯邦公告重災攻擊,扣除保險理賠後尚有損失50,000元。納稅義務人可直接選擇扣除49,500元(50,000 – 500),這麼一來,扣除的金額會比按原規則計算的39,900元多出了9,600元!

另一方面,國稅局允許損害費用(casualty losses)和損害利得(casualty gains)互為抵銷,不受500元門檻的限制。乍看之下,你很難想像得到為何損害也會產生利得,這是因為有時保險公司賠償的金額超過了損害財產的稅基,又稱作「非自願性移轉的利得(involuntary conversion gain)」。這點很重要,因為就算損害未發生在聯邦公告重災區,損害費用也能與損害利得互為抵扣。

釋例八:

馬修的房子與房子內的大型公仔在稅務年度間,因為受鄰近鄉鎮的龍捲風所波及,造成了一些毀損,不過,馬修所在的城市並非聯邦公告之重災區域。馬修隨後向保險公司申請理賠,扣除理賠金後,房子的損害費用為5,000元,大型公仔的損害利得為2,000元。試問,當年度馬修可扣除多少損害費用?

說明:馬修可把損害費用5,000元充抵損害利得2,000元,雖然有多餘的損害費用3,000元,但因不符條件不得扣除。

最後,倘若將損害利得與通過500元門檻的損害費用相減,其結果為正數的話,視為資本利得;其結果為負數的話,視為資本虧損,且可併同其他列舉扣除額一起扣除,如採標準扣除額,亦得連同標準扣除額一起扣除。

三、合格損害費用扣除時機

正常來說,納稅義務人在損害發生的那一年,即可扣除損害費用,不論他有否去修繕或替換毀損之物。然而,當TCJA將損害限制在聯邦公告重災區的同時,在災難損害(Disaster Losses)和符合資格的災難損害之情形,也放寬了損害費用扣除時機的規定,亦即,除了損害發生的那一年,納稅義務人可選擇將損害費用扣除在損害發生的前一年。譬如:2020年下半年,家中的法拉利因聯邦公告重災整台毀損,法拉利的主人可選擇在2020年的稅單或2019年的稅單上申報該筆損害。這告訴我們,納稅義務人毋庸等到2021年要填載2020年的1040表單時,才可申報2020年的損害費用。

四、什麼樣的損害費用不能列舉扣除?

使用列舉扣除損害費用之前,必須先向保險公司申請理賠,但損害如本就不在保險範圍中,自然不在話下。也就是說,納稅義務人如未先向保險公司申請,是無法扣除的。另外,納稅義務人有丟失、錯放,或毀損財產的情況,也都無法扣除。

其他

原本,在「其他」項下的列舉扣除額加總要超過AGI的2%,才可扣除,而這2% floor,就是赫赫有名的「§67 haircut」。但是TCJA一樣把這條規定凍結,至少它在2018年到2025年間暫時不會出現。在TCJA前,「其他」涵蓋各式種種扣除額,包括沒有獲得公司補償的員工費用(unreimbursed employee expenses),像是通勤費用、餐飲費用、娛樂費用、進修費用等,另外還有商業往來致贈的小禮物、投資專用保險箱費用等。

在TCJA後,沒剩幾種扣除額可使用,其中,比較重要的有「博奕損失(gambling losses)」及「就逝者有關的收入所繳付的聯邦遺產稅(federal estate tax paid on income in respect of a decedent)」。

一、博奕損失

博奕損失的扣除,最多以當年度申報的博弈收入為限,且不受2% floor的限制。因而,看到博奕損失,不要直接與博奕收入做net-off,它們兩個是分開列示的,非直接採淨值。

二、就逝者有關的收入所繳付的聯邦遺產稅

此種情況較為特殊,指的是納稅義務人身為被繼承人遺產的受益人,自遺產分配中收到被繼承人的收入,例如:被繼承人的應收利息,納稅義務人除需將收到之收入納入自己1040表單中的總收入外,也需就收到的部分繳付遺產稅。一旦有此種情形,納稅義務人便可在Schedule A中扣除繳付的遺產稅。

當然,還有其他可使用的小小列舉扣除額,譬如:退休金中未收回之投資(unrecovered investment in pension)、傷殘人士減損相關的工作費用(impairment-related work expenses of persons with disabilities)、與可產生收益財產相關的意外和失竊損失(casualty and theft losses from income-prodcuing property)等,因為此些較不常遇到,這邊我們就不多談了。

說了這麼多,最後來點軟知識!

在六大列舉扣除額中,最受納稅義務人歡迎的又是哪些呢?歷史統計告訴我們,納稅義務人最常使用的是慈善捐贈、自用住宅貸款利息,以及受限於2% floor的其他項目。出乎意料地,醫療費用竟不在前三名,此可能和一般受薪階級的醫療保險多有雇主投保相關,並且,要報醫療費用可不是那麼容易,醫療費用經過計算後還要超過一個超級門檻,如前所述,若非AGI的7.5%,就是AGI的10%。