長久以來,孩童非勞動所得稅(Kiddie Tax)的設計目的,無法是想削弱納稅義務人利用收入再分配(income redistribution),將部分收入移轉予適用稅率較低的一位或多位家庭成員(通常是子女),藉以降低應納稅額之情形。而長達35年的時間,Kiddie Tax的運作一向都是以父母的邊際稅率向孩童的非勞動所得課徵稅款,直至川普上任,Tax Cuts and Jobs Act (TCJA)才對Kiddie Tax做了大幅度的修正。特別是,國會決定不再按子女的收入來源,做不同應納稅額之計算,取而代之的是,一套複合式的計算方法,雖然形式上簡化了許多,但實質上也複雜了不少【關於Kiddie Tax的計算過程,請參閱『個人所得稅專區-小童稅法-Kiddie Tax』】。

有趣的是,此新式Kiddie Tax,還處於萌芽起步的階段,就被國會在2019年底以通過Further Consolidated Appropriations Act的方式給廢除了!這是為什麼呢?對於納稅義務人來說,這又意味著什麼呢?

在我們潛入這些問題之前,Emerson必須得先說明,依照最新法規,2020年(含)以後,納稅義務人應使用的是TCJA前的舊式方法,也就是子女的非勞動所得須以父母的邊際稅率計算應納稅額。但於2018年和2019年的稅單,納稅義務人可選擇使用舊式方法或新式方法;若採新式方法,子女的非勞動所得需要按信託和遺產的稅率級距來課稅。此區別不可不知。

比以往更兇猛的新式Kiddie Tax

原本,新式Kiddie Tax的適用期間,是2018年到2025年之間,納稅義務人應以信託和遺產的稅率計算非勞動所得稅;若屬一般所得,例如:利息收入、短期資本利得等,則當納稅義務人的應稅收入達到12,501元之際,即會觸發信託和遺產的最高稅率37%。與之相比的是,以結婚合併申報的情形為例,納稅義務人的應稅收入須達到600,001元,才會觸發個人所得稅的最高稅率37%。

從而,我們如拿稅率級距做比較的話,信託和遺產的每一級距明顯較窄,因此較快進入下一級距,應納稅額也會更快翻漲。換句話說,子女的非勞動所得很有可能將會被課以較過往更高的稅率,而採行收入再分配的家庭總負擔,也會比以往再來的多些。這也是為何新式Kiddie Tax比舊式Kiddie Tax更讓人心生畏懼的原因。

新式Kiddie Tax 意外導致的問題

那麼,就嚇阻效應來說應該有達到國稅局的目的不是嗎?事實上,這一波Kiddie Tax的修正直接衝擊到的對象,主要為親人在戰爭中陣歿的金星家庭(Gold Star Families)。

美國國防部(United States Department of Defense)和美國退伍軍人事務部 (United States Department of Veterans Affairs)會給予金星家庭的倖存配偶撫卹金,但基於「同一塊錢,不能對同一個納稅義務人,提供雙重的稅務優惠」之原則【關於所得稅兩大基本原則,請參閱『個人所得稅專區-基本信條:有進有出原則』】,國稅局必須對倖存配偶課徵一筆俗稱的「寡婦稅(widow’s tax)」。(美國政府已於2019年底廢除了施行40年的寡婦稅。)

而過去,金星家庭的倖存配偶為了對抗寡婦稅的課徵,大多規畫將國防部或退伍軍人事務部所給付的撫卹金移轉予子女,不過如此一來,反而變成子女要被課徵Kiddie Tax。TCJA之前,因為採父母(倖存配偶)的邊際稅率計算,此筆稅務負擔可能顯得不那麼重大;但在國會引進新式Kiddie Tax後,信託和遺產的稅率級距會很快將應稅收入推往最高稅率37%,金星家庭的稅上負擔因而增加許多。當然,金星家庭不會是唯一受到波及的群體,其他稅務安排著重在收入再分配的家庭,以及領取非抵免學費式獎學金之低收入學生族群等,均受到新式Kiddie Tax的嚴重影響。

基於以上種種,國會才決定於2019年底,將對子女非勞動所得的課稅方式,回歸適用父母的邊際稅率計算。所以,既然納稅義務人可自行決定2018年和2019年,應使用舊式方法或新式方法計算,不妨參照下方例子就個別情形進行試算,再考慮是否填載1040 X表單,做稅務修正。除此之外,父母在將可收益性資產或高度增值之資產贈與給下一代之前,可考慮贈與給已成年但仍落入較低稅率級距的孩子,以避免申報所得稅時,不小心發現還有Kiddie Tax的問題。

新與舊:稅務規畫的角度

納稅義務人應留意,上方雖然有提到,TCJA版本的Kiddie Tax比TCJA前的Kiddie Tax更加地兇猛,但這是單以「信託和遺產的稅率級距」與「父母適用的稅率級距」做比較後的結果,並非清一色2018年和2019年的稅單均改採舊式計算方法就能降低應納稅額,甚或獲得退稅。

每張稅單的具體情形不盡相同,例如:父母應稅收入落在的區間、子女賺得收入和非勞動所得的占比、非勞動所得是否有優惠稅率的適用等,都可能在在影響著Kiddie Tax的計算走向,千萬別一概而論。

新☐、舊☑

先說結論,本題為舊式Kiddie Tax優於新式Kiddie Tax的示範例,且我們會多分析有關合格股利收入適用優惠稅率的部分。

2018年,簡有薪資收入6,500元、利息收入10,000元、合格股利收入28,000元。試問,簡於當年度的應稅收入中,有多少的應納稅額?假設子女的稅率:10%;父母的稅率:32%;父母合格股利收入適用的優惠稅率:15%。

- 新式Kiddie Tax

Step 1:簡的應稅收入為37,650元((6,500 + 10,000 + 28,000) – (6,500 + 350))。其中,一般應稅收入為9,650元(37,650 – 28,000)。

Step 2:簡的非勞動所得有38,000元,超過2,100元的門檻的部分有35,900元,此為淨非勞動所得,需負擔Kiddie Tax。賺得應稅收入(Earned Taxable Income;ETI)則有1,750元(37,650 – 35,900)。

Step 3:Kiddie Tax為1,539元((2,550 × 10%) + (5,350 × 24%))。

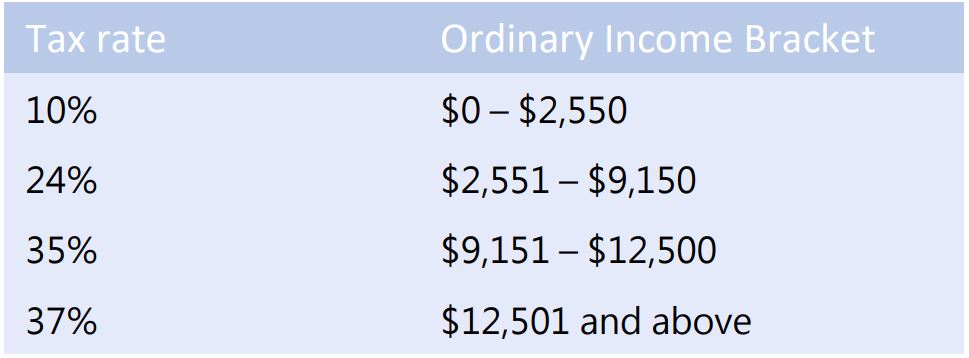

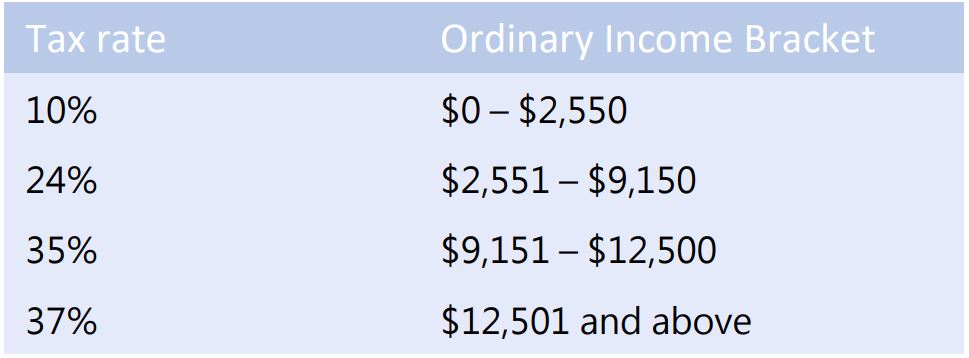

2018年,信託和遺產的一般所得稅率為:

簡的利息收入10,000元中,最多有2,100元應以簡的個人稅率計算應納稅額,但2,100元中有被部分標準扣除額沖掉的部分,只剩下1,750元(2,100 – 350),從而適用個人稅率的應納稅額為175元(1,750 × 10%)。簡的一般應稅收入,應納稅額一共為1,714元(1,539 + 175)。

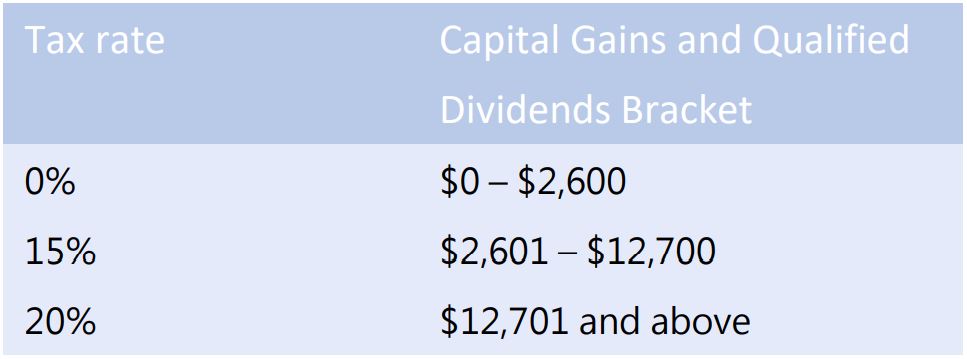

2018年,信託和遺產的資本利得和合格股利收入稅率為:

由於簡的一般應稅收入9,650元,已超過0%稅率上限的2,600元,合格股利收入28,000元中,無可適用0%稅率的部分。適用15%稅率的部分,則有9,650元至12,700元區間,另加上ETI1,750元,共4,800元,應納稅額為720元(4,800 × 15%)。適用20%稅率的部分,則為剩下的合格股利收入23,200元(28,000 – 4,800),應納稅額為4,640元。簡的合格股利收入,應納稅額一共為5,360元(720 + 4,640)。

Step 4:2018年,簡的應納稅額總數為7,074元(1,714 + 5,360)。

- 舊式Kiddie Tax

Step 1:簡的應稅收入為37,650元((6,500 + 10,000 + 28,000) – (6,500 + 350))。其中,一般應稅收入為9,650元(37,650 – 28,000)。

Step 2:簡的非勞動所得有38,000元,超過2,100元的門檻的部分有35,900元,此為淨非勞動所得,需負擔Kiddie Tax。其中,淨非勞動所得35,900元的10/38屬於利息部分,即9,447元;淨非勞動所得35,900元的28/38屬於合格股利部分,即26,453元。

Step 3:Kiddie Tax為6,991元((9,447 × 32%) + (26,453 × 15%))。

Step 4:應適用子女稅率的收入為1,750元(37,650 – 35,900)。其中,1,750元的 10/38屬於利息部分,即461元;1,750元的 28/38屬於合格股利部分,即1,289元。

Step 5:Child Tax為46元((461 × 10%) + (1,289 × 0%))。

Step 6:2018年,簡的應納稅額總數為7,037元(6,991 + 46)。

由上可知,採舊式計算方法,較新式計算方法,應納稅額一共少掉37元。

新☑、舊☐

相反地,當然也會有新式Kiddie Tax優於舊式Kiddie Tax的時候,我們借用『個人所得稅專區-小童稅法-Kiddie Tax』這篇中已探討過的釋例來做以下說明。

2018年,米契14歲,獲得投資收入14,000元,並在飲料店打工賺得3,000元。試問,米契於當年度的應稅收入中,有多少的應納稅額?假設子女的稅率:10%;父母的稅率:32%。

- 新式Kiddie Tax

Step 1:米契的應稅收入為13,650元((14,000 + 3,000) – (3,000 + 350))。

Step 2:米契的非勞動所得有14,000元,超過2,100元的門檻的部分有11,900元,此為淨非勞動所得,需負擔Kiddie Tax。

Step 3:Kiddie Tax為2,802元((2,550 × 10%) + (6,600 × 24%) + (2,750 × 35%))。

2018年,信託和遺產的一般所得稅率為:

Step 4:米契的非勞動所得14,000元中,最多有2,100元應以米契的個人稅率計算應納稅額,但2,100元中有會先被標準扣除額沖掉的部分。

Step 5:此例中,米契有3,350元的標準扣除額,於是2,100元中需以個人稅率繳納稅款的只剩下1,750元(2,100 – 350)。*此處是重點:3,350元的標準扣除額會先將米契的賺得收入3,000元完全沖掉,剩餘350元的標準扣除額再和2,100元內的非勞動所得抵充,使2,100元的非勞動所得降至1,750元。接著,再以1,750元乘上米契的個人稅率10%,便是Child Tax 175元。

Step 6:米契的應納稅額共為2,977元(2,802 + 175)。

- 舊式Kiddie Tax

Step 1:米契的應稅收入為13,650元((14,000 + 3,000) – (3,000 + 350))。

Step 2:米契的非勞動所得有14,000元,超過2,100元的門檻的部分有11,900元,此為淨非勞動所得,需負擔Kiddie Tax。

Step 3:Kiddie Tax為3,808元(11,900 × 32%)。

Step 4:應適用子女稅率的收入為1,750元(13,650 – 11,900)。

Step 5:Child Tax為175元(1,750 × 10%)。

Step 6:米契總收入的應納稅額為3,983元(3,808 + 175)。

新式Kiddie Tax為2,977元,較舊式Kiddie Tax的3,983元,少了1,006元,自然選擇新式計算法。