也許你從未聽過這個原則,也許你看過類似的概念,可能不叫這個名字,也許你是認識這個原則的,不管是哪種情形,我們今天都要打破既有形成的觀念,重頭開始談談,究竟什麼是「有進有出原則」。

極簡化來說,納稅義務人把稅款交進國庫,叫做「進」,但收入的產生是需要一定的花費,我們把它從應稅收入中扣除,稱作「出」(因為有時某些費用,至始至終都沒有入過國庫,此種說法可能不是很精確,但瑕不掩瑜),例如:克里斯自己銷售產品帶來收入,可是在他銷貨前要先進貨,進貨有進貨成本,成本就視為「出」。我們因此知道美國政府課所得稅是採淨值的概念。

我們因此也可得到以下兩個初步結論:

一、 當你這筆交易產生的收入是要課稅的話,連帶地直接費用是可以扣除的。(有進有出)

二、 當你這筆交易產生的收入是非稅的話,連帶地費用是不能扣除的。(沒進沒出)

可是,那是極度簡化版,真正還沒觸及的完整重點在下面:

首先,所得稅的世界有兩大基本原則:

一、 不能就同一塊錢,對同一個納稅義務人,課徵兩次稅。

二、 同一塊錢,不能對同一個納稅義務人,提供雙重的稅務優惠。

要知道,有進有出原則只講兩件事,總收入及扣除額。如果我們要求納稅義務人把當年度所有的收入加總,卻不允許他扣除相應的費用,納稅義務人的每一塊錢,實質上就被課徵了兩次稅。這是為什麼呢?

舉個例子來說:如果克里斯想把之前用45萬網購到的大衣和名錶,以50萬變賣,由於先前的45萬已經繳過稅,基於一塊錢不能課兩次稅原則,當他在計算資本利得時,需要把45萬從他變賣取得的50萬中扣除,剩餘的5萬才是真正要繳稅的部分。所以,變賣來的50萬元,其實是收入(進),而45萬元,其實是成本(出)。

同理,我們在計算所得稅的時候也有相同的概念,我們把收入匯集起來(進),然後扣掉那些幫助賺取收入的花費(出),也不過就是在避免一塊錢被課兩次稅的問題。唯一的不同是,納稅義務人在報稅的時候,資本利得是以淨值的方式直接進入總收入,變賣的錢和購入的成本率先做了互抵,之後再和其他的收入類別加總一起計算。這是因為,資產的收入和成本是很容易確定並和資產深深連結,不像一般費用,例如:人事費用、水電費用,無法確定這一筆費用是和哪一筆收入攸關。

到這邊,我們應可以得出一個比較清楚的小結論:「有進有出原則」骨子裡和「一塊錢不能課兩次稅原則」實著有著異曲同工之妙。

當然,這只是我們探討「有進有出原則」的開端,還有以下要學習:

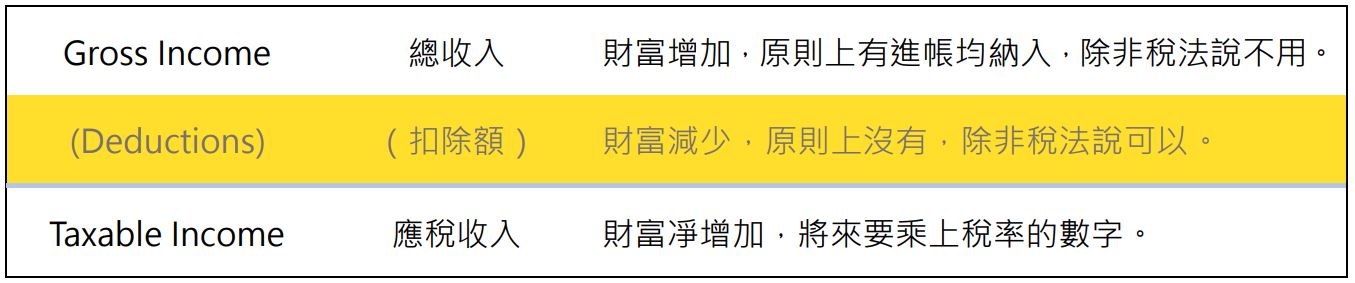

總收入和扣除額,是有進有出的兩大核心,兩者一加一減得到「所得」。我們來看,所謂「所得」,指的是:

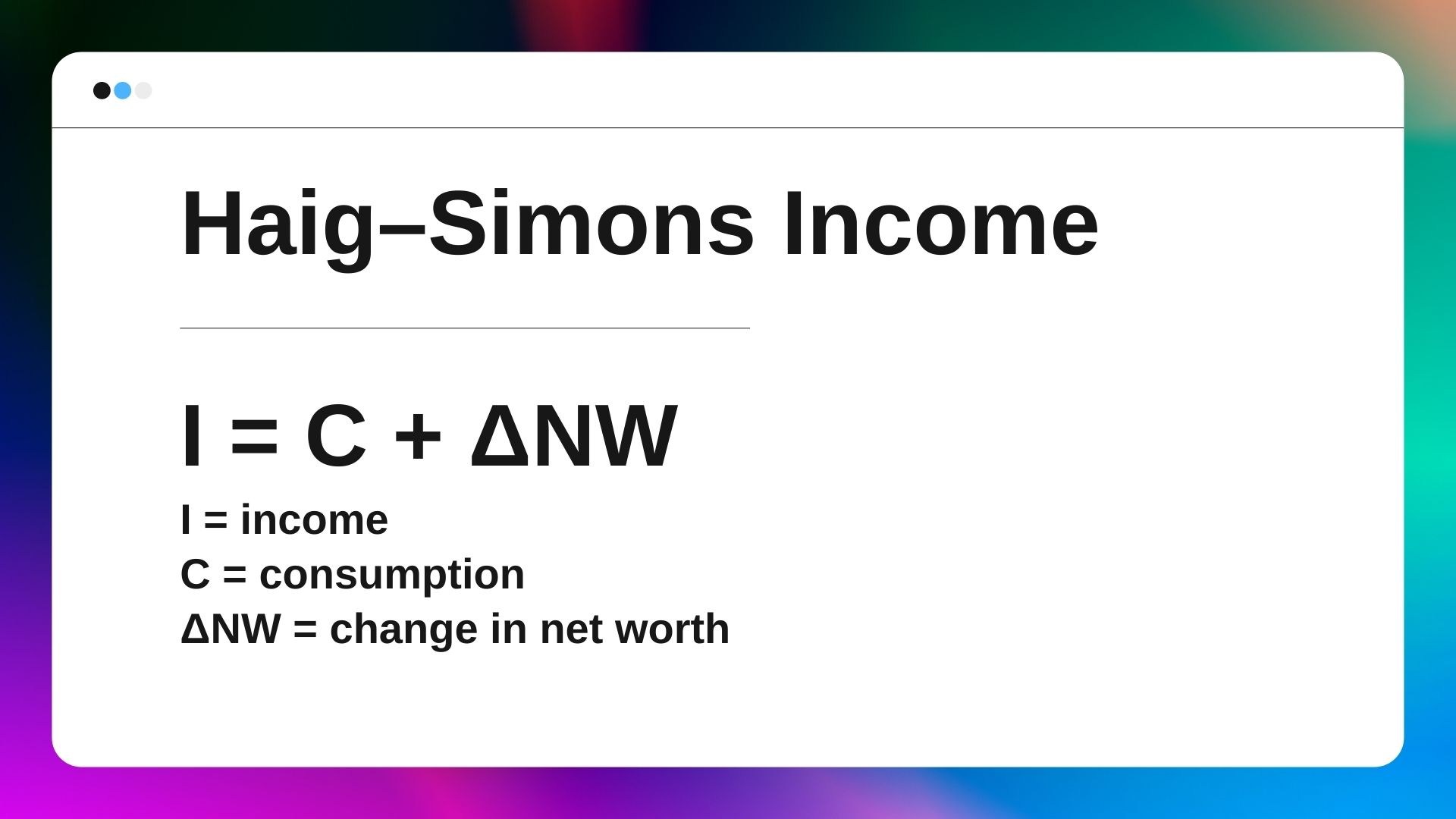

一個人在稅務年度中財富的增加,扣掉一個人在稅務年度中財富的減少;但在計算財富減少的數字時,不去考慮因個人消費所產生的財富減少。

這個概念係由德國法律學者喬治˙馮˙尚澤(Georg von Schanz)所提出,後由兩位美國經濟學家羅伯特˙默里˙海格(Robert Murray Haig)、亨利˙卡爾維特˙賽門斯(Henry Calvert Simons)發揚光大,一般又稱作「Haig–Simons income」或「Schanz–Haig–Simons income」。用一個簡單的例子說明,克里斯今年大賺錢賺了100萬元,但克里斯也很愛揮霍,他把他賺來所有的錢都花在吃和牛、喝紅酒,和搭郵輪上面,那麼克里斯今年的財富增加是多少?100萬元。至於財富的淨增加呢(這邊暫時不考慮是否有可用的扣除額)?答案還是100萬元,而非0元。

換個方式說,我們在算應稅所得的時候總是把總收入扣掉線上扣除額(above-the-line-deductions)及線下扣除額(below-the-line-deductions),得到的餘額即為應稅所得,如以下公式:

然而,要注意的是,納稅義務人的消費支出是不會跑進上面減項Deductions的,代表:那些消費支出就是要繳稅的,逃不出國稅局的掌心。克里斯就算最終把1百萬元全部花光光,他還是得就1百萬元繳所得稅!

有了這層上位觀念,我們得繼續分別就總收入及扣除額好好剖析剖析。

什麼是總收入(Gross Income)

總收入,就是除了IRC另有安排的收入外,所有會使納稅義務人財富增加的收入均要納入。 (通關密語:Except as otherwise provided in IRC, gross income means all income from whatever source derived.)

1. 應稅收入(Taxable Income)及免稅收入(Exclusions)之判斷

規定在IRC §61的總收入,開宗明義就說了,所謂「總收入」,除本法另有規定外,指的是所有會使納稅義務人財富增加的收入,不論源頭出自哪裡,也不論從何處取得,譬如:克里斯以勞動換取的報酬、薪資、佣金、津貼等等、銀行存款所孳息的利息收入,又或是出租房子給別人所賺取的租賃收入。

那麼,解釋一下什麼叫做「除本法另有規定外」,這個意思是告訴我們,在某些時候,縱使某樣收入會使財富增加,稅法卻說不需納入總收入;此類型的收入,我們稱作免稅收入(Exclusion),譬如克里斯朋友送給他的10萬塊名錶、克里斯父親留給他的一座小島等。雖然給予的這些財產確實造成了克里斯的財富增加,但它們是因為受贈、繼承而來的收入,早被IRC明訂不需列入總收入,因而它們屬於免稅收入。

我們再次強調,當年度總收入的數字,是代表你財富增加的幅度,原則上只要有收到財產(現金或資產),均要計入,除非稅法有寫明不需入。

2. 免稅收入(Exclusions)和扣除額(Deductions)的相似之處

另外,免稅收入和扣除額並不相同,雖然它們兩者都可以透過調降稅務基底達到相同減少稅負的經濟效果。免稅收入是一種財富流入的概念,不過它從一開始就不曾進入過總收入中;而扣除額是一種財富流出的概念,它是先進了總收入中後再被扣除。此兩項之差別一定要了解,至於什麼時候會有扣除額,我們待會就會提到。

現在,既然我們可以確定克里斯總收入的範圍了,下一步國稅局會否就所有總收入課稅?很顯然地,國稅局要課的是克里斯的財富「淨」增加,意指克里斯到了年底時,實際上並沒無享受到所有1百萬元的好處,因為他總是會為了賺錢花費一些支出,例如:請秘書的人事成本、繳交工廠的水電費,和向銀行支付借款的利息等,這些費用可以從總收入中扣除,留下來的餘額,才是真正的「淨」增加(同樣地,別忘了,個人消費是不可從中扣除的,那和賺取收入並無相關)。事已至此,我們得開始探詢什麼是扣除額了。

什麼是扣除額(Deductions)

做為一個合格的扣除額,必須符合兩個條件:(1)使人財富減少、(2)非屬個人消費(personal expense)。並且,IRC需有明文允許我們就某項目進行扣除。(通關密語:There shall be allowed a deduction.)

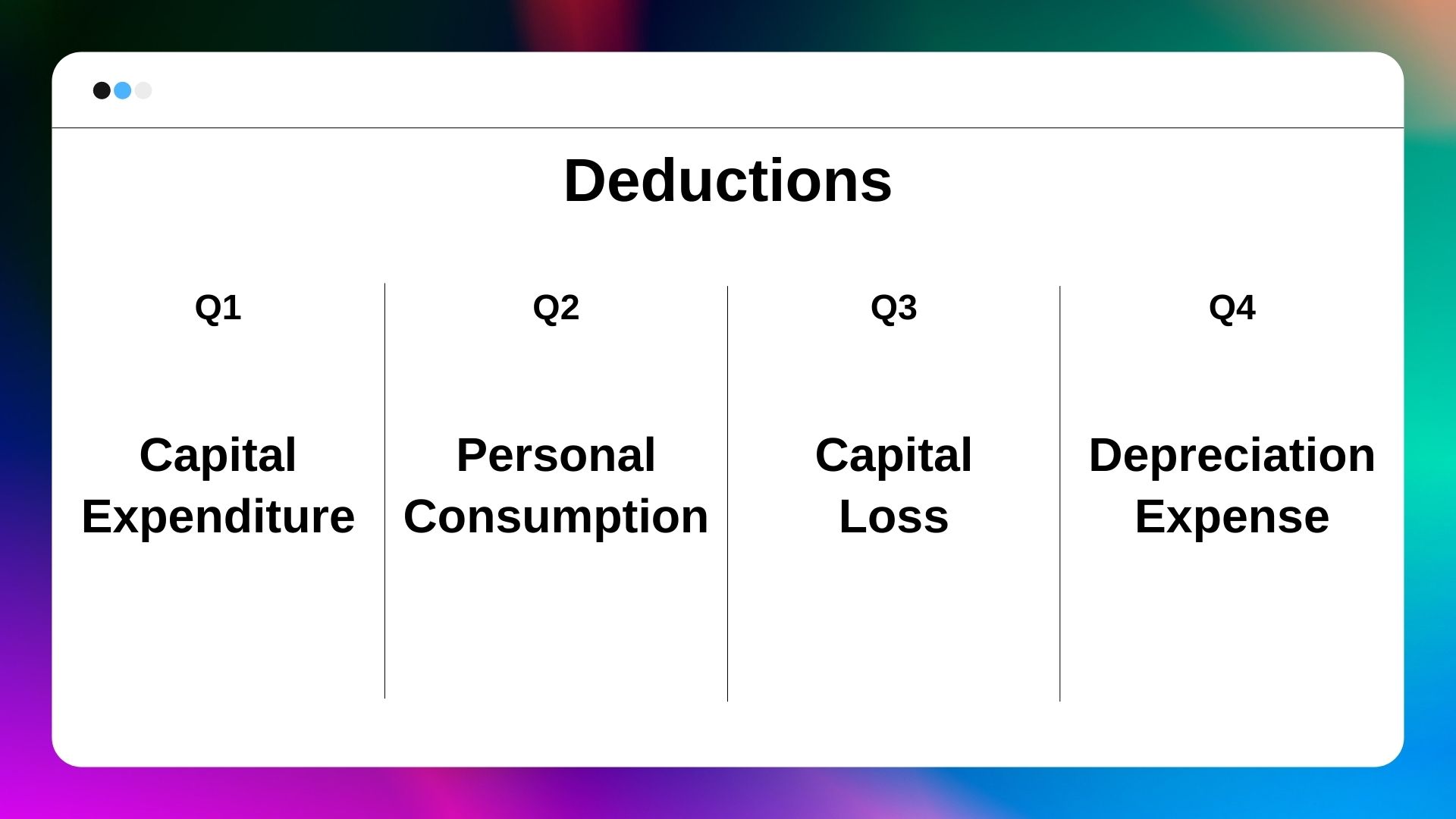

1. 資本支出(Capital Expenditure)可以扣除嗎?

針對(1),今天克里斯把賺來的錢拿去買農田或者是工廠設備,共花費了250萬元,這些算不算扣除額?它們貌似造成了克里斯的財富減少。眼尖的讀者,你們可能也發現,最近當紅的一句話可以解釋這件事,亦即,「錢錢沒有不見,只是變成你喜歡的樣子。」沒錯,因為克里斯只是把現金換成農田和工廠設備的形式,他的財富並無任何減少。以稅的世界來說,這叫做資本支出,而非一般費用。

一言以蔽之,資本支出只是金錢轉變了形式(可能是土地、設備、自用住宅、股票,或是無形資產),對於財富的增減沒有任何影響,如同你的預見,IRC並無允許資本支出成為扣除額的一員。事實上,正因為國稅局拒絕給予扣除資本支出,國稅局才得以「間接地」對那些資本支出課徵稅賦;換句話說,資本支出是先進了總收入,然後就安安靜靜地待在那,沒出逃的機會。

2. 個人消費可以扣除嗎?

針對(2),我們應該來釐清什麼叫做個人消費。以反面解釋,個人消費的相反恰恰指的是那些因為經營事業或是執行業務而產生的一般性和必要性費用(ordinary and necessary expenses),例如醫生執業需要請護理師外,也需要購入醫療器材,這些稱作一般性和必要性費用,又或是產出收入之費用(income-producing costs),只要會對收入產生有所貢獻的支出或成本皆可算入。反過來說,大衣和名錶並不會使你的收入增加,是可有可無的消費行為,所以不能放入扣除額。

尚有一點需說明,還記得IRC需有明文允許我們就某項目進行扣除,也就是某個條文必定要寫到通關密語:there shall be allowed a deduction,我們才能扣除。讓人出乎意料的是,IRC §262特別來確認個人的、生活的、家庭的費用不得扣除,其實沒有必要,對吧?IRC就算沒這麼說,納稅義務人也不能扣啊!回頭想想,§262其實在提醒我們有些費用,雖然屬於個人費用,但IRC仍可透過創設例外條款,讓納稅義務人可以順順地扣除,比如:向租稅豁免的慈善機構(tax-exempt entities)捐贈(§170)、購買自用住宅的房貸利息(§163(h)(3))等。

3. 資本虧損可以降低稅負?

資本虧損是資本利得的另一面,當納稅義務人把資產處分的同時,已實現的金額如果大於資產稅基,則為資本利得;反之,已實現的金額如果小於資產稅基,則為資本虧損。一樣的問題重新浮出,身為資本虧損,是否就像其他扣除額一樣,可以為稅務負擔帶來降低的效果。

所有的扣除額都是基於共通的原則:符合兩個條件:(1)使人財富減少、(2)非屬個人消費(personal expense)。

借用一下上頭的例子,如果克里斯現在想把用250萬元買來的農田,以210萬元便宜出清,克里斯馬上可以實現40萬元的資本虧損;我們拆解來看,克里斯共回收了210萬元,這些是免稅的回收,除此之外,克里斯還有40萬元的稅基尚待回收(unrecovered basis)。這筆尚未回收的部分,是否符合兩個條件?第一、克里斯財富確實往下掉了40萬元,第二、農田不屬於個人消費型資產,所以可以的,克里斯可以將此資本虧損當做總收入的其中一個減項。換個方式說,假設克里斯買賣的財產是他的自用BMW,那麼他的資本虧損也就不能扣除。

最後別忘了,資本虧損的情形中,那些還未回收的稅基都是繳過稅的,相信你能順利和前面的資本支出連結在一起。

4. 折舊費用:提前回收稅基?

我們不需非要等到資產處分時,再來回收稅基。如果國稅局讓你提早回收稅基,何樂而不為呢?提早回收的方法,稱作「折舊」。一般來說,一個資產,在它有限的生命中,要滿足以下兩點,才能申報折舊費用:(1)可自然地被磨損(wear and tear)、(2)為產出收入而賣命,亦即,可被歸屬於營業類或投資類的資產。

對於(1)的要求,例如公司貨車、工廠設備都屬之,但工業用地、公司股票就不屬之,它們不會自然磨損;對於(2)的要求,公司廠房、投資用房產等都屬之,但個人用的腳踏車、家用代步器具等都不屬之。

透過扣除折舊費用,納稅義務人可以在處分實現前,搶先獲得回收稅基的節稅效果。這一點好處,又因為貨幣的時間價值,被放得更大化。節稅的基本教條是:遞延收入,加速扣除!

我們今天看了好幾項IRC的核心之最,最後的最後,再讓Emerson不厭其煩地強調一次:所有的扣除額,原始態樣都是繳過稅的收入,因為沒有收入,哪裡來的費用。之所以讓納稅人扣除,不過是在確保「不能就同一塊錢,對同一個納稅義務人,課徵兩次稅」。資本利得或虧損的稅基就是最好的實例,而營業費用、投資費用,與折舊費用也因為和收入產出攸關,紛紛不約而同地代表著,它們都曾經是先前被課過稅的每一塊錢。