►本篇目錄

1914年美國迎來了第一次世界大戰,戰爭所需的開支催生了聯邦遺產稅。1916年美國通過了一項稅法法案,將所得稅和營業稅提高(特別針對那些富有的人),並開徵了現代版的遺產稅,目的是從有錢人那吸取稅收,因為他們是最有能力負擔的群體,據說當時前1%的有錢人就貢獻了高達80%的稅收。

爾後,美國陸續經歷了經濟大蕭條(The Great Depression)、第二次世界大戰、戰後復甦,遺產稅法前後修訂不下數次,直至1977年才由稅法改革法案(Tax Reform Act of 1976)將遺產稅、贈與稅,和隔代移轉稅整合成一套完整的移轉稅系統(Unified Transfer Tax System)。與現行的制度相同,70年代的移轉稅也是採終身累加贈與制,使得國稅局得以最高可能的邊際稅率對納稅人一生的財富移轉行為課稅。

正因遺產稅和贈與稅使用同一套系統,遺產稅在納稅人生前是以贈與稅的方式存在,所以說遺產稅是納稅人最後一次繳納的贈與稅;相對地,遺產稅也是國稅局對納稅人最後一次移轉財富的課稅機會。

申報義務

納稅人(為方便理解,以下稱「被繼承人」)生前累計的應稅贈與額,與去世時的遺產總額加總,超過稅務扣抵額(Unified Tax Credit);此額度以2021年來說,達11,700,000元。

申報義務人

遺囑執行人(executor,雖然中文譯為「遺囑執行人」,但意義也包括被繼承人的代表人或遺產管理人)須申報和繳納遺產稅,使用的是706表單。

如果無人被指派或缺少適任的遺囑執行人,每一位實際取得或推定取得任何遺產的人會被視為是遺囑執行人,而負有申報遺產稅的義務。

申報時限及核課期間

被繼承人去世後的9個月內,遺囑執行人需申報遺產稅資料,否則就是申請再延長6個月。

至於遺產稅的核課期間,在申報時限到期後開始起算3年內,都有可能被要求補正或繳納短報漏繳的稅負。

遺產稅基礎公式

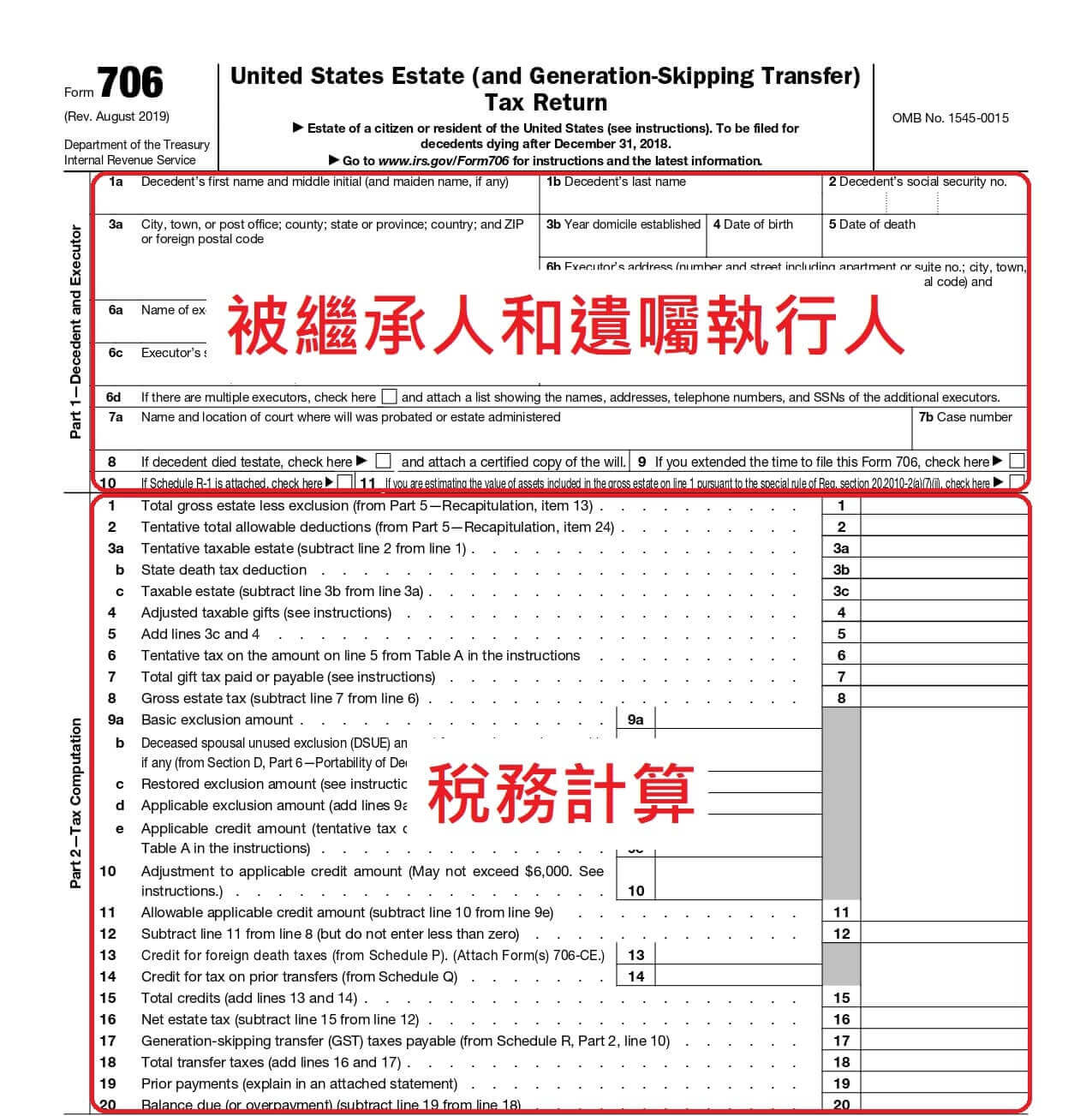

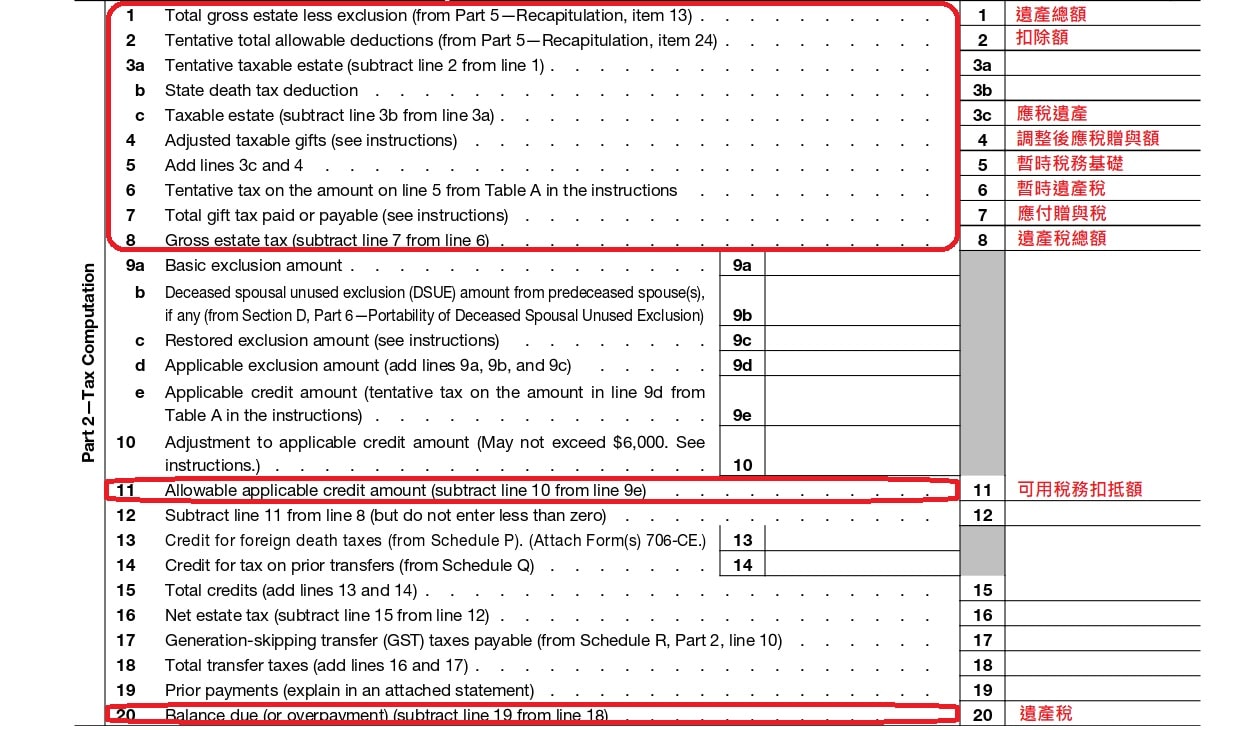

706表單第一頁分成兩大部分,上半部為填寫被繼承人和遺囑執行人的基本資料,下半部為稅務計算。

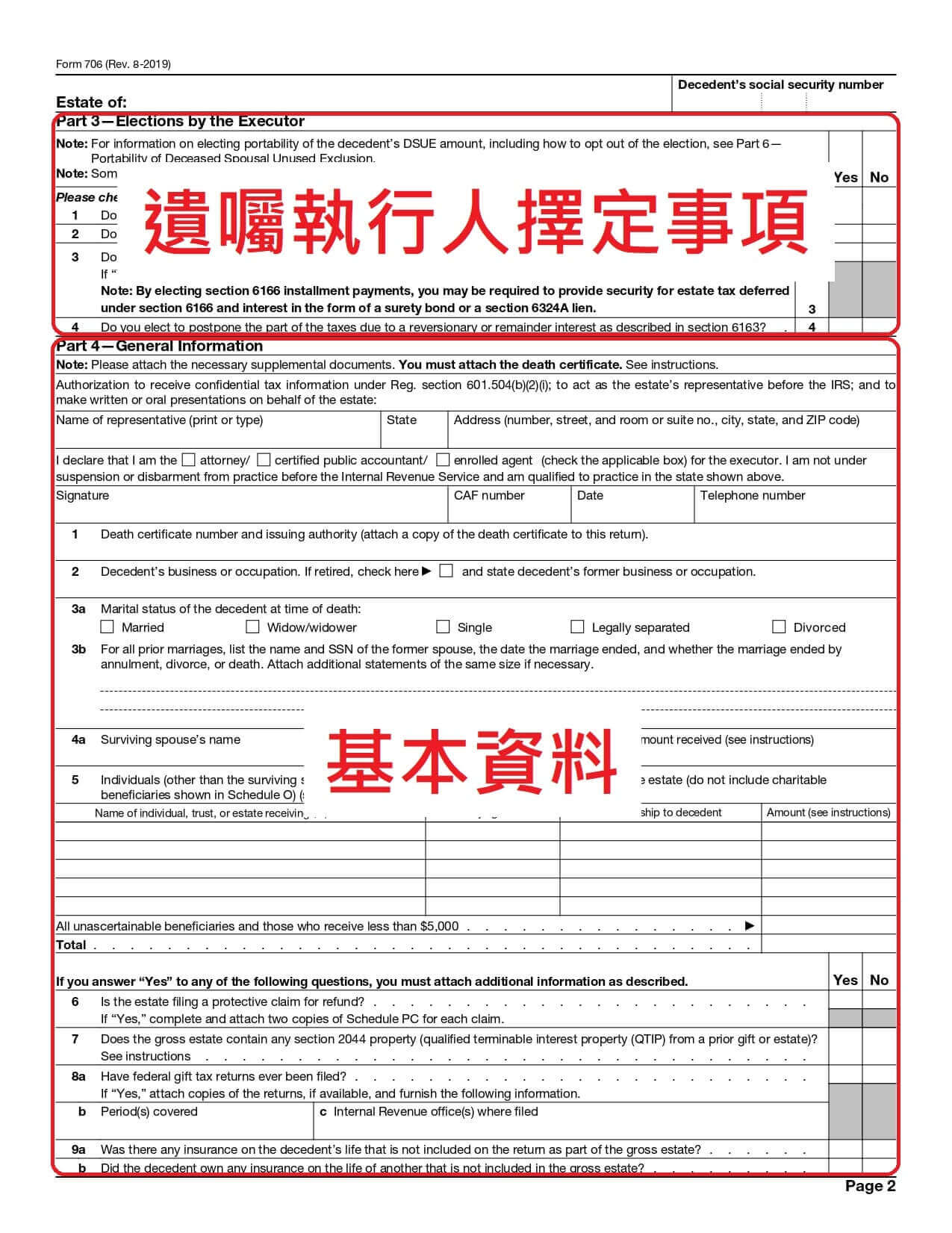

第二頁開始於第三部分,此處有遺囑執行人需擇定的事項,包括是否選擇以替代評價日(alternate valuation date)做為計算遺產總額的基礎,以及是否選擇分期繳納稅款等等。

第二頁的下半部是第四部份,需填入一些基本資料,包括被繼承人的死亡證號、生前的職業、婚姻狀態、配偶姓名等等。

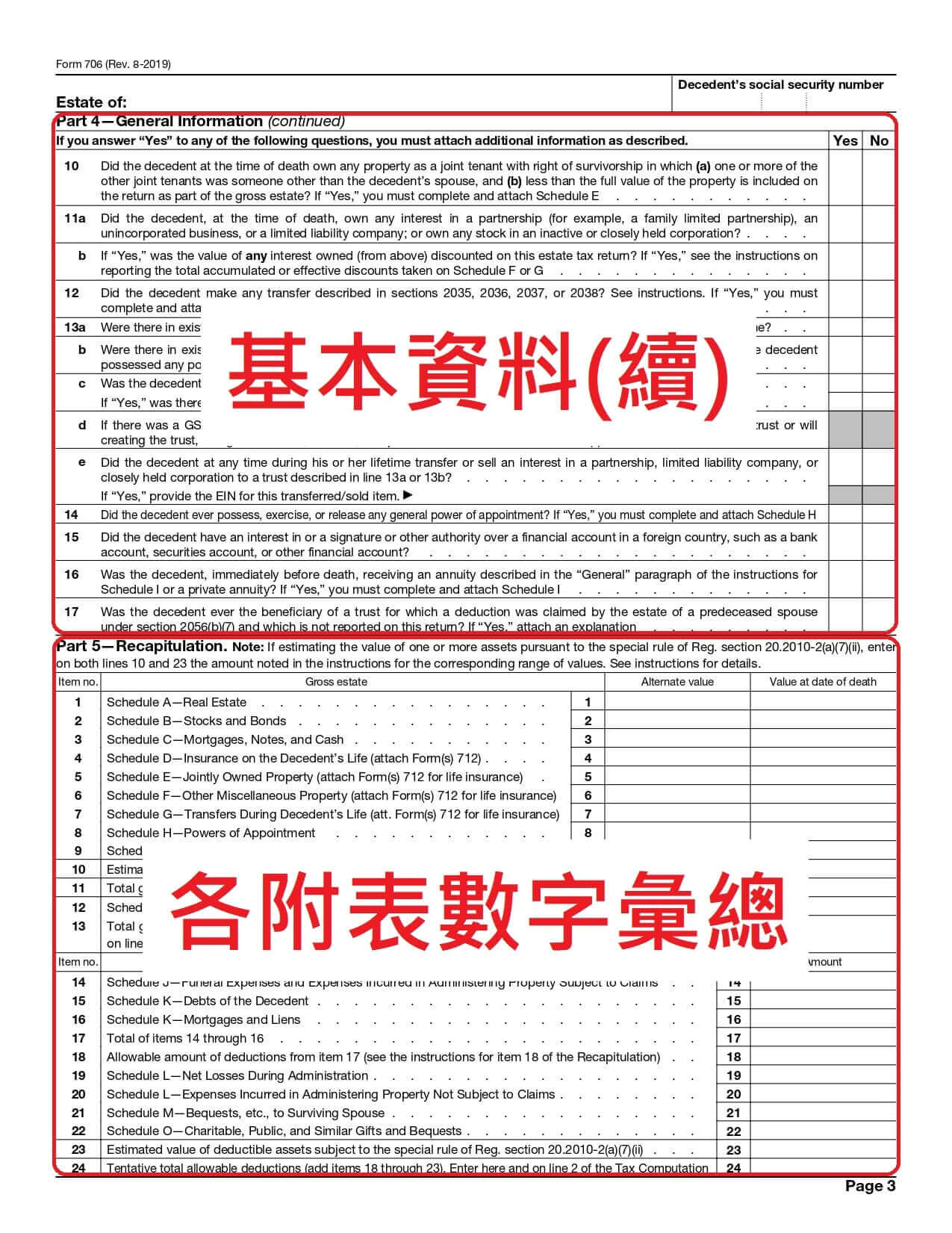

第三頁接著填入更多的基本資料。第五部分則是來自於706表單後面各附表計算出來的數字彙總,這些數字最後都要被帶回第一頁第二部分,去執行最後的稅務計算。

若不加思索直接進到表單的稅務計算部分研究一番,會容易不小心身陷其中,或卡在某處。我們先將706表單整理後,得到下表計算遺產稅的基礎公式,從這出發,會更加清楚遺產稅的脈絡與徵稅方式。

所有的稅單第一頁都是基本資料與計算總結,706表單也不例外,所以這邊再強調一次喔,正確的順序應該是從附表填起,附表填完後,再將數字填到第一頁的對應處。

(1)調整後遺產總額

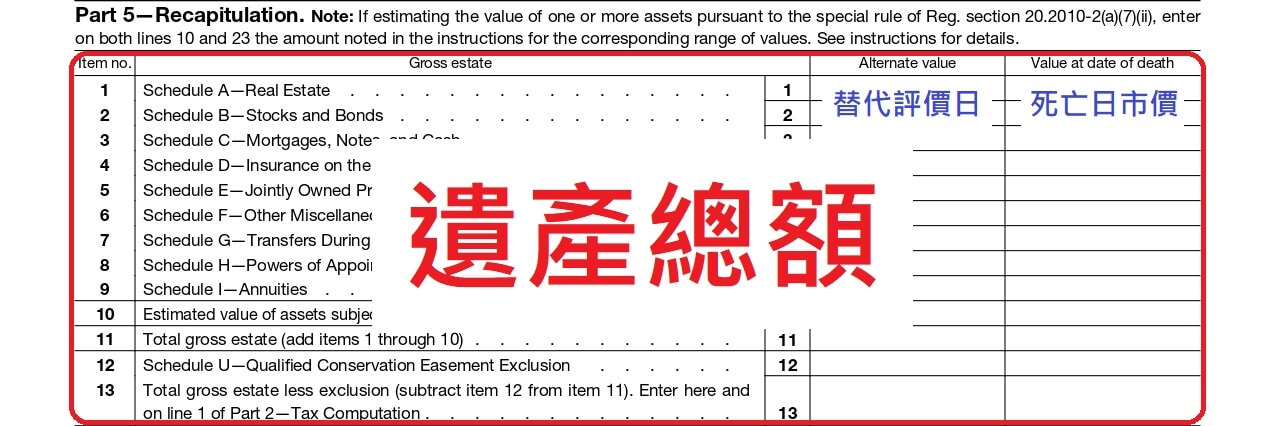

依照遺產稅的基礎公式,第一個要面臨的問題就是要如何計算出遺產總額。可以從下圖清楚看到第五部分前半在整理遺產總額的數字,最右邊兩欄寫上「替代評價日」、「死亡日市價」,這是什麼意思?

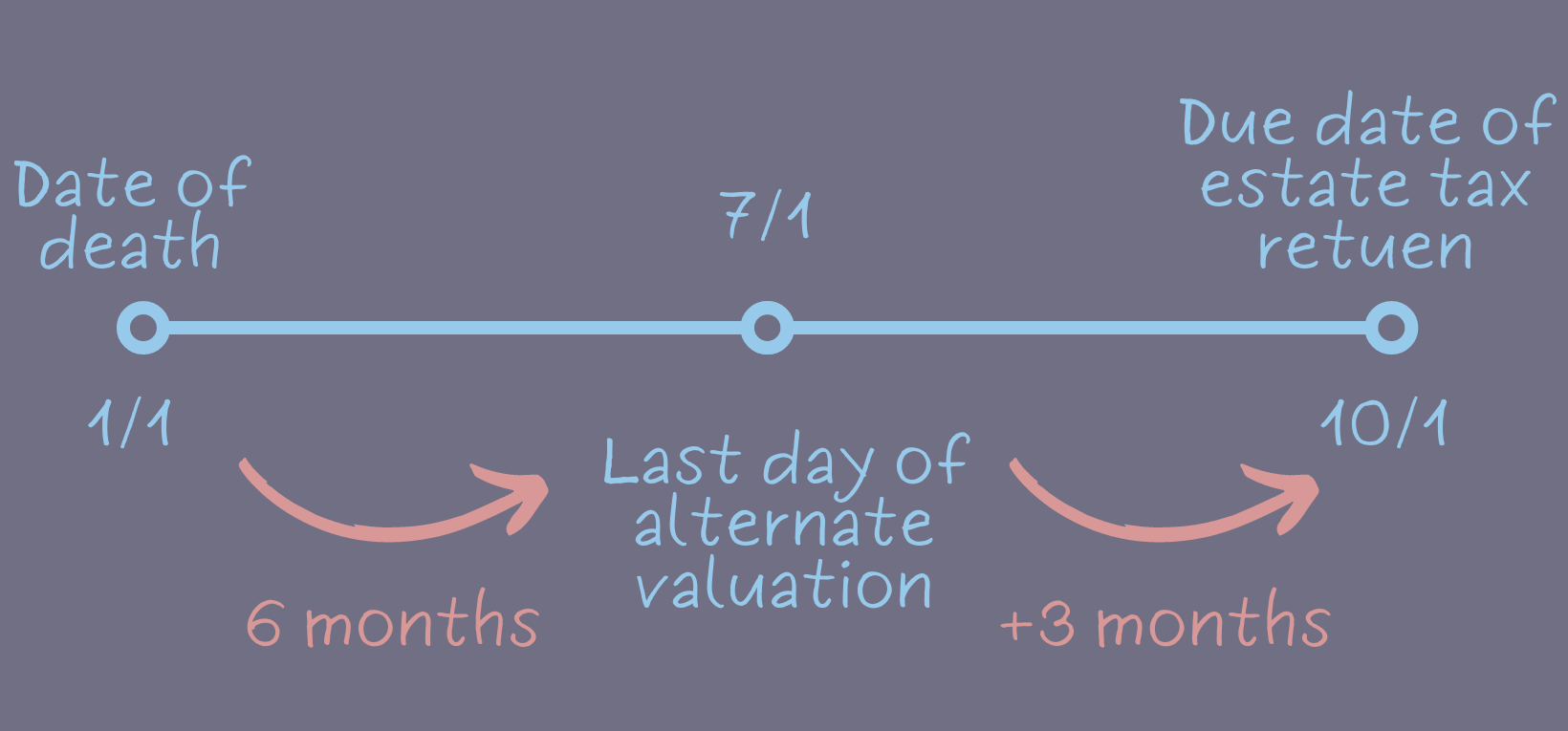

還記得我們在『資本利得稅專區-稅基(下):三種認定方式』談到,遺產價值會先被翻成市價並納稅後,才能過戶給各個繼承人,至於是何時的市價,基本上有兩種選擇:一是被繼承人死亡日的市價,二是替代評價日,亦即採死亡日後6個月或是遺產處分或分發日,兩者先到者為財產市值的評估日(當然,選擇替代評價日是因為遺產總額和遺產稅都會因此降低)。因此在第五部分的遺產總額格最右邊才會出現此兩欄,讓遺囑執行人依其選擇填入對應金額。

以下這張圖幫大家整理遺產稅申報日和遺產價值評價日之關係:

那麼,我們接著來看被繼承人從Schedule A到Schedule I有哪些遺產,應被列入遺產總額。

遺產總額

概括地說,遺產總額包括被繼承人所有的財產市價,不論這些財產是否位於美國境內。至於遺產的種類不分動產、不動產、有形資產,或無形資產,小至現金、證券、投資、合夥權益,大至房產、土地,這些都需一一檢視並放入遺產總額中。

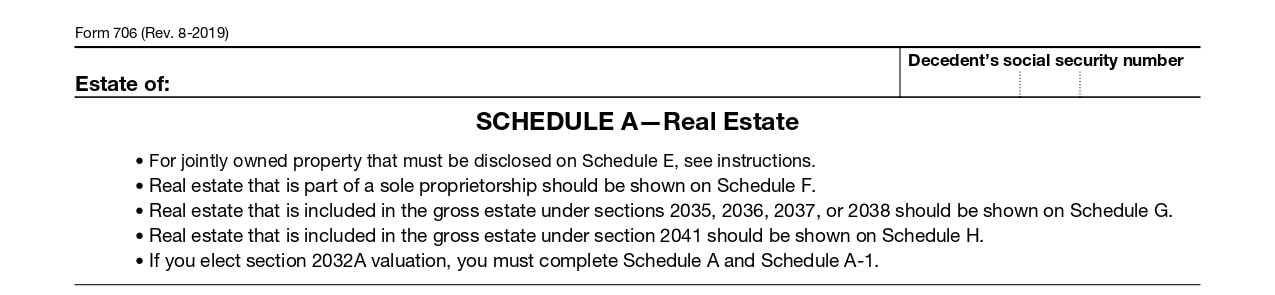

1. Schedule A-不動產

申報不動產價值,包括被繼承人已取得所有權,或已訂約要承購的不動產價值。如果不動產受有抵押,此處亦應申報不動產的完整價值,並於描述欄註明抵押之金額,其中尚未給付的金額可在稍後的Schedule H中扣除。

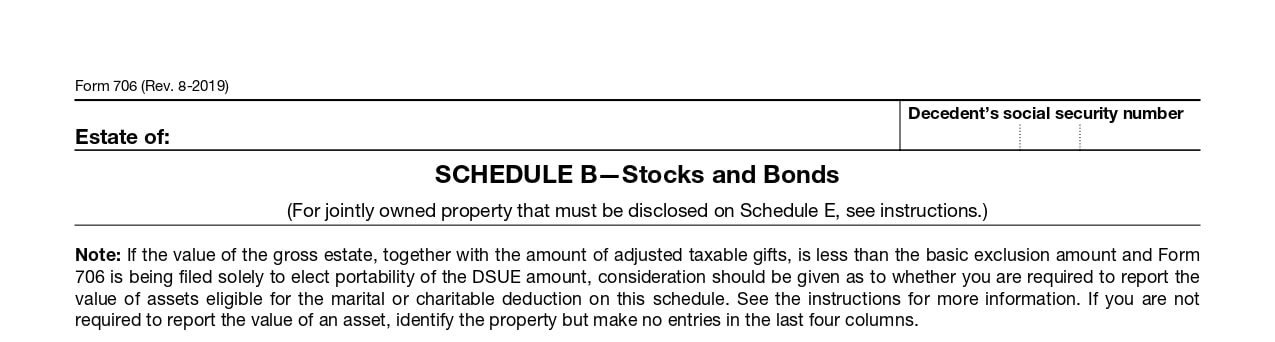

2. Schedule B-股票和債券

申報股票和債券價值,包括私人公司或政府機構所發行者。值得注意的是,聯邦政府、州或地方政府所發行的股票和債券,其所生利息雖然免納所得稅,但證券價值仍需加進遺產總額。

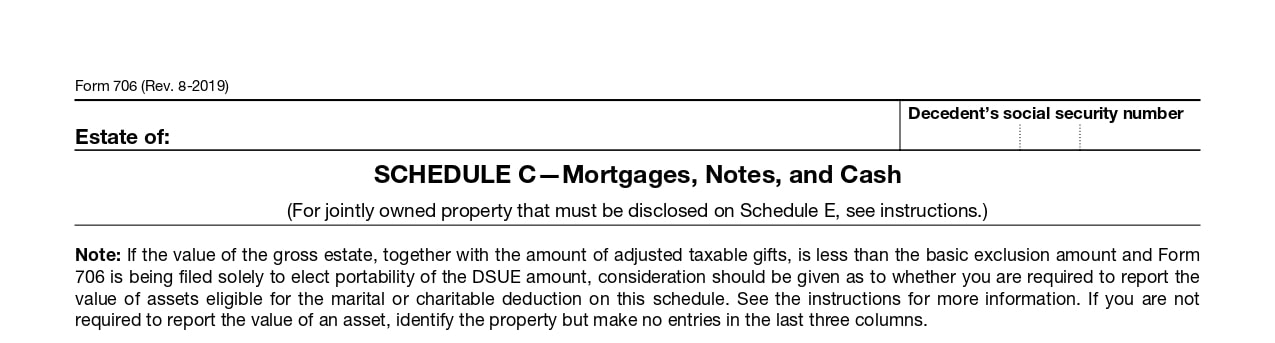

3. Schedule C-抵押權、票據、現金

申報被繼承人的抵押權、他人簽發給被繼承人的本票,及被繼承人去世時擁有的現金、銀行存款等。

記得這邊不是寫被繼承人抵押給他人的金額或被繼承人應付的票據,如果可以做為扣除額的話,它們會被報在Schedule K。

4. Schedule D-保險

需申報被繼承人人壽保險金的情形:

- 被繼承人/其遺產是保單的受益人,即保險公司應付予遺產或遺囑執行人保險金。

- 被繼承人於去世時享有保單所有權的附屬權利(incident of ownership),例如更換受益人的權利、終止保單的權利。

5. Schedule E-共有財產

在美國,共有財產約略可分為以下兩種:

- 分權共有(Tenants In Common)

如果沒有特別約定,分權共有是預設的狀態,共有人各自享有財產特定比例的權益,例如財產由兩人共有,各自就是享有1/2的權益,當然也可約定其他的比例。可是,如果其中一位共有人去世,那他的權益將往哪裡去?答案是做為其遺囑認證財產的一部分移轉給他的繼承人,而非移轉給其他健在的共有人。

遺囑執行人在申報遺產稅時,應將已故共有人對共有財產持份的價值(fractional ownership share in the property),算入遺產總額中。

- 聯權共有兼具生存者財產權(Joint Tenants With Right of Survivorship)

另一種共有財產的形式,叫做「聯權共有兼具生存者財產權」,又稱「JTWROS」。成立JTWROS要滿足特定法定要件,否則還是得回到分權共有的狀態;在JTWROS的情形,涉及兩個以上的共有人,並且各自擁有相等的股份。如果其中一位共有人死亡,他的份額會自動移轉給其他健在的共有人,而非像分權共有一樣移轉給繼承人。

遺囑執行人在申報遺產稅時,應將共有財產的整體價值,乘上已故共有人在取得財產時曾經付出的成本比例,算入遺產總額中。

譬如:共有人A和共有人B過去分別支出200,000元和300,000元購買一房產,現在共有人A車禍去世,房產已漲價至600,000元。A的遺囑執行人在進行遺產稅申報時,應將房產價值中的2/5,也就是240,000元(600,000 × 2/5)報在706表單中。A去世後,B取得房產的完整所有權。

另外需要提醒一點,雖為JTWROS的情形(夫妻共同保有財產權(Tenants by the Entirety)亦同),但若共有人為夫妻關係的話,即要適用特殊規定:當配偶一方去世時,遺產總額需計入50%的共有財產價值,不論夫妻間取得財產時分別貢獻了多少成本。

再者,雖然去世配偶在生前享有的50%共有財產價值會被計入遺產總額,但會被稍後的夫妻扣除額(marital deduction)所抵銷,將不會產生任何遺產稅的效果。

6. Schedule F-其他財產

其他財產包括被繼承人生前所有的藝術品、收藏品、保險箱、年終獎金或死亡補助等等。

7. Schedule G-生前移轉

如果符合以下五種情形,即使是在被繼承人生前已移轉出去的財產,也需計入遺產總額。

一、死亡前3年內所繳納的贈與稅

繳納的贈與稅是否落入3年內,應視贈與作成的日期,而非繳納稅款的時間點。

二、死亡前3年內所完成的財產移轉

此即我們常聽到的「Gifts within 3 Years of Death Rule」,亦即在特定情況下,需把死亡前3年內所完成的財產移轉抓回來,也歸入遺產總額。很明顯地,這個規則主要在防止納稅人在預見自己即將來到的死亡時,將財產贈與給其他人,以規避被課徵遺產稅。當然,這並不是說3年內所有的贈與都應該歸入,而是只有限定在以下情況:

- 任何移轉人壽保單的行為

- 任何移轉終身產權(life estate)、歸復權(reversionary interest)、撤銷權(power to revoke)的行為

有關死亡前3年內移轉人壽保單的行為,需將保單價值納入遺產總額,但應留意被繼承人和受讓人分別繳了多少的保費。舉例來說,被繼承人在30年前購買一價值300,000元且保費是每年繳納的人壽保險,在去世前一年,被繼承人將保單移轉予受託人,由受託人繳納了最後一期的保費。那麼,遺囑執行人在申報遺產稅的時候,可僅將290,000元的保單價值納入遺產總額,因為被繼承人只負擔了29年的保費。

三、任何被繼承人持續享有終身產權的財產移轉行為

四、任何在被繼承人去世時方才生效的財產移轉行為

五、任何可被撤銷的財產移轉行為

第三種至第五種情形牽涉到許多產權的法律規定,且實際遇到的機會較少,可暫先不細究。

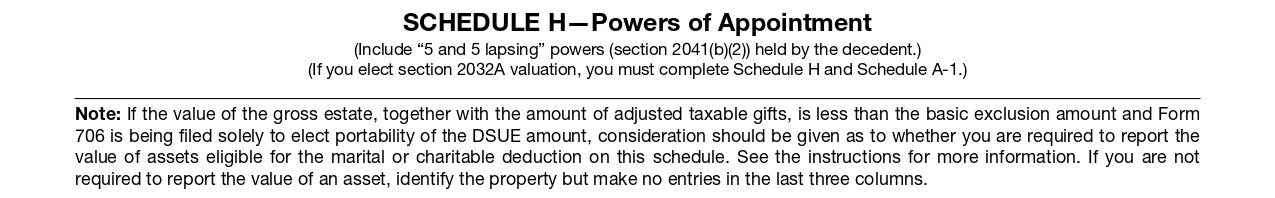

8. Schedule H-指定權(Power of Appointment)

如果被繼承人對於某項財產具有指定權,該財產價值亦應被納入遺產總額。所謂「指定權」指的是被繼承人可指定其選擇之人,由其按照被繼承人的遺願決定如何處分遺產的權力。

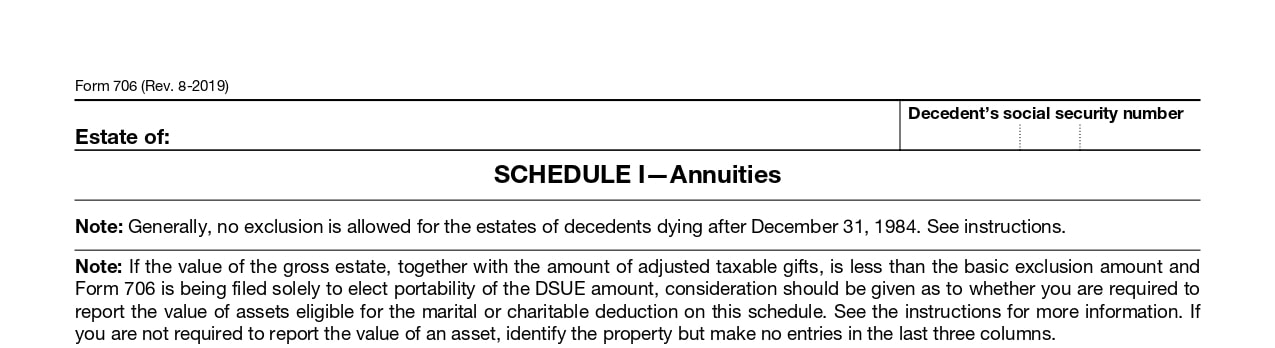

9. Schedule I-年金

遺產總額應包括被繼承人或其受益人有權收到但尚未收到的年金價值。

接著,把Schedule A到Schedule I的數字加總,填入706表單第三頁第五部分Line 13,再把相同的數字填入第一頁第二部分的Line 1,遺產總額的計算工作可暫時告一段落。

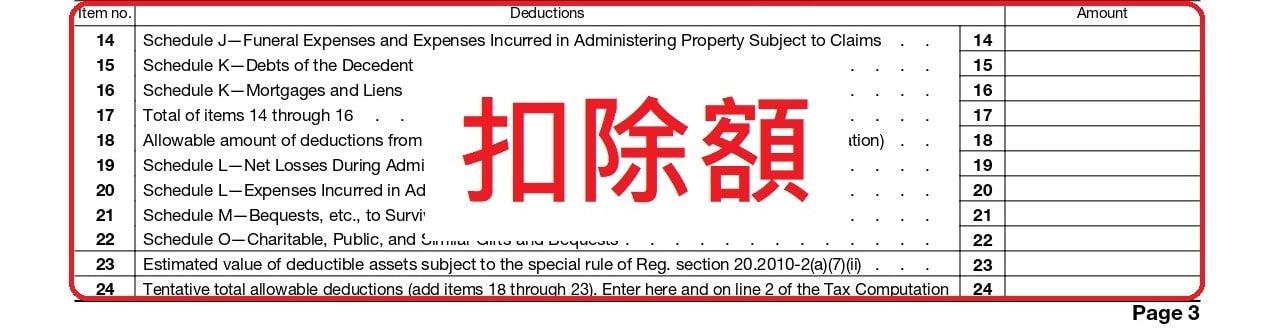

扣除額

其實別看706表單落落長,大的概念不外乎遺產總額扣掉扣除額,乘上稅率後就可得到遺產稅,一點也不複雜。

下面我們來看看遺產總額中可以扣除的費用有哪些。

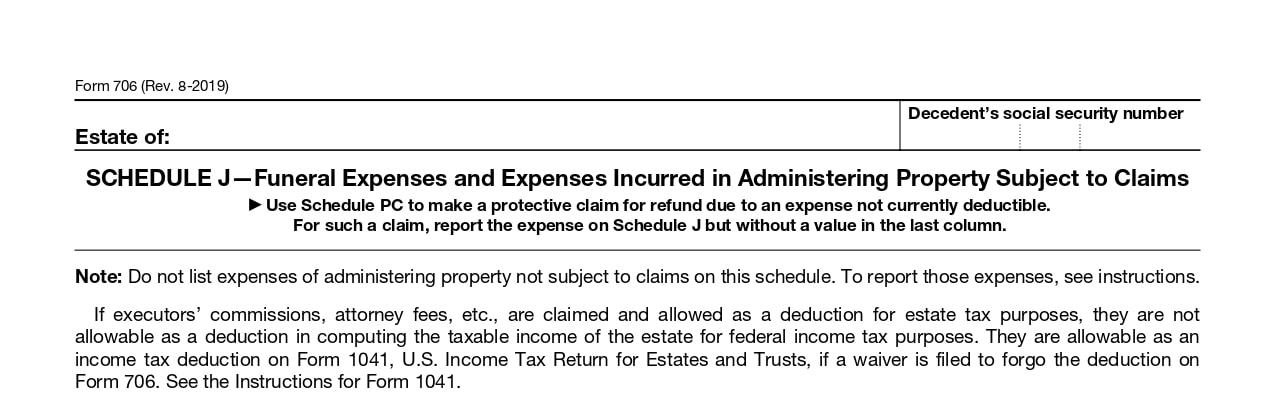

1. Schedule J-喪葬費用和管理受有請求(subject to claims)財產的費用

此附表可以填入喪葬費用、遺囑執行人費用、律師費用、利息費用(限管理遺產必要所需),和其他雜支費用(例如鑑價費、保管費、出售費等,但出售遺產的費用只限於為了償還被繼承人的債務、稅費、管理費所需,或為了保存或分發遺產所需者)。然而,如果被繼承人沒有遺留應稅遺產,管理費用留在706表單沒有作用,此時遺囑執行人可選擇將這些費用報在遺產的所得稅表單,1041表單(但不包括喪葬費用,因為1041表單中無法扣除喪葬費用)。

2. Schedule K-被繼承人的債務、抵押和質押

這邊處理的是被繼承人去世時尚未償還的債務,將之填入此表,可抵銷部分遺產總額。若這些債務有拿財產去抵押或質押,屬於有擔保的債務,應填入「抵押和質押」的欄位。

另一方面,如被繼承人去世時有應付未付的稅負、利息費用、營業費用,除了在此附表中可扣除,也可在1041表單中做扣除。

而如果被繼承人去世時有應付未付的醫療費用(例如生前住院或急救的費用),可以選擇在此附表中可扣除,或在被繼承人最後一次的1040表單中做列舉扣除【關於列舉扣除,請參閱『個人所得稅專區-列舉扣除額攻略手冊』】。因此,未在706表單中扣除且屬被繼承人去世前一年內的醫療費用,可在1040表單中逕為扣除。

3. Schedule L-管理期間的淨損失、管理無受有請求(not subject to claims)財產的費用

如果在遺產管理期間發生竊盜、火災、風暴、海難等其他情事,致使遺產受有損失,遺囑執行人可扣除相當之損失費用,不過只限於沒有獲得保險公司理賠且未在1041表單中扣除的部分。另外,Schedule L也可用來扣除管理無受有請求財產的費用。

4. Schedule M-留給配偶的遺贈(bequests)

又稱為一般所熟知的「夫妻扣除額((Marital Deduction))」。基本上,任何遺贈給配偶的財產價值,只要在前面的Schedule A到Schedule I中有被列入遺產總額中,都可在此被扣除。應留意的是,在遺囑執行人申報遺產稅時,受遺贈的配偶需具有美國公民的身份。

另外,若遺贈予配偶的是限制性壽終財產權益(Qualified Terminable Interest Property (QTIP)),使用夫妻扣除額僅限於受遺贈的配偶並無權指定由誰另行取得遺產的情形。

5. Schedule O-慈善、公益或類似的贈與或遺贈

此處可申報捐贈予慈善、科學、教育和宗教團體的財產價值,做為遺產總額的扣除項目。

如果屬生前已捐贈出去的財產,將不會被列入被繼承人的遺產總額,且可於捐贈的那年在1040表單中做列舉扣除【關於列舉扣除,請參閱『個人所得稅專區-列舉扣除額攻略手冊』】。

接著把Schedule J到Schedule O的數字加總(要注意可扣除的限制),填入706表單第三頁第五部分Line 24,再把相同的數字填入第一頁第二部分的Line 2,扣除額的計算工作暫時結束。

由於Schedule M–留給配偶的遺贈,與Schedule O–慈善、公益或類似的贈與或遺贈,原則上只要符合條件,可扣除的數額是無上限的,所以這兩者一般又稱為「裁決性扣除額(Discretionary Deductions)」。反之,列入Schedule J到Schedule L的扣除額,我們稱為「非裁決性扣除額(Nondiscretionary Deductions)」。

(2)應稅遺產

按照上述公式:(1)調整後遺產總額 - 裁決性扣除額 = (2)應稅遺產,既然現在已知道何謂「裁決性扣除額」,我們就可輕鬆算出(2)應稅遺產有多少,將之填入706表單第一頁第二部分Line 3c。請參考下圖填入位置,後面各項亦同。

(3)暫時稅務基礎

(2)應稅遺產 + 調整後應稅贈與額 = (3)暫時稅務基礎,只要知道調整後應稅贈與額含括那些,即可知道(3)暫時稅務基礎。

調整後應稅贈與額

基本上包括1976年後所有作成的贈與(記得美國的移轉稅系統是採終身累加制)【關於應稅贈與,請參閱『財富移轉稅專區-贈與稅(附完整稅單教學)』】,將之填入706表單第一頁第二部分Line 4。

接著把Line 3c的應稅遺產和Line 4的調整後應稅贈與額加總,數字填入Line 5。

(4)遺產稅總額

暫時遺產稅 – 應付贈與稅 = (4)遺產稅總額

暫時遺產稅

即暫時稅務基礎 × 遺產稅率。很方便的是,贈與稅和遺產稅採同一稅率級距表(以2021年為例,如下表),不知如何計算的朋友,可參考『財富移轉稅專區-贈與稅(附完整稅單教學)』的說明。這邊計算出來的結果,要填入706表單第一頁第二部分Line 6。

| For Taxable Gifts in This Range | You’ll Pay This Base Amount of Tax | Plus This Rate on the Excess Above the Lower End of the Range |

| $0 to $10,000 | $0 | 18% |

| $10,001 to $20,000 | $1,800 | 20% |

| $20,001 to $40,000 | $3,800 | 22% |

| $40,001 to $60,000 | $8,200 | 24% |

| $60,001 to $80,000 | $13,000 | 26% |

| $80,001 to $100,000 | $18,200 | 28% |

| $100,001 to $150,000 | $23,800 | 30% |

| $150,001 to $250,000 | $38,800 | 32% |

| $250,001 to $500,000 | $70,800 | 34% |

| $500,001 to $750,000 | $155,800 | 37% |

| $750,001 to $1,000,000 | $248,300 | 39% |

| $1,000,001 and up | $345,800 | 40% |

應付贈與稅

這邊和計算當年度的贈與稅相同,須從暫時遺產稅中,扣除生前應繳納的贈與稅,並使用申報遺產稅時的稅率下去計算。計算結果需填入706表單第一頁第二部分Line 7。

然後從暫時遺產稅中扣除應付贈與稅,得到遺產稅總額,我們填入Line 8。

(5)遺產稅

最後,最重要的遺產稅數字,即是(4)遺產稅總額 - 可用稅務扣抵額 = (5)遺產稅。

如前所述,此處的可用稅務扣抵額,與贈與稅共用。以2021年來說,這個可用一生的額度高達11,700,000元,也就是說,如果被繼承人在生前送出了價值5,000,000元的財產,那麼在他去世時,他還保有6,700,000元的額度可以保護他的財產免於國稅局的侵擾。換句話說,只要被繼承人的遺產價值仍在6,700,000元之下,遺囑執行人就不用繳交遺產稅。

有了以上的計算,現在我們可以將遺產稅的數字填入Line 20,706表單就完成囉!